中国排球超级联赛保定第一阶段赛程安排一览

2023-10-30

更新时间:2023-10-10 21:04:46作者:无忧百科

背后两任实控人浮沉资本市场二十年。

作者 | 刘钦文

编辑丨李白玉

来源 | 野马财经

前有悄悄套现30亿后,又带亿晶光电原班人马重开小号IPO的荀建华家族IPO项目被否,后有被自媒体质疑“换汤不换药”,意欲将同一资产二次上市的浙江国祥股份有限公司(下称“国祥股份”)被暂停。

10月7日,国祥股份发布公告称,因有关媒体报道,为切实保护投资者利益,发行人及主承销商决定暂停后续发行工作。原定于10月9日(T日)进行的申购暂缓。

10月9日,上交所回应表示,关于二次上市,依法依规进行了严格问询把关。其业务与产品、技术与研发、人员与销售模式、实控人与管理层等已发生实质改变。同时,浙江国祥销售客户、供应商与*ST国祥基本无重叠。

在国祥股份IPO被暂停背后,两任实控人“双陈”家族中,一个已经移民英国,一个差点通过此次IPO,让身价一夜飞升,实现“飞黄腾达”。

暂停谁更急?

国祥股份为一家典型的家族企业,《招股书》显示,公司实控人为一对夫妇,陈根伟为浙江东阳人、徐士方为浙江绍兴人,两人合计控制公司65.33%股权。此次若国祥股份上市成功,市值将达86亿元,而陈根伟夫妇的身价将达到42亿元。

此外,还有陈根伟弟弟陈根军在公司持股0.29%,陈根伟父亲陈宏庚持股0.02%。

上市暂停,着急的不止陈式家族。2015年12月,国祥股份新三板挂牌期间,东方证券、申万宏源出资300万,天天快递创始人詹际炜出资1100万元入股,至今詹际炜仍持股1.05%,为公司第十大股东。东方证券、申万宏源则在新三板摘牌后退出。

不过东方证券、申万宏源后来又以其他形式出现在国祥股份的IPO过程中。

东方证券作为国祥股份的保荐与承销机构出现。

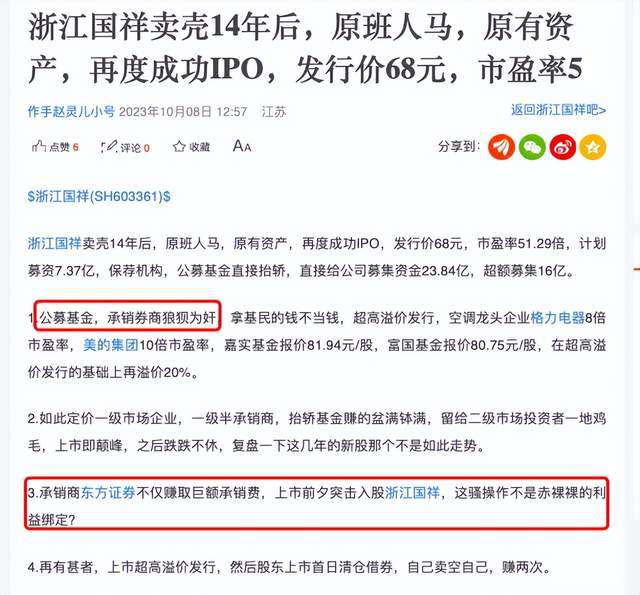

值得一提的是,此次国祥股份募集资金总额23.84亿元,如成功上市,发行费用(不含增值税)达2.28亿元,其中东方证券的承销费约1.77亿元。因此市场上,也有股民质疑,两者存在利益绑定。

图源:东方财富网

对此国祥股份回应,“公司本次IPO启动时间为2019年底,选择东方证券子公司东方投行作为我们的保荐机构,也是公司董事会与主要股东综合考虑公司实力、团队经验、专业性及工作态度等因素,经过多方比较后的市场化选择,不存在利益绑定或利益输送。”

股民质疑两者存在利益绑定的更重要原因在于:东方证券除了是保荐、承销机构外,更深的联系为,两者存在交叉持股情况。

2018年10月,东方证券间接持股11.11%的东证汉德,因看好公司及行业未来的发展,通过股权转让的方式从国祥控股、博观投资处取得了287.4万股股份。

国祥股份的控股股东国样控股分别持有东证周德、东证唐德、东证夏德、东证合创 16.34%、14.71%、4.44%和12.51%出资份额。

国祥股份表示,“东证汉德的入股价格,是依据公司彼时最近一次(2018年2月)外部股权转让的公允价格11.12元/股,扣除2018年6月分红后确定的,转让的定价依据公允,不存在任何所谓的利益输送情况。同时,该价格对应公司2017年、2018年扣非后净利润的市盈率倍数分别为38.8倍、25.03倍,已经接近了上市公司的价格水平。”

10月10日,东方证券连发两条公告,一为澄清大批高管离职,并非因为国祥股份,而是正常变动。

二为对国祥股份IPO项目做出说明,“本次发行承销费率综合考虑项目周期、工作量、市场类似规模的承销费率,经保荐机构与发行人协商确定,本次发行承销费率为7.74%。此外,本次发行已经暂缓,保荐机构尚未收取承销费。”

申万宏源则是以持有67%股份的申万菱信,参与国祥股份的此次IPO配售。

公告信息显示,国祥股份报价加权平均数73.6元,基金报价74.14元,保险公司报价73.95元,证券公司报价74.16元,个人投资者报价66元。申万菱信基金报价为79元/股,较发行定价溢价13.02%。

除了申万菱信外,有的基金报价更是超过80元,嘉实基金旗下236只产品参与询价,报价81.94元/股,比发行定价溢价20%。富国基金旗下则有286只产品参与询价。报价80.75元/股,比发行价溢价19%。

图源:国祥股份公告

对此基金博主“特特理财”表示,“自这次嘉实基金和富国基金拿着基民的钱,以超80元的价格询价浙江国祥,这两个基金和国祥有没有利益交换,我不知道,我没有证据,等官方调查通报,但我能做的就是,把这两家基金拉入特特选基金的黑名单中。”

来源:微博

对此国祥股份表示,两家基金公司“根据投资策略等进行报价,与公司、实际控制人无关。”

“发行价确实不合理,新政后IPO数量减少,新股稀缺性增加机构报价更多是反应市场供求而未必是公司价值,作为负责任的大股东和主承销商,不能简单接受机构报价结果,应该更合理定价。”王骥跃表示。

市占率低,市盈率超美的、格力

公开信息显示,国祥股份的发行价为68.07元/股,市盈率达51.29倍。

行业龙头企业美的集团和格力电器,仅有12.1倍和7.72倍。发行定价较高的情况下,国祥股份实现超额募资。其原计划募资7.3亿元,超募16.5亿元,募集资金达23.8亿元。

上交所在答记者问中对于发行定价问题表示,“投资者报价平均数与中位数的孰低值为73.6元/股。浙江国祥与主承销商基于网下投资者的报价情况,最终确定发行价格为68.07元/股,对应2022年度经营业绩,发行市盈率为51.29倍。根据浙江国祥和主承销商披露的同行业可比公司,它们的市盈率分别为盾安环境25.19倍、申菱环境54.12倍、佳力图180.3倍、英维克58.14倍。“

在这样的发行价和市盈率下,国祥股份表现如何?

国祥股份的主要产品是电制冷设备,包括中央空调主机、中央空调末端和商用机等。

《招股书》显示,电子半导体、生物医药、新能源新材料为国祥股份的前三大收入领域来源,还收获了立讯精密、宁德时代、晶科能源、雪榕生物、杭州市地铁集团有限责任公司、上海瑞金医院等客户,其中比亚迪在2022年1-6月成为其第三大客户。

图源:《招股书》

在服务众多新兴领域的客户后,国祥股份营收稳定增长。2019年-2021年、2022年1-6月(下称“报告期”),营业收入分别为8.33亿元、10.18亿元、13.4亿元和8.33亿元。

不过国祥股份的利润有不少水分,大半都是靠“税收优惠”“卖房”所得。《招股书》显示,报告期内,国祥股份享受的税收优惠金额占利润总额的比例分别为30.3%、23.9%、27.43%和17.7%。

图源:《招股书》

此外,2021年8月,国祥股份与浙江融意新材料有限公司签订《工业厂房转让协议》,将上虞区曹娥街道高新路18号的厂区卖出。根据《房地产资产评估报告》显示,厂房及土地使用权评估值为8804.18万元,经双方确定最终价格为9500万元。2022年2月,完成产权变更手续。

这对国祥股份2022年利润总额产生5655.82万元的收益,占2021年公司利润总额的43.52%,占2022年1-6月公司利润总额的40.51%。

此外,根据《2021年度中国中央空调市场总结报告》的调查数据显示,2021年中央空调行业集中度进一步提高,美的、格力、大金三大品牌占据了40.14%的市场份额,前十名品牌的市场占有率之和已超过75%。国祥股份不在前十之列,占比仅1.2%。

图源:《招股书》

两任实控人浮沉资本市场二十年

国祥股份是一家给比亚迪、宁德时代、杭州地铁等提供工业及商业中央空调类专用设备的企业。国祥股份曾于2003年登陆上交所,2011年卖壳给华夏幸福,空调资产则被转手卖给公司董秘。

国祥股份的前身为台湾制冷大王陈和贵和儿子陈天麟于1993年成立的空调制冷企业国祥制冷,2003年12月在上交所上市,当年发行价7.3元/股,募资净额2.74亿元。

但因经营情况不佳,导致公司2007年、2008年经审计净利润连续亏损。2009年5月,被实行退市风险警示。陈天麟对公司经营失去信心,并准备一家移民英国,因此,陈天麟开始寻找买家。

2009年6月,陈天麟与幸福基业签署《股份转让协议》,拟将所持国祥制冷21.31%的股权全部转让给幸福基业,同时辞去董事长一职,由当时的董秘陈根伟接任。

2010年3月,因陈天麟移民英国的手续完成,其与陈根伟签订了《权利义务转让协议》,由陈根伟代为履行《过渡期间合作协议》 的相关权利义务。2011年9月国祥制冷重大资产重组完成,更名为华夏幸福(600340.SH),华夏幸福完成借壳上市。

但华夏幸福的主营业务系房地产投资开发业务,其无意经营中央空调业务,2012年9月,华夏幸福拟出售空调业务资产。华夏幸福很快找到了合适的买家,即陈根伟。陈根伟自1997年起就在国祥制冷工作,历任品保部科长、董事会秘书、董事等职。最终,双方以8000万的价格完成交易。

陈根伟完成了从一个“打工人”到老板的华丽转身后,对资本市场始终念念不忘,先是在2015年8月挂牌新三板。2016年12月,开始向上交所主板发起冲刺,第二年终止。2020年11月,国祥股份又改道科创板,结果在次年1月被抽中现场抽查,2021年7月,自行撤回。如今,再次转至主板。

这也引起了极大的市场质疑,被股民戏称,这是“二次上市,前一波韭菜割完,又来割新一波韭菜。”“争取三年后大股东减持完,六年退市,八年再造一个上市公司,名字已经起好了:国祥科技。”

图源:东方财富网

不过国祥股份对此表示否认,“原上市公司置出的中央空调业务已经发生根本性变化,不属于同一资产再次上市。国祥控股取得公司控制权时的资产总额与公司现有资产总额相比,为15.03%,公司现有仍来自于原上市公司的固定资产净值占公司资产总额的比例为0.06%,占比较低。”

这一点也得到了上交所的认可,在答记者问中表示,“经审核,来自原上市公司*ST国祥的该部分资产交易发生于2011年、2012年,收购时相关账面资产总额、2022年末相关固定资产净值占浙江国祥现有资产总额比例分别为15%和0.06%。浙江国祥已由原来的以商用中央空调为主,转为以工业中央空调为主,其业务与产品、技术与研发、人员与销售模式、实控人与管理层等已发生实质改变。同时,浙江国祥销售客户、供应商与*ST国祥基本无重叠。“

“公司现实控人并不是前次上市的大股东,不是卖壳受益人和之前公司烂掉的责任人,只是碰巧都姓陈而已;十年前花8000万接下烂摊子是需要勇气的,冒着巨大的风险没多少人会认为那时候能成功;现在的大股东接手后,公司业务、技术、资产、客户都发生了根本性的、脱胎换骨式的变化,某种程度上,是借了之前国祥的壳和平台而已,公司和当年卖壳时已全然不同。”券商保荐专家王骥跃表示。

不过,陈根伟与陈天麟的关系依然扑朔迷离。2016年11月18日,国祥股份、陈根伟因违规占用公司资金被处罚。经浙江监管局调查,2015年8月11日至2016年5月4日期间,浙江国祥控股有限公司、浙江国祥自动化设备有限公司和绍兴上虞劲腾冷却设备有限公司,违规占用国祥股份资金,累计被占用资金分别为4825万元、3270万元和900万元,合计8995万元。

爱企查显示,陈天麟是关联方之一绍兴上虞劲腾冷却设备有限公司的投资人,直到2020年才退出。

图源:爱企查

对此,国祥股份表示,“2010年3月,陈天麟英国移民申请获批,并于当年移民英国,此后其未再参与公司的生产经营,其与发行人、发行人实际控制人不存在关联关系。陈天麟于2020年11月退出绍兴上虞劲腾冷却设备有限公司,系陈天麟根据个人决定,与公司、实际控制人无关。”

无论如何,面对市场质疑,监管部门始终十分重视。“上交所全面接受社会各方的监督,牢记初心使命,切实履行职责,不断增强审核工作的透明性、公正性,同时也希望社会各方全面关注上市审核过程中完全公开的问询信息,我们将与各方一道以客观、专业、实事求是的态度做好审核工作,共同为建设一个规范、透明、开放、有活力、有韧性的资本市场贡献力量。”上交所表示。

对于监管层的及时暂停和调查,也让不少股民点赞。“浙江国祥上市已通过,马上申购了,相当于生米要煮成熟饭了,靠股民和自媒体的一些文章,难道还能翻过来不成?没想到,国庆假期结束上班第一天深夜,结果出来了:浙江国祥暂停申购,需要核查!不是不报,时辰未到,没想到说时辰,时辰就到了!”

图源:东方财富网

你对于国祥股份IPO被暂停怎么看?欢迎下方留言讨论。