2023太原站wtt常规挑战赛比赛时间是从11月7日开始吗?

2023-10-30

更新时间:2023-09-11 19:41:14作者:无忧百科

【文/观察者网 邹煦晨 编辑/张广凯】

近日,一则“IPO排队企业得一微,有多达8名证监会系统离职人员入股”的相关内容引发热议。

观察者网对此初步查询发现,虽然确有8名证监会系统离职人员入股得一微,但事实或许并没有涉及违规。

不过,得一微还有其他看点。比如2023年是否还满足“公司规模快速扩张”?申报稿中阐述补充流动资金的必要性,是否需要修改?

8人持股数均不足1股

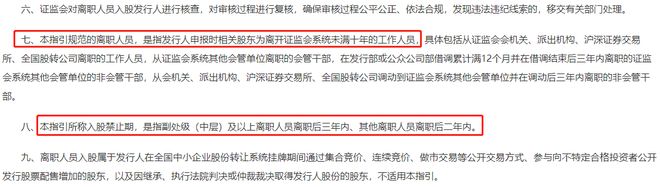

证监会发布的《监管规则适用指引——发行类第2号》显示,离职人员是指发行人申报时相关股东为离开证监会系统未满十年的工作人员,具体包括从证监会会机关、派出机构、沪深证券交易所、全国股转公司离职的工作人员,从证监会系统其他会管单位离职的会管干部,在发行部或公众公司部借调累计满12个月并在借调结束后三年内离职的证监会系统其他会管单位的非会管干部,从会机关、派出机构、沪深证券交易所、全国股转公司调动到证监会系统其他会管单位并在调动后三年内离职的非会管干部。

另外,入股禁止期是指副处级(中层)及以上离职人员离职后三年内、其他离职人员离职后二年内。

规则摘要,数据来源:证监会官网

得一微8名证监会系统离职人员分别为:

①梁余音,2016年8月离职,时任深交所固定收益部助理经理;

②王骏,2017年6月离职,时任证监会广东监管局主任科员;

③罗浩彬,2019年9月离职,时任证监会广东监管局主任科员;

④岳新宇,2018年1月离职,时任证监会河南监管局主任科员;

⑤彭俊衡,2017年12月离职,曾任证监会期货部副部长、中国证监会正处级调研员、上海期货交易所副总经理、证监会上海专员办副专员、证监会期货部副主任、证监会期货部正局级巡视员、上海中证中小投资者服务中心有限责任公司总经理、上海证监局正局级巡视员;

⑥刘宇,2018年3月离职,时任黑龙江证监局公司监管处主任科员;

⑦王桂元,2017年7月离职,时任深交所借调证监会发行部六处预审员;

⑧黄勋云,2016年5月离职,时任上海证券交易所上市公司监管部执行经理。

在得一微首份申报稿中,前证监会离职人员只有5人。王骏、罗浩彬、岳新宇等3人系首轮问询回复后新增的。

从持股途径来看,可以分为三类:

①梁余音、王骏、罗浩彬及岳新宇——这4人通过易方达基金的持股平台间接持有易方达基金股权;易方达基金同时作为中小企业基金及深圳投控上层的间接股东/合伙人,间接持有得一微股份。

②彭俊衡——彭俊衡于2019年9月投资入股天津飞旋科技股份有限公司,该公司作为深圳投控上层的间接股东/合伙人,间接持有得一微股份。

③刘宇、王桂元及黄勋云——这3人通过民生证券的员工持股平台,间接持有民生证券股份;民生证券作为深圳投控上层的间接股东/合伙人,间接持有得一微股份。

关于这些人间接持股的数量,得一微IPO保荐机构招商证券在问询回复函中表示,目前8人通过中小企业基金或深圳投控间接持有得一微的股份数均不足1股。8名离职人员不存在不当入股情形,不存在需要清理的情况。

不过,大众关于“证监会离职人员”比较敏感并非没有缘由。上个月(2023年8月),监会在行业内部将某公司因未按规定报送聘任证监会系统离职人员信息而被严肃处理的情况进行了通报。据悉,证监会证券基金机构监管部在日常监管中关注到,A公司未按照监管要求,及时、准确、完整报送聘任证监会系统离职人员有关情况。证监局核查后,对A公司及相关责任人员从严处理,采取出具警示函的监管措施,并约谈了公司主要负责人,督促公司及时整改,尽快启动内部问责。

募资必要性是否需要修改

看完“热点”后,再来看看得一微本身。

得一微主营业务为存储控制芯片和存储解决方案的研发、设计及销售,主要产品及服务包括固态硬盘存储控制芯片、嵌入式存储控制芯片、扩充式存储控制芯片三大产品线,以及存储控制IP、存储器产品、技术服务等基于存储控制芯片的存储解决方案。

其中得一微存储控制芯片及存储器产品主要应用于消费级领域。

资料显示,2022年度,全球经济下行风险加剧,以PC、手机为主的消费需求下降,终端出货量出现下滑,其中PC全球出货量2.93亿台,较2021年度下降15.46%,手机全球出货量12.06亿台,较2021年度下降11.02%。

另外,由于产品NAND FLASH 存储器行业周期下行,得一微补充计提了存货跌价准备金额6772.76万元。

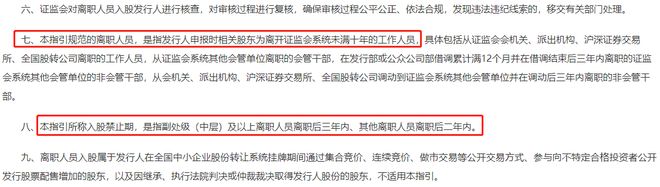

在此背景下,得一微2022年净利润为-1.93亿元,同比下降178.82%。而申报稿列举的6家同行业可比公司,平均变动比率为-78.18%,仅联芸科技的变动幅度超过得一微。

净利润摘要,数据来源:问询回复函

2023年上半年,得一微净利润为-6914.96万元,同比下降3323.85万元。需要指出的是,得一微的可比公司也表现不佳。比如,A股上市公司江波龙2023年上半年净利润为-5.96亿元,同比下降9.66亿元。对此,江波龙在半年报中表示,2023年上半年存储行业持续承压,市场需求回暖不及预期,以手机及PC为代表的消费类电子市场仍处于去库存的过程当中,原厂减产等措施效果尚未凸显。根据同花顺iFinD统计,全球智能手机出货量方面,2023年上半年同比下降11.38%。在全球个人电脑市场的出货量方面,2023年上半年同比下降21.83%。

另外,江波龙在2023年半年报中表示,虽然存储原厂均采取了上述各种不同措施以平抑或者对冲市场疲软、需求下滑所带来的冲击,但总体来看,这些措施的影响尚需时间方能起到实质性作用,上下游间的博弈亦需要过程。2023年上半年各大存储原厂的营业利润均跌入负值区间,证明了本轮产业下行周期情况的复杂以及进程的漫长。

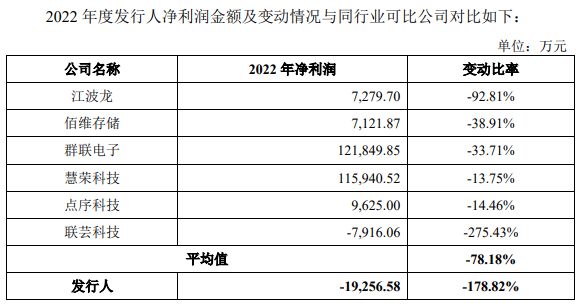

上交所也对得一微的未来业绩进行了关心,并在第二轮问询回复函中,要求得一微谨慎合理确定盈利预测的关键参数并重新进行测算,出具《盈利预测报告》。

问询摘要,数据来源:问询回复函

得一微预测2023年收入同比增长18.66%,达到10.77亿元,净亏损缩窄至-8760.84万元,较去年同期亏损减少1.05亿元。

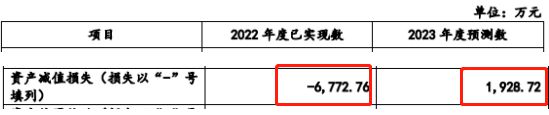

从数据来看,得一微预测2023年净亏损缩窄,主要原因包括,2022年计提资产减值损失,而2023年往期计提的资产减值准备冲回,一来一回便相差了8701.48万元。对此,得一微在问询回复函中表示,主要是因为随着行业预期复苏,公司相关产品定价预计将企稳回升,往期计提的资产减值准备有望冲回所致。

资产减值摘要,数据来源:问询回复函

这里需要指出的是,问询回复函显示,得一微2023年度盈利预测报告是管理层在最佳估计假设的基础上编制的,但所依据的各种假设具有不确定性,投资者应谨慎使用。

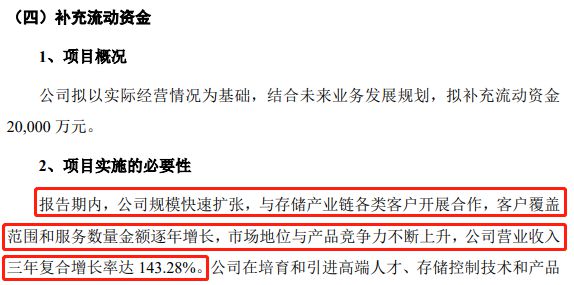

另外,得一微此次科创板IPO拟募资12.24亿元,其中2亿元用于补充流动资金。

关于募投项目补充流动资金的必要性,得一微在申报稿中表示,报告期内(2019年至2021年以及2022年上半年),公司规模快速扩张,与存储产业链各类客户开展合作,客户覆盖范围和服务数量金额逐年增长,市场地位与产品竞争力不断上升,公司营业收入三年复合增长率达143.28%。

补充流动资金必要性摘要,数据来源:申报稿

按得一微预测的2023年18.66%的营业收入增长率,得一微未来营业收入增速是否会明显下降?是否还满足“公司规模快速扩张”?