中国排球超级联赛保定第一阶段赛程安排一览

2023-10-30

更新时间:2023-10-29 18:15:49作者:无忧百科

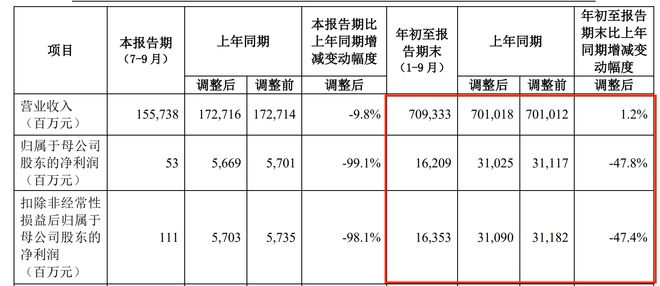

中国商报(记者 马文博)10月26日,中国人寿披露了2023年前三季度业绩报告,成为A股首家披露三季报的上市险企。然而,这位“寿险一哥”的成绩单却不怎么好看——今年前9个月,中国人寿营业收入为7093亿元人民币(下同),同比上涨1.2%;归母净利润仅为162亿元,同比下滑47.8%;扣非净利润(净利润中扣除非经常性损益后的利润)同比下滑47.4%。增收不增益,问题出在了哪儿?

中国人寿财险服务网点。(图片由CNSPHOTO提供)

投资收益持续承压

根据披露的数据,中国人寿第三季度净利润率为2.29%,创下近5年三季报的新低。

数据显示,前三季度,中国人寿实现总投资收益1099.97亿元,总投资收益率为2.81%,创近5年新低;净投资收益为1483.4亿元,净投资收益率为3.81%。而今年上半年总投资收益率为3.41%,净投资收益率为3.78%。

中国人寿三季报截图。

在财报中,中国人寿将净利润的下滑原因解释为受权益市场持续低位运行影响,投资收益同比下降。

从中国人寿披露的半年报数据来看,权益类金融资产占比为18.02%,与2022年年底相比上调了0.43个百分点,股票在其中占比近一半。

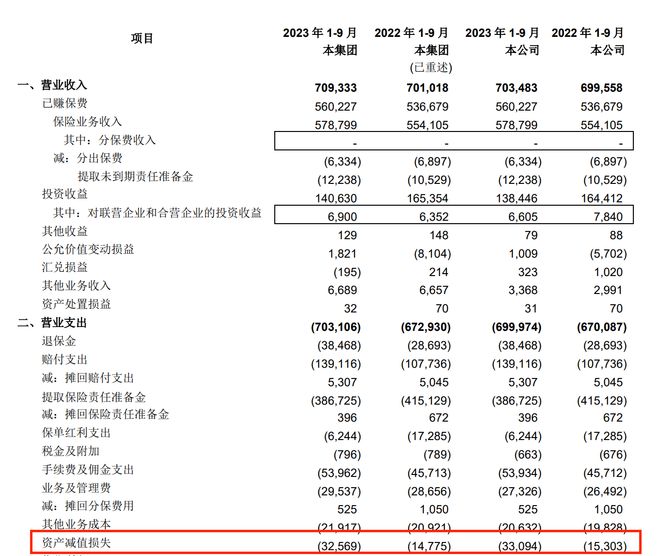

中国人寿半年报截图。

10月26日晚,中国人寿召开三季度业绩网络发布会。在会上,中国人寿副总裁刘晖表示,前三季度股票市场持续低迷,且结构分化比较明显,导致权益投资收益同比下滑。同时,叠加低利率环境下固收息类收益下行,公司今年整体的投资收益承压,这也是目前保险行业面对的共同难题。

中国人寿三季报截图。

数据显示,中国人寿前三季度的资产减值损失高达325.69亿元,同比大幅增长120.4%。其中截至第二季度末,中国人寿的资产减值损失为128.35亿元。这意味着该公司在第三季度减值损失增加了约197亿元。

刘晖对此解释,从整体上看,今年全市场偏股混合型基金总指数前三季度下跌9%。公司减值损失产生不是由于单只股票,而是由于整体市场、指数的情况。

谈及未来减值趋势,刘晖认为,第四季度的减值预测取决于市场指数的点位。“如果以9月末的时点看,我们第四季度的减值肯定会大幅低于第三季度的情况。如果市场回暖,公司的收益也将有一个相对比较好的提升”。

“踩雷”远洋集团

对于远洋集团的投资也让中国人寿损失不小。根据企查查信息,中国人寿持有远洋集团29.59%的股份,是其最大的股东。

据远洋集团近期公告,2023年半年度公司未经审计的合并报表净亏损为125.62亿元,占上年末净资产的26.57%,超过上年末净资产的10%。

此外,远洋集团还面临短期集中兑付的压力。近期,远洋集团针对旗下多只债券出台了展期方案。8月22日,远洋集团公告,于今年8月28日至8月30日召开“18远洋01”2023年第三次债券持有人会议。议案如经会议表决通过,本期债券的本金兑付期限调整为自2023年8月2日起12个月。

10月26日,远洋集团在港交所发布公告称,“15远洋05”公司债券第四次持有人会议,批准宽限债券利息兑付及提供增信措施的议案。将公司债券于2022年10月19日至2023年10月18日期间的利息兑付期限宽限至2023年11月17日,其中,10%未兑付利息需在2023年11月10日前兑付,剩余90%则需在2023年11月17日前支付。此前的10月20日,远洋集团在上交所发布公告称,公司“15远洋05”2023年第三次债券持有人会议已召开,远洋集团成功获得7天宽限期,即“15远洋05”利息兑付时间宽限至2023年10月26日。

在今年的半年报中,中国人寿把对远洋集团的21.94亿元长期股权投资全部清零,并计提了58.62亿元的减值准备。而当初,中国人寿的初始投资成本为112.45亿元。据悉,今年6月,远洋集团的第一大、第二大股东中国人寿和大家保险即已成立联合调查组并聘请财务顾问入驻远洋集团。

在中期业绩会上,中国人寿对近期出险的远洋集团相关情况作出回应,中国人寿副总裁兼董事会秘书赵国栋表示,中国人寿认真履行股东职责,督促远洋集团竭尽所能平稳经营和化解风险。中国人寿持有远洋集团的股份属于财务性投资,其项目对公司总体投资资产的影响可控。

保险主业稳中有升

三季报显示,前三季度,中国人寿保险业务实现较快发展。

前三季度,保费收入为5788亿元,同比增长4.5%,新单保费达1967亿元,同比增长14.8%,其中首年期交保费为1060亿元,同比增长16%,保费收入、新单保费、首年期交保费规模与增速均创下近三年历史同期新高。在寿险保费中,中国人寿保费收入规模在A股上市五大险企中,依旧排名第一。

在新单保费快速增长的同时,中国人寿的业务结构也不断优化。十年期及以上首年期交保费为446亿元,同比增长15.4%,占首年期交保费的比重为42.12%,较今年上半年上升2.13个百分点。

此外,中国人寿的偿付能力持续保持较高水平。截至报告期末,该公司核心偿付能力充足率达161.25%,综合偿付能力充足率达232.68%,较2022年年底分别上升17.66个百分点和25.9个百分点。

截至目前,多家券商对中国人寿维持评级不变。10月27日,平安证券发布研报,对中国人寿维持“推荐”评级。其认为,近期投资端导致净利润下滑,居民保本储蓄需求旺盛、竞品吸引力下降,预计中国人寿2023 年寿险新单与NBV(新业务价值)可保持正增长,2024 年“开门红”将有较好表现。

对于2024年整体业务发展,中国人寿副总裁白凯表示,仍然充满信心。“可能在节奏上我们相比过去会有一些调整,但是对于当前市场整体向好的这个基础判断,我们并没有改变。2024年我们依然本着稳中有进的总基调,应该能取得比较好的成绩。”白凯说。