中国排球超级联赛保定第一阶段赛程安排一览

2023-10-30

更新时间:2023-10-18 11:10:18作者:无忧百科

曾经的“地图一哥”四维图新(002405.SZ)自2015年走上汽车智能化的转型之路,如今已是第8个年头。这段时间里,公司多点布局,涉足“自动驾驶”、“智能网联”、“汽车芯片”等热门概念,研发烧钱超百亿,称得上业界无人能望其项背的大手笔。

然而,巨额投入与8年等待换来的只是肉眼可见的业绩长期低迷。虽然“多点布局,连年欠收”的尴尬现实,在企业“五位一体”愿景下一定程度得以包容,但这种包容眼下显然已经走到或将耗尽时刻。

值此节点,四维图新在概念迭代上再接再厉,又被冠以“新型Tier1”光环且获多家券商机构追捧。只是,四维图新的一系列宏大战略叙事,在股民“跌了十年”、“能先做点利润出来吗?”等脱口而出的疑问之下都略显讽刺与苍白。

其实股民这两句话无可指摘,毕竟四维图新的股价从提出转型口号时的31.30元高点降至10月17日的10.32元,已跌去67%,且2018年以来其扣非后归属母公司股东的净利润仅有一年为正。早在2020年底,四维图新CEO程鹏曾公开表示,“2021年开始,公司将进入新赛道转型的二次创业期,财务上也将告别黑暗,迎来黎明”,而现实是,黎明并未如期到来。

目前来看,四维图新亟待解决的问题(同时也是存在的隐忧)集中于两处:其一,如何处理新老业务青黄不接,在老业务导航地图增速及盈利能力下滑之时,新业务智驾、智芯也无法挑起业绩增长的大梁,导致公司整体盈利水平呈下降趋势;其二,公司多年来维持50%左右的研发费用率,巨额研发目前仍然在严重拖累利润。而且公司正着力布局汽车芯片、自动驾驶等均堪称大型烧钱现场,但相关业务的研发进度及商业变现却不及预期。

此种局面下,四维图新带给外界的最大困惑就成为:在喊了8年“成长性长期向好”却鲜有盈利之后,其业绩爆发临界点到底在哪里,至今并不清晰。

新老业务青黄不接

四维图新成立于2002年,以导航电子地图起家,并于2010年上市。为顺应汽车行业发展趋势,公司自2015年开始布局自动驾驶,并在2017年宣布了“智能汽车大脑”战略,从传统图商迈向自动驾驶高新技术企业。

然而,四维图新在转型的道路上并非一帆风顺,且正处于新老业务青黄不接的尴尬局面。

就业务布局来看,公司身处汽车智能化主赛道,发展智云、智驾、智舱、智芯四大解决方案,同时聚焦智能交通、数字孪生城市解决方案。公司产品覆盖地图数据、车载芯片、智能驾驶和智能座舱等。

事实上,所谓的智云业务实为公司的老本行,主要包括地图产品、人机共驾导航产品、数据合规闭环服务、智慧城市及高精度定位服务等。2023半年度报告显示,智云业务为四维图新的主要收入来源,占总营收的比重为58.49%。但此业务的收入增速呈断崖式下降,2021年至2023上半年,智云业务的收入同比增速分别为53.89%、3.14%和3.63%。同时,其毛利率近年来不断下滑,2021年至今年上半年分别为75.62%、60.65%和59.60%,分别同比下滑7.02个百分点、14.97个百分点和8.62个百分点。

在这之中,公司旧有的智慧城市等To G业务订单因政府财政吃紧而减少,且越来越不赚钱,公司无论是与公安机关合作,还是参与大运会并打造“大运智慧交通指挥平台”,都更像赔本赚吆喝。反映在财务数据上,上半年其数字孪生城市的收入较去年同期大幅下滑30.44%至7982.95万元,毛利率也同比下滑12.36个百分点至55.08%。

而与此同时,四维图新近年来重金投入的新业务智驾虽然增长迅速,但规模较小,且盈利能力同样堪忧。今年上半年,智驾业务营收同比增41999.87%,但占总收入比重仅10%左右。并且其毛利率只有7%,较上年同期下滑92.99个百分点。

数据来源:Wind

其另一个重点发展业务是智芯,该业务收入波动较大,盈利水平也呈下降趋势。2020年至2023上半年,智芯的毛利率分别为56.27%、51.79%、53.77%和48.31%。这主要由于公司实现量产的SoC芯片AC8015偏低阶,走的是性价比路线,出货量刚突破100万颗。而新款中高端域控芯片AC8025近期刚点亮,与汽车厂商的合作还在探索中,最早也要等到明年二季度才能实现量产。

如此看来,目前公司的老业务增速及盈利能力出现大幅下滑,但其新业务智驾、智芯目前还在抢占市场阶段,并处于巨额投入期,收入规模尚小且未获得丰厚的利润,导致新老业务均无法挑起业绩增长的大梁。

百亿高研发,亏得起吗?

目前,公司主要业务包括智云、智舱、智芯、智驾,可以说软硬件全方位覆盖,放眼A股也没有几个智能汽车产业的公司拥有如此全面的产业布局。不过这对公司来说有利有弊,好处是赢家通吃,但弊端也很明显,即公司需要不计成本地研发,用亏损换取领先的技术,形成护城河并最终成为市场为数不多的“剩者”,这无疑需要非常雄厚的实力。

而上述弊端已在四维图新身上显现。

近年来,公司研发团队不断扩张,2015年其研发人员已达2382人,到2022年末则进一步增至2975人,占公司员工总数的比例升至七成。同时,公司研发费用暴增,2022年高达16.52亿元,同比增长近24%。这还是研发投入中超15%被资本化后的数字,当年实际研发投入为17.88亿元。

2020年至2023上半年,公司的研发费用率分别为55.02%、43.60%、49.35%和52.69%,远远高于均胜电子、经纬恒润、兆易创新等同行。

数据来源:Wind,钛媒体APP整理

自2015年转型至今,四维图新的研发投入算起来已达百亿人民币,但公司的盈利能力却不断下滑。纵观其毛利率,2014年为81.39%,今年上半年已降至45.62%,并创下近20年新低。另外,2018年至2023年上半年,公司扣非后归母净利润除2021年外均为亏损。

因此,四维图新不得不面对一个现实的问题——还亏得起吗?

截至今年6月末,四维图新账面货币资金为34.28亿元,虽然看似充裕,但近两年公司烧钱速度也是越来越快,导致入不敷出。2020年至2023上半年,公司现金及现金等价物净增加额分别为-1.51亿元、38.64亿元、-12.65亿元和-7.30亿元(2021年金额较大是因收到40亿元定增款项)。若资金继续以这个速度流出,账面上的钱只够维持两三年。

不仅如此,公司的货币资金中还有22.64亿元是公司2021年定增募集但尚未使用的资金,将用于汽车芯片研发、自动驾驶等相关项目。根据公告,上述项目预计于2024年末全部实施完毕,这意味着若项目正常开展,四维图新的现金将在明年加速流出。

公司似乎也意识到钱不够烧了,今年6月29日四维图新在股东大会上表示,未来2~3年,除了芯片板块之外,会对研发投入规模有所控制。

爆发临界点遥遥无期?

通常来讲,科技公司的研发投入占比可以体现出公司的发展潜力,但若研发投入过高且迟迟不能体现在利润上,则会有损市场信心。

以目前的现实表现来看,四维图新的业绩爆发临界点到底在哪里,并不清晰。毕竟,公司花大力气布局的自动驾驶和汽车芯片都属于非常烧钱的领域,通常研发周期也较长,并且其目前的“造血”速度难以赶上烧钱速度。

另一方面,四维图新的研发进度已经比原计划慢了半拍,新产品推出和商业化进度或将受到影响。2021年,公司完成40亿定增,资金计划用于智能网联汽车芯片研发、自动驾驶地图更新及应用开发、自动驾驶专属云平台项目。但以上项目进度缓慢,其中,自动驾驶地图更新及应用开发项目、自动驾驶专属云平台项目原计划在今年6月达到可使用状态,但截至6月末项目进度仅分别为60.84%和28.38%。根据公告,自动驾驶专属云平台项目已延期至2024年12月。

数据来源:公司公告

此外,即便上述募投项目实施完成,也未必能立刻体现在业绩上。

就自动驾驶来说,有业内人士认为,国内自动驾驶行业的开展还不成熟,走向高级别自动驾驶技术的落地应用还需要很长的一段时间。而在市场大规模爆发前,大多相关企业如黑芝麻智能、纵目科技、速腾聚创等都在亏损,即便是百度等行业巨头也承受不小的压力,这将是一场持久战。

同时,眼下自动驾驶领域玩家众多,甚至有不少车企也下场布局,例如比亚迪已推出“DiPilot智能驾驶辅助系统”、蔚来推出了“NAD系统”、华为推出了“华为ADS 2.0”、上汽推出“智己IM AD NOA 2.0智能驾驶辅助系统”等。这些产车企未来对第三方智驾供应商的产品需求很可能出现下降,意味着市场竞争将更加激烈。

汽车芯片业务方面,从竞争格局来看,全球前十大汽车芯片厂商都分布在欧洲、美国和日本,国际巨头萨瑞电子、恩智浦、英飞凌、德州仪器、意法半导体等占主导地位。并且由于汽车芯片的重要性极高,导致整车厂商一般不会轻易更换芯片供应商,这也将使得市占率较低的四维图新难以突围。

公司在2023年度半年报中坦言,新业务、新产品存在研发投入变现速度不及预期的风险。公司称,“面对日益激烈的全球化市场竞争,公司为推进未来发展战略,需要在汽车相关领域继续保持较高的投入力度,产业协同及资金投入能否及时到位,新产品研发及产品化路径能否经受市场验证并快速形成竞争优势,面临一定风险。”

四维图新高级副总裁、CMO兼董秘孟庆昕也曾表示:“特斯拉持续亏损了15年才跑出来,国内市场对于‘科技’这两个字的理解,是你要快速变现,快速的收入增长,快速的实现利润。对于科技公司来说,我们认为这是不太现实的。”

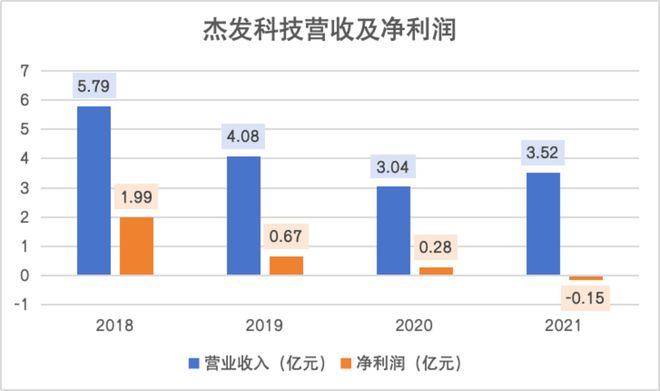

值得一提的是,公司在业绩爆发到来之前,还面临商誉暴雷隐患。截至6月末,四维图新账面有21.91亿大额商誉,占总资产的16.34%,主要是收购杰发科技形成。2016年,公司收购杰发科技时产生的商誉为30.43亿元,由于杰发科技2016-2018年三年累计仅完成业绩承诺的84.11%,四维图新已在2018年对其计提了8.86亿元的商誉减值准备。

数据来源:公司公告,钛媒体APP整理

然而,目前看来2018年已是杰发科技的巅峰,自2019年起,其净利润逐年下滑,2021年甚至陷入亏损。2022年和今年上半年四维图新未披露杰发科技的业绩,仍不排除未来计提减值的可能性。

10月17日,四维图新筹划多时的股权转让终于落地,公司在公告中称,中国四维向屹唐新程协议转让公司147,843,309股股份(占公司目前总股本的6.22%)已经完成过户登记。由于屹唐新程的实控人为亦庄国投,因此交易完成后,亦庄国投合计控制公司9.58%股份的表决权,为四维图新第一大股东。

而令市场担忧的是,此次股权转让完成后,四维图新仍将延续无实控人状态。有法律人士指出,在无实际控制人的上市公司,股东持股分散,更易带来控制权的变更,企业被恶意收购的可能性也更高。为此,深交所此前也对公司下发关注函,要求其说明后续将采取何种措施保证股权稳定性及防止控制权之争等风险。(本文首发于钛媒体APP,作者|翟碧月,编辑|刘敏)