中国排球超级联赛保定第一阶段赛程安排一览

2023-10-30

更新时间:2023-10-24 07:53:40作者:无忧百科

中国基金报 晨曦

上市券商在A股市场上再融资,越来越难了。

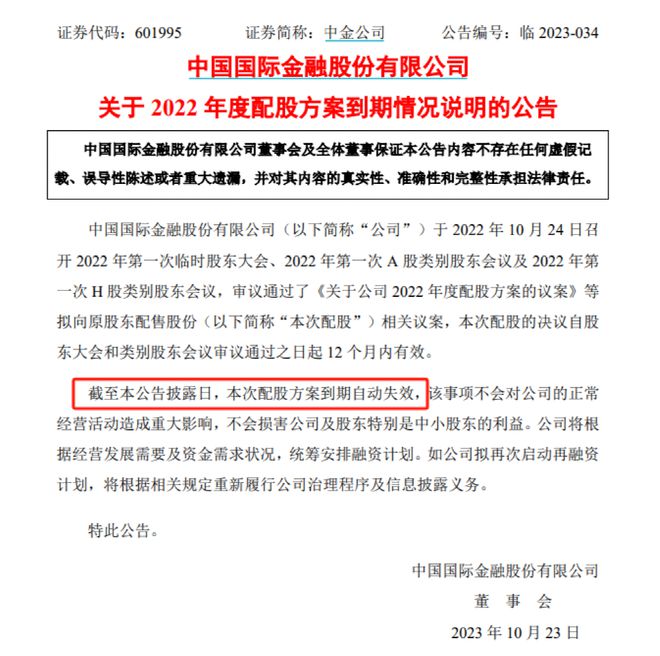

10月23日晚间,中金公司发布关于2022年度配股方案到期情况说明。截至公告披露日,中金公司该次配股方案到期失效。

中金公司表示,该事项不会对公司的正常经营活动造成重大影响,不会损害公司及股东特别是中小股东的利益。公司将根据经营发展需要及资金需求状况,统筹安排融资计划。

此前,中金公司于2022年9月公布配股预案,拟募集资金总额不超过270亿元。同年12月底,华泰证券也抛出不超过280亿元的配股方案,遭到市场关注。不过,至今华泰证券的配股方案也迟迟未有推进动作。

今年以来,上市券商再融资陷入“冰点”,年内配股、定增、可转债均无项目完成落地。今年8月,证监会优化IPO、再融资监管安排时提到,对于金融行业上市公司或者企业行业大市值上市公司的大额再融资,实施预沟通机制,关注融资必要性和发行时机等。

来看详情——

270亿配股方案“无疾而终”

未损害中小股东利益

时隔一年多,中金公司270亿的天价配股方案最终未能成行。

早在2022年9月,中金公司发布配股预案,拟采用向原股东配售股份的方式,配股募集资金总额预计为不超过人民币270亿元,扣除相关发行费用后的募集资金净额拟用于补充资本金支持各项业务发展,以及补充其他营运资金。

此后,2022年10月,中金公司召开临时股东大会,审议通过《关于公司2022年度配股方案的议案》等拟向原股东配售股份相关议案,该次配股的决议自股东大会和类别股东会议审议通过之日起12个月内有效。

如今,一年之期已到,上市券商再融资的大环境已产生相当变化。10月23日晚间,中金公司在公告中表示,截至公告披露日,该次配股方案到期自动失效。

中金公司同时称,该事项不会对公司的正常经营活动造成重大影响,不会损害公司及股东特别是中小股东的利益。公司将根据经营发展需要及资金需求状况,统筹安排融资计划。如公司拟再次启动再融资计划,将根据相关规定重新履行公司治理程序及信息披露义务。

270亿的拟募集资金,中金公司原计划投向哪里?根据此前方案,其中将有30亿元用于补充流动性,240亿元用于支持各项业务发展,包括资本服务与产品、投资银行、财富管理、私募股权、资产管理等各业务板块,加大多元业务及战略领域投入。

不过,此次配股方案的折戟,对于中小投资者来说或许是喜闻乐见的消息。此前中金公司发布配股计划次日,曾遭到股民的“用脚投票”,当日股价大跌超9%。

年内上市券商

再融资“颗粒无数”

与去年再融资市场的“热闹”相比,进入2023年,上市券商再融资环境陷入“冰点”。

2022年最后一个交易日结束后,华泰证券抛出不超过280亿元的配股方案,引发股民声讨。证监会更是在盘中发声称,关注到有关上市证券公司再融资行为。证监会倡导证券公司自身必须聚焦主责主业,树牢合规风控意识,坚持稳健经营,走资本节约型、高质量发展的新路,发挥好资本市场“看门人”作用。

证监会同时称,作为已上市的证券公司,更应该为市场树立标杆,提高公司治理质效,结合股东回报和价值创造能力、自身经营状况、市场发展战略等合理确定融资计划及方式,董事会和股东大会要统筹平衡,审慎决策,切实维护各类投资者特别是中小投资者合法权益。同时,证监会也会支持证券公司合理融资,更好发挥证券公司对实体经济高质量发展的功能作用。审核中将充分关注上市证券公司融资的必要性、合理性,把好股票发行入口关。

与其他再融资方式比,配股对于投资者来说并不受欢迎。如因缺乏资金、忘记配股等原因未能参与,一定程度上将稀释原有权益,投资者往往有“被迫参与”之感。尤其是在市场震荡下行期间,更有可能对股价造成冲击,短期内易引发投资者资金“出逃”。在中金公司此次官宣配股方案到期失效外,华泰证券的配股方案也迟迟未有推进动作。

定增方面,中原证券今年7月官宣撤回70亿元的定增申请,华鑫证券母公司华鑫股份于8月同样撤回40亿元的定增申请。

Wind数据显示,目前尚有7家上市券商的定增方案仍在推进中,尚无一单落地完成。其中,国海证券定增方案已于2022年10月底获发审委审核通过,次月取得证监会批文,但至今仍未完成发行工作。

另外,多家上市券商在推进定增方案的过程中也几易其稿,纷纷修订资金投向、募资规模等核心内容。其中,粤开证券此前大手笔的150亿元定增方案,最终缩水至4.26亿元。

可转债方面,今年券商可转债发行同样为零,与2022年“银河转债”、“浙商转债”两单落地相比颇为惨淡。

今年8月,证监会优化IPO、再融资监管安排。其中提到,对于金融行业上市公司或者企业行业大市值上市公司的大额再融资,实施预沟通机制,关注融资必要性和发行时机等。引导上市公司合理确定再融资规模,严格执行融资间隔要求。审核中对前次募集资金是否基本使用完毕,前次募集资金项目是否达到预期效益等予以重点关注。

编辑:舰长

审核:陈墨

版权声明

《中国基金报》对本平台所刊载的原创内容享有著作权,未经授权禁止转载,否则将追究法律责任。

授权转载合作联系人:于先生(电话:0755-82468670)