中国排球超级联赛保定第一阶段赛程安排一览

2023-10-30

更新时间:2023-10-16 22:09:39作者:无忧百科

“十一”小长假之后,A股市场延续前期震荡走势,进入继续调整阶段。10月16日,A股三大指数集体调整,截至收盘,上证指数创今年8月28日以来收盘新低,今年以来累计下跌0.5%;深证成指收跌1.42%,创2020年3月31日以来收盘新低;创业板指收跌2%,创2020年4月14日以来收盘新低。

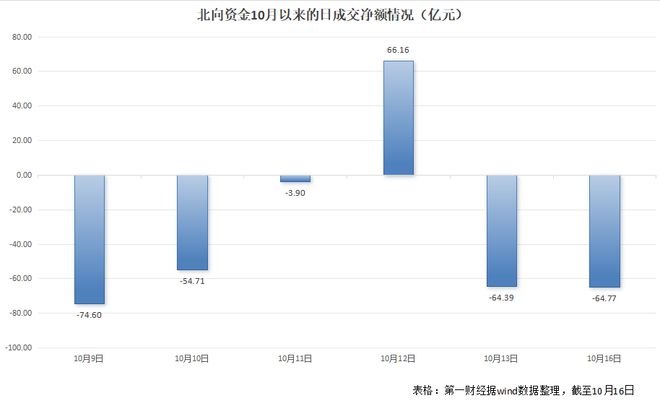

与此同时,北向资金也持续减仓,月内净卖出196.21亿元。据第一财经梳理统计,在北向资金出逃过程中,遭遇抛售的多为公募基金所持有的重仓标的。如“失血”最为严重的电力设备,正是公募基金第一大重点配置行业;在北向资金区间净卖出金额前十的个股中,有半数为公募前十大重仓股。

在业内人士看来,近期市场最大的拖累项正是来自于北向资金的流出,考虑到近期持续的积极信号加上多个机构已经开始上调对国内经济的预期,外资的流出可能已接近尾声,但市场信心恢复还需要时间。此外,目前市场已调整接近年内前低,需做好“防守反击”的准备。

北向资金本月累计净流出近200亿元

10月16日,A股市场再度陷入回调整理态势。截至当日收盘,上证指数报收3073.81点,单日下跌0.46%;深证成指下跌1.42%至9924.92点,创逾三年半收盘新低;创业板指跌2%至1956.72点,也创逾三年半收盘新低。两市超3500只个股下跌。

与此同时,北向资金又是净卖出的一天。数据显示,截至10月16日收盘,北向资金全天再度净卖出64.77亿元,沪股通净流出37.27亿元,深股通净流出24.5亿元。至此,北向资金本月净流出量已增至196.21亿元。

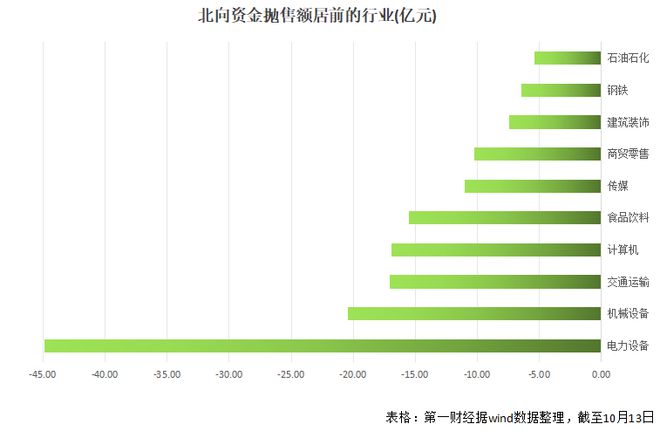

在北向资金出逃背后,失去“吸引力”的很多资产都是目前公募基金的核心重仓标的。Wind数据显示,截至10月13日,北向资金在“小长假”后持续卖出电力设备行业,月内已净流出44.91亿元,净流出额在同期申万一级行业中均居首位。而今年中报数据显示,电力设备行业是公募基金第一大重点配置行业。

除了电力设备外,计算机行业、食品饮料行业也被明显抛售,区间净流出额分别为16.95亿元、15.5亿元。这两大行业分别是公募第五大和第二大重仓行业。目前,遭遇北向资金净流出超过10亿元的还有机械设备、交通运输、传媒和商贸零售行业。

就个股而言,北向资金本月以来净卖出金额超过5亿元的有10只个股。其中,隆基绿能连续5日被净卖出,合计金额达11.24亿元;中国中免、科大讯飞分别流出9.88亿元、9.36亿元;中国平安、阳光电源、宁德时代、五粮液、金山办公、中兴通讯、贵州茅台等个股则均被净卖出5.4亿元以上。

随着北向资金的不断净流出,备受公募基金关注的重仓标的“失血”明显,据记者梳理,以持股总市值为基准,北向资金净卖出金额前十的个股均在今年二季度被公募基金重点配置,其中贵州茅台、宁德时代、五粮液、阳光电源、金山办公等半数个股为公募前十大重仓股。

10月16日,基金重仓指数(8841141)再度出现大幅回撤,单日下挫1.27%,其间一度下探1232.16点,创2020年4月29日以来新低。截至10月16日,该指数年初至今累计下跌12.77%,较2021年2月18日创下的的高点(2002.6点)已回落近39%。

从10月16日二级市场来看,前述被抛售的前十大个股中,除了金山办公微涨0.11%,其余九只个股均有不同程度的回撤。其中,宁德时代跌超3%,股价创近两年半新低;五粮液、中国中免、阳光电源均跌超2.2%。

基金重仓股明显回落

事实上,今年以来,机构重仓股的股价弹性并不占优。据记者梳理统计,截至10月16日,今年以来有77只个股股价翻倍,其中,被超过100只基金重仓持有的个股只有5只。换言之,今年大多数翻倍股都是被机构“冷落”的标的。

与此同时,在今年的A股市场中,持续回落的基金重仓股比比皆是。Wind数据显示,截至10月16日,在已有数据的652只基金重仓指数成份股中,有54%的个股年初以来的累计收益率为负数;年内跌幅超过四成的有40只,均为公募基金重仓股。

如晶澳科技今年以来累计下跌44.84%;截至今年二季度末,该个股被318只基金产品纳入重仓股范畴;亿纬锂能、紫光国微也同样如此,二者的年内跌幅分别为49.65%、43.57%,分别被260只、132只基金产品作为重仓股。

华南一位权益类基金经理与记者交流时表示,今年表现亮眼的板块,背后都有各自不同的驱动力,但是共性的特征是这些板块在启动之前机构的配置比例都比较少。也有业内人士认为,这种对比也表明了机构定价或重仓组合与今年的高弹性个股存在一定背离。

“与此前两年相比,今年的翻倍行情似乎有更多资金博弈的痕迹。”某行业分析师认为,行情发生前“无人问津”似乎成为翻倍股的重要特征,可能是因为机构重仓组合调仓具有一定黏性,行业风格切换下的调整幅度有限,基金显著超配的低弹性行业(例如食品饮料行业)拖累了基金重仓组合的年内最大涨幅。

步入四季度,A股市场再度陷入震荡调整,上证指数击穿3100点,难熬的“磨底时刻”仍在持续。在多位业内人士看来,在当前估值处于底部区间时,A股当前已具备中长期再配置价值。

“近期市场最大的拖累项来自于北向资金的流出。”沪上一位公募投研人士与第一财经交流时表示,近期也有一些积极信号,但信心修复仍需要时间的积累,进入四季度后市场逐渐将更加关注对明年边际变化的预期,这有望部分缓解当前低迷的市场情绪。

“随着经济逐步改善,政策持续出台,A股市场当前具备极高的性价比。”摩根士丹利基金人士也对第一财经表示,考虑到多个机构已经开始上调对国内经济的预期,外资的流出或已接近尾声。结构上,顺周期与科技均迎来很好的配置机会。

“短期来看,政策发力到经济基本面明显向好客观存在时滞,因此短期不预期经济基本面显著变化,大、小盘风格在短期相对平衡。”南方基金人士对第一财经表示,大盘风格对宏观经济的敏感度更高,在宏观上行区间大盘风格往往更优,反之小盘会更好。

招商基金相关人士对第一财经表示,由于利好与利空大多均已被预期,因此预期角度很难找到投资机会。“市场底部+经济企稳+政策呵护”,在有边际但预期不高的条件下,投资机会更要从交易角度入手,中小市值与题材或仍好于大市值企业。

“市场已调整接近年内前低,做好‘防守反击’的准备。”在招商基金看来,股票市场反弹或将逐步接近,经济数据阶段性企稳(经济预期现阶段不再快速往下),以及“活跃资本市场”增量政策和市场托底政策的预期上升也有望形成有利条件,做好“防守反击”的准备,但市场共识的凝聚能力、运行的高度和持续性仍取决于中长期的不确定性将如何被解决。