中国排球超级联赛保定第一阶段赛程安排一览

2023-10-30

更新时间:2023-10-27 18:38:07作者:无忧百科

10月26日,中国人寿发布三季报,这也是首家公布财报的保险上市企业。

财报数据显示,2023年前三季度,中国人寿保费收入达5787.99亿元,同比增长4.5%,新单保费达1966.56亿元,同比增长14.8%。

中国人寿三季报

而在利润层面,前三季度中国人寿归母净利润同比下降47.8%达162.09亿元。而第三季度的利润更是仅有5300万元,同比去年三季度下滑了99.1%。

值得注意的是,中国人寿前三季度的资产减值损失高达325.69亿元,同比大幅增长120.4%。其中截至二季度末,中国人寿的资产减值损失为128.35亿元。意味着该公司在第三季度减值损失增加了约197亿元,而其中有相当大的一部分便是受到了A股市场的影响。

对此,在26日晚召开的第三季度业绩发布会上,中国人寿管理层就市场关注的利润波动、超300亿元的资产减值损失等情况进行进一步回应。管理层称,资产减值损失并非个股原因导致,整体是由权益类品种产生。此外,三季度的投资收益的波动,不能代表公司真实的投资管理能力,希望理性看待权益资产投资价值和固有的波动性。

今日开盘,中国人寿A股低开4.62%并一度大跌超过6%,最终收盘下跌1.33%。

收入新高,利润垫底

从经营和收入层面,中国人寿的三季度答卷其实相当不错。

前三季度,中国人寿保险业务新业务价值同比增长14.0%,新单保费1966.56亿元,同比增长14.8%。其中,首年期交保费为人民币1059.82亿元,同比增长16.0%。

翻看其保费收入、新单保费、首年期交保费规模与增速等经营指标,可以发现均创下了近三年历史同期新高。

而在成本端的保险销售人数上,截止三季度末,中国人寿个险销售人数为66万人,比去年底减少了8000人,人员得到了进一步优化。

不过值得注意的是,中国人寿前三季度退保金384.68亿,同比增长34.32%,退保率为0.88%,同比上升0.14个百分点,依然处于业内偏高水平。

中国人寿曾长期受到退保舆论风波,如2021年2月轰轰烈烈的“前员工实名举报”事件,涉事的中国人寿黑龙江嫩江支公司被曝业务造假,经理孙小刚则被曝骗取佣金及贪污等造成大量退保。

后经调查,认定孙小刚任期内嫩江支公司在销售年金保险产品时存在与银行储蓄产品进行对比并承诺额外收益,队伍人力不实、活动管理不严,存在虚列费用、套取佣金等问题。

人寿炒股亏了多少钱?

那么既然业务增收进展良好,利润拉胯的原因自然就是投资不利,一个核心原因自然便是A股三季度不太争气。

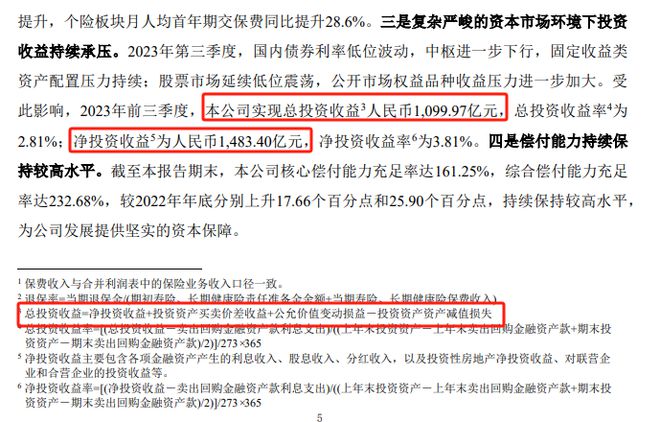

根据财报数据显示,前三季度,中国人寿实现总投资收益1099.97亿元,总投资收益率仅为2.81%。

除了股市下跌带来的压力,中国人寿投资的另一大主力债券市场也不好做。

今年以来,我国国内债券利率低位波动,中枢进一步下行,固定收益类资产配置压力持续,这导致人寿等头部企业也面临巨大的业绩下滑压力。

中国人寿前三季度的资产减值损失高达325.69亿元,同比大幅增长120.4%。其中截至二季度末,中国人寿的资产减值损失为128.35亿元。意味着该公司在第三季度减值损失增加了约197亿元。

值得注意的是,计提损失并不是实际的损失,一旦股市好转,这些提前计提的损失就可能变成未来的超额利润。

那么是不是就代表着中国人寿只是套牢装死呢?

我们来进行一个简单地计算。

翻看财报可以发现前三季度中国人寿总投资收益1099.97亿,净投资收益1483.4亿元,公允价值变动损益为18.21亿,并记录了325.69亿资产减值损失。

而按照财报的备注的计算方法,我们把净投资收益1483.4亿元加上公允价值增值的18.21亿元后减去计提的325.69亿资产减值等于1175.92亿元,而这个值和财报中的1099.97亿元的差值,也就是投资资产买卖价差收益。计算表明,中国人寿在三季度买卖股票差价的损失高达75.95亿元。

而根据半年报数据,中国人寿在6月时的买卖价差收益,也就是所谓的落袋为安的炒股收益是2.77亿元,也就是说,光是在三季度,中国人寿就实实在在的亏了约80亿元。

高管:业绩下滑不全怪投资

不过对于业绩大跌99.1%的情况,中国人寿管理层也有自己的看法。

在当晚的业绩发布会上,人寿高管表示除了权益投资的下滑,会计准则的调整也影响到业绩数据。

对于会计准则的变更,人寿表示:去年的可比报表单边采用了IFRS17,没有采用IFRS9,这种情况下就使得可比数有差异,公司模拟了IFRS17和IFRS9准则下的数据,波动并没有目前的大。

值得注意的是:旧准则下前9月净利润增速为同比-47.8%,对应单3季度净利润增速-99.1%;

新准则下前9月净利润同比-36.0%,对应单3季度亏损6.1亿元人民币。

而对于资产减值损失部分,人寿高管也进行了解释。

中国人寿管理层回应表示,减值并非个股原因导致,整体是由权益类品种产生。“今年产生的减值较往年有所提升,整体是由权益类品种产生。从权益投资来看,长期相对较高的收益水平和短期波动性大,这也是权益投资的一体两面。今年市场的确在承压,我们也看到全市场偏股型的混合型基金总指数前三季度下跌了9%,那么在这样一个状况下,公司的减值产生不是由于单只股票,而是由于整体市场指数的一个情况。”

管理层进一步拆解大额资产减值损失的产生,“主要是2022年加仓的部分权益资产,在今年形成了一些浮亏,体现为价差的损失和减值损失的增加,从而使公司总体投资收益阶段性承压。”客观而言,2022年权益市场出现了大幅回撤,作为机构投资者,也基于长期投资判断,公司在去年相对低位布局了一些权益资产。但是到了今年以来,资本市场维持低位震荡,的确对大型机构投资者形成了挑战。这种情况下,公司持有的权益组合超过一年后,会形成一定的权益价差亏损。如果低于成本,将会按照会计准则计提一定规模的权益减值。”

不过,中国人寿管理层也强调,相信去年的权益布局是在市场低位进行的投资,长期看有望获取较好的收益。“作为长期资金,三季度的投资收益的波动,不能代表公司真实的投资管理能力,也希望能够理性看待权益资产投资价值和固有的波动性,公司也会着眼于长期视角来评估投资情况,坚守跨越周期的长期投资策略。目前来看,如果以9月末为时点,公司四季度的减值肯定会大幅低于三季度,如果市场回暖,公司的投资收益也将有相对较好的提升。”