中国排球超级联赛保定第一阶段赛程安排一览

2023-10-30

更新时间:2023-10-19 20:11:52作者:无忧百科

导读:尽管特斯拉毛利率跌至近四年来最低水平,但马斯克仍可能用降价换份额。

和此前摩根士丹利的分析师预测中的一致,特斯拉 2023 年第三季度的财报表现出罕见的颓势。

受此影响,特斯拉股价大幅走低。截至当地时间 10 月 18 日收盘时,特斯拉报 242.68 美元,跌 4.78%,市值一夜蒸发 386 亿美元(约人民币 2,824 亿元),目前最新市值为 7,604.30 亿美元。

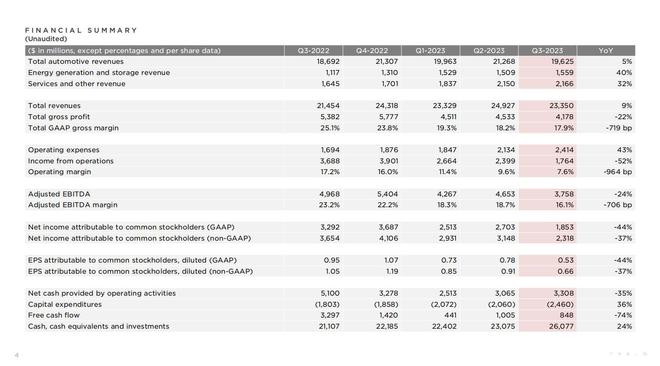

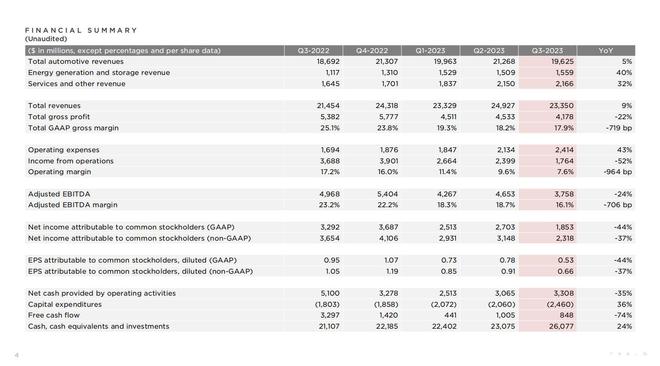

根据特斯拉官方公布的数据显示,2023 Q3 特斯拉总营收 233.5 亿美元,同比增长 9%,但环比下降 6%,这样的营收增速也为近三年最低。第三季度净利润为 18.53 亿美元,较上年同期的 32.92 亿美元大降 44%。

汽车业务方面,2023 Q3 特斯拉汽车总收入 196.25 亿美元,同比增长 5%,但环比下降 7.8%。

值得注意的是,特斯拉 2023 Q3 的毛利率为 17.9%,也为四年以来的最低水平。作为参考,去年同期特斯拉的毛利率为 25.1%。而进入 2023 年以来,特斯拉的毛利率持续走低,从第一季度的 19.3% 一路走低至如今的 17.9%。

受到降价换市场份额战略的影响,特斯拉在毛利率持续走低的同时也被比亚迪在这一核心指标上反超。根据此前的数据显示,今年上半年比亚迪汽车相关业务毛利率升至 20.67%,超过特斯拉今年二季度的 18.2%。

特斯拉表示:降低单车成本,自由现金流生成,最大化交付量,持续投资人工智能等成长型项目仍然是特斯拉的核心目标。在财报电话会议上,马斯克针对自动驾驶、Cybertruck、储能业务等高度受关注的问题也都做了回答。

180 万年销量目标不变,仍将坚持降本和降价

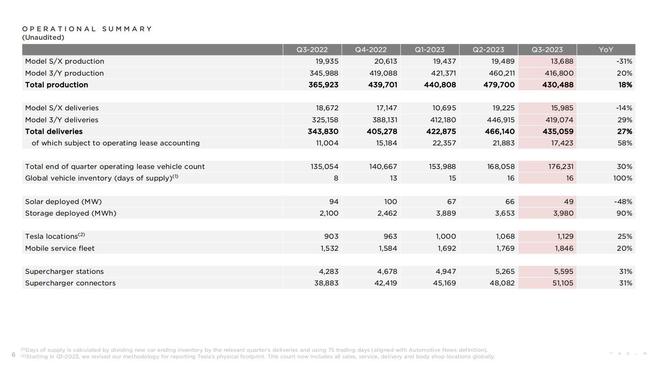

从第三季度的表现来看,特斯拉的降价策略并没有很好的刺激销量。2023 Q3 特斯拉的全球交付量为 43.51 万辆,相比二季度降低 6%。但尽管如此,特斯拉仍表示「今年 180 万辆年度销量」的目标不变。

在今年的前三个季度,特斯拉的全球交付量分别为 42.29 万辆、46.61 万辆和 43.51 万辆。如果特斯拉坚持 180 万年销的目标,这意味着第四季度的交付量最少要达到 47.59 万辆。对于特斯拉来说,这样的交付目标创历史新高,背后的挑战和不确定性仍较大。

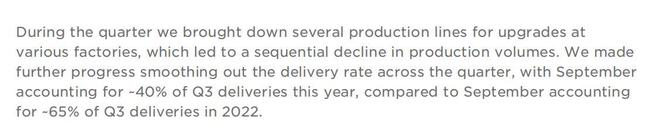

关于三季度产量和交付量的下滑,特斯拉的解释是工厂的停产和升级。随着上海工厂、德国工厂和美国工厂的升级完成,理论上特斯拉在第四季度不会被产能束缚手脚,核心的目标是保证改款 Model 3 和 Model Y 的交付量。

从产品的角度来看,改款 Model 3 是特斯拉自 2019 年以来最大的产品更新,新车在外观内饰设计、舒适性和豪华感等方面都有长足进步,而新车也将在本月开启国内交付。

对于特斯拉来说,中国市场占据了总销量的 2-3 成。其中,Model Y 在中国的销量一度超越美国和欧洲市场,该车型在三季度仍以超过 11 万辆的表现成为中国单车型销量第一。

为了持续提升竞争力,在国庆假期期间,特斯拉发布了「进化版」的 Model Y。新款针对内饰氛围感做了提升,但售价相比老款并没有变化。这一举措也被理解为特斯拉希望刺激部分观望 Model Y 改款的消费者提前下单。

但客观来说,特斯拉在国内和国外仍面临不小的压力。从国外市场来看,欧美的新能源渗透率提升速度并不及国内市场,特斯拉能获得的增量市场相比之下更加有限。

从国内市场看,将特斯拉 Model 3 和 Model Y 作为强对标的车企不在少数。以蔚来、理想和小鹏为首的新势力车企在产品打造的能力上进步明显,在产品和技术层面和特斯拉的差距变得越来越小。

所以,在本次财报电话会议中马斯克也提及:「成本的重要性再怎么强调都不为过……我们必须让我们的产品更实惠,这样人们才能买得起。」

特斯拉首席财务官 Vaibhav Taneja 也强调,特斯拉将坚定不移地追求「2024 年进一步降低成本」。

特斯拉目前的核心目标是占据更多的市场份额,结合马斯克和 Vaibhav Taneja 的发言以及 180 万年销量的强硬目标,我们有理由相信特斯拉仍然会将降本和降价作为自己的杀手锏。

对于国内车企来说,除了比亚迪之外,暂未出现能和特斯拉的品牌影响力正面对抗的车企。如果特斯拉决定在四季度和 2024 年继续降价,国内新能源汽车的竞争态势会变得更加激烈和残酷。

能源业务成新增长点

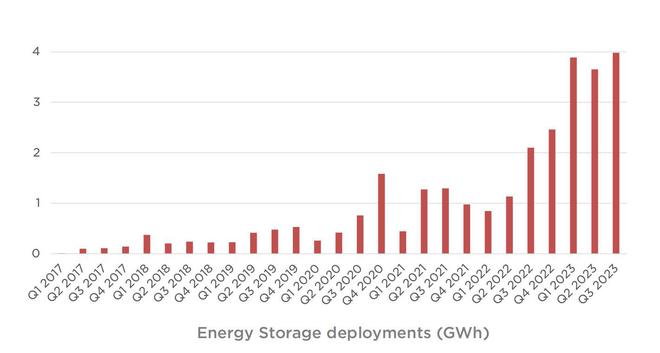

值得注意的是,特斯拉的能源业务在财报数据中异军突起。2023 Q3 特斯拉能源生产和储存业务营收为 15.6 亿美元,同比增长 40%,环比增长 3.3%。

在此前的投资者日上,马斯克宣布了特斯拉「宏伟篇章」的第三篇章,其中提到特斯拉目标是在 2050 年前实现能源 100% 可持续。马斯克表示,为实现该目标,全球最终将需要 240 TWh 储能容量(含电站储能和汽车电池)。

从财报中的数据可以看出,特斯拉储能的部署在 2023 年增长迅猛。

而今年四月,马斯克在社交媒体宣布将在上海新建一座超级工厂,专门用于生产商用储能电池 Megapack。这也是特斯拉在美国本土以外的首个储能超级工厂项目,该项目预计 2024 年第二季度开始生产。

此外,2023 年以来,大量车企加入特斯拉专用的 NACS 充电接口。除了去年加盟特斯拉充电网络的福特,通用汽车、奔驰汽车、北美和欧洲最大电动车充电网络的运营商 ChargePoint Holdings、Blink Charging 等充电网络运营商都宣布加入 NACS,而 Stellantis 集团也正在评估是否加入。

根据摩根士丹利分析师的估算,假设未来电动车里程普及率达到 30%、特斯拉充电站占市场份额达到 80%、充电站业务利润率达到 70%,到 2030 年,特斯拉的充电业务估值超过 1000 亿美元。

投行 Piper Sandler & Co. 则预测,到 2030 年特斯拉每年能够通过为其他制造商的电动汽车充电,赚取高达 30 亿美元的收入。

而特斯拉也在 4 月 25 日宣布在中国大陆地区面向其他部分非特斯拉新能源车辆试点开放充电网络。

对于特斯拉来说,前期花精力投入的自由充电网络也是一个能够盈利的潜力方向。

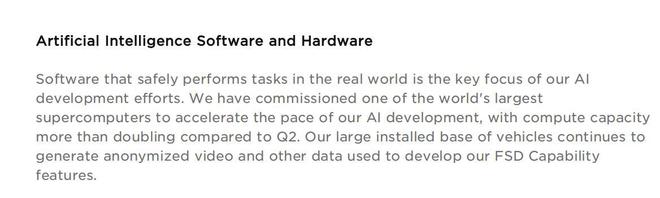

灵魂仍是「自动驾驶」和「机器人」

在财报数据中特斯拉提及, FSD Beta 累计行驶里程已经超过了 5 亿英里,并且还在以指数级的速度增长。得益于特斯拉自研的超算 Dojo,特斯拉在算力上的增加非常显著,特斯拉表示相比 Q2,特斯拉 Q3 算力增加了近一倍。

根据特斯拉的规划,到了明年第一季度 Dojo 将会是全球排名第五的算力设施,而到了明年 10 月份,Dojo 的算力将达到 100 EFlops——这将加快 FSD 的推进。

事实上,马斯克在今年 6 月底表示:「FSD V12 将取消 Beta 测试版,向所有用户推送」。在 8 月的直播上,马斯克演示了 FSD Beta V12 的实际表现,这辆搭载 Hardware 3.0 硬件的老款 Model S 算力仅有 144 Tops,但实际表现十分亮眼。

马斯克表示:「V12 系统从头到尾都是通过AI实现,我们没有让程序员写一行代码来识别道路、行人等,让特斯拉在停车标志处停车或等待另一辆车,我们全部交给了神经网络。」

此前有多个消息指出,FSD 将有希望在未来进入中国。但就目前而言,特斯拉国内的消费者只能使用较为基础的 AutoPilot 和 NOA,体验也不及华为的 ADS 和小鹏的 XNGP。

在 Optimus 人形机器方面,特斯拉表示其也在通过视觉神经网络进行训练。按照马斯克的构想,Optimus 将在未来解放人类生产力,在大量重复劳动的场景发挥重要作用。

国内车企仍要小心

事实上,特斯拉一直是一家将自己的长期战略和短期决策平衡得非常好的科技公司。从三季度的财报中可以看出,特斯拉虽然在短期面临了不小的挑战,但其在第三季度的研发投入依旧同比增长 58.39%,达到 11.61 亿美元,关于 FSD 和 Optimus 的进化也在持续推进。

不过,如今马斯克显然变得更加冷静和收敛。

在谈及纯电皮卡 Cybertruck 的时候,马斯克一改往日的飞扬跋扈,表示:「Cybertruck 很难增产,贡献自由现金流至少需 18 个月,可能 2025 年才能年交付 25 万辆」。而这款产品此前被认为能够大幅提高特斯拉的盈利能力。

而对于国内车企而言,除了要小心随时会入华的 FSD 之外,更需要戒备的是特斯拉在成本上极端的把控。

毕竟,在三季度财报不理想、销量压力变大的背景下,特斯拉不排除为了达成目标而在年底作出新一轮的降价行为。