2023太原站wtt常规挑战赛比赛时间是从11月7日开始吗?

2023-10-30

更新时间:2023-09-18 21:04:00作者:无忧百科

讲故事也需要挑时间。

作者 | 张凯旌

编辑丨武丽娟

来源 | 野马财经

业绩暴涨、股价狂飙……火热的新能源车市曾给锂电行业的投资者带来无限憧憬,各大电池厂、主机厂纷纷扩产,引得不少其他行业的玩家都来跨界“求富”。然而狂欢背后,形势已经悄然逆转,随着原材料价格大跌,割肉离场的玩家比比皆是,就连尚未入场的玩家,也受到了波及。

“电力二次设备龙头”中元股份(300018.SZ)就是其中之一。9月14日,公司原实控人邓志刚、王永业等8位一致行动人宣布已撤销之前的表决权委托,收回公司20.7%股份对应的表决权,由自己行使。

时间回到一年前,当时邓志刚等8人曾约定将合计持有的全部公司股份表决权委托给洛阳华世,后者实控人为徐军红,是锂电池负极材料制备领域的专家。外界普遍认为此举是中元股份对跨界锂电行业的尝试。然而时隔一年,原实控人却想回收表决权,这也引起了洛阳华世的不满。洛阳华世在公告中表态称,解除委托违反协议约定,是无效的。

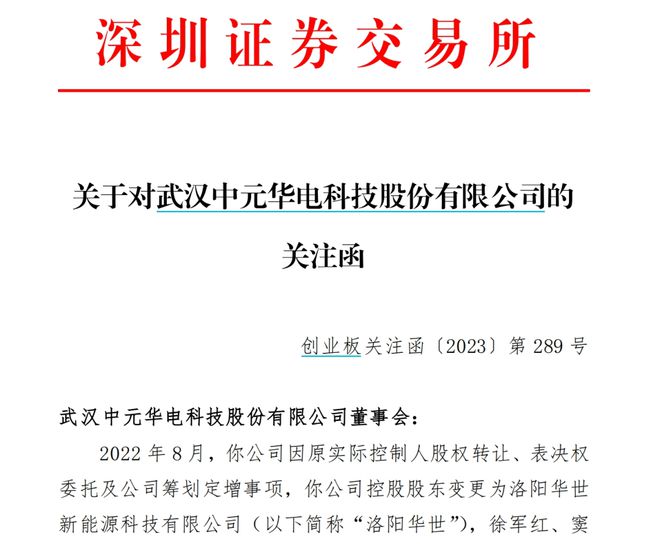

9月15日,深交所下发关注函,要求中元股份对表决权的法律争议、公司是否存在其他应披露而未披露事项做出解释。

或受消息面影响,中元股份9月15日单日收跌1.17%,不过9月18日又涨1.01%,目前市值29亿元。

这场看似双赢的交易是如何搁浅的?中元股份新旧实控人两方又会迎来怎样的结局?

锂电的故事不好讲

2009年,首批28家登陆创业板的企业,被称为“28星宿股”,中元股份便是其中之一。公司主业本是智能电网,2014年借助投资开拓了医疗健康领域的业务,至2022年这两项业务分别占到营收的79.55%和20.45%。

公司近几年的业绩可以用“不温不火”来形容,营收增长缓慢,净利润起伏不定,股价则一路下滑,自2015年高点至今跌幅超80%。

在此背景下,适逢新能源汽车市场火爆,于是中元股份开始讲起了跨界锂电的故事。

2022年8月,中元股份抛出股权转让、表决权委托协议,约定邓志刚等5人将上市公司2%股份转让给洛阳华世,转让对价8240.91万元;同时邓志刚等8人将持有的占上市公司总股本20.7%的表决权委托给洛阳华世。

权益变动后,洛阳华世合计控制上市公司22.7%股份表决权,又由于徐军红持有洛阳华世66%股份,徐军红就成为了中元股份新实控人。

中元股份还想借此机会进行定增,对象即为洛阳华世对外投资设立且担任事务合伙人的有限合伙企业洛阳正浩,并借此募资7.72亿元,投入到一个年产20万吨高性能锂离子电池负极材料一体化的项目上。

来源:易维视图库

如果定增顺利完成,洛阳正浩直接持有中元股份股份比例将增至23.08%,手握股权和表决权的徐军红,实控人的位置也将更加稳固。

中元股份反复强调,该项目符合国家碳达峰、碳中和政策,且2022年上半年,无论是新能源汽车市场还是锂离子电池产业,都在保持快速增长,下游旺盛需求仍将持续,市场有持续增长空间。

不过,市场并没能朝着中元股份预计的方向发展。早在2022年年底,就曾有业内人士提示锂电行业存在产能过剩的风险。锂电制造投产周期长,无法在短时间内满足市场猛增的需求,这会造成市场持续缺货,从而刺激更多企业扩产,久而久之产能过剩不可避免。

今年上半年,行业更是风云突变。下游需求不及预期导致整个锂电产业链库存高企,电池厂开始去库存、降产能,传导至上游后导致碳酸锂价格大幅下跌,截至9月18日不足20万元/吨,而去年曾一度超60万元/吨。大批工厂因此减产或停产,甚至有公司濒临破产。

“今年转变太大了。行业里很多上市公司的业绩情况表现都不太好,现在竞争压力这么大,投进去光减值可能都不知道有多少。我们公司之前又没有进入过负极材料行业,没做过相关项目,资源就没那么丰富。现在也就头部公司能站稳脚跟,其他的都不好说。”中元股份董秘表示。

刚巧在这个节骨眼上,证监会又发布再融资新规,其中提到要“严格要求上市公司募集资金应当投向主营业务,严限多元化投资”。

而中元股份宣布终止对洛阳正浩定增的公告,恰好是证监会新规发布后的第二天一早发出的。

IPG中国区首席经济学家柏文喜认为,新规使得一些计划通过定增或收购涉足其他领域或行业的公司不得不重新考虑其战略方向。部分公司可能认为,多元化投资可为其提供更多的增长机会和业务拓展渠道,但如果过度追求多元化,则可能会分散公司的资源和注意力,导致主营业务失去优势,甚至增加经营风险和财务压力。

新老董事长对峙,谁能笑到最后?

泼出去的水,并不是想收就能收的。

9月8日,中元股份原实控人向洛阳华世发出解除《表决权委托协议》的通知。三天后,洛阳华世回函,表达了否定的态度。

而半路杀出的程咬金,更是加剧了局势的复杂程度。今年8月18日,在定增项目和表决权委托尚未发生重大变化的情况下,徐军红提前将自己持有洛阳华世66%的股权转让给了窦宝成。这意味着,纸面上中元股份的实控人已经由徐军红变更为窦宝成。

中元股份据此表示,当初《表决权委托协议》让徐军红成为上市公司实控人的目的已经无法实现,而且徐军红作为收购人在18个月内转让间接持有的上市公司股票及表决权,涉嫌违法违规。

具体而言,窦宝成在受让洛阳华世股权时是中元股份董事,构成管理层收购,应提供资产评估报告,并经董事会非关联董事作出决议、提交股东大会审议,但徐军红并没有履行过这些程序。

洛阳华世则认为,《表决权委托协议》约定在委托期内无条件及不可撤销;自己没有违反协议任何内容;如果中元股份原实控人想单方解除协议,需要归还当初的8240万元股权转让款并赔偿相应损失。

事实上,表决权的归属、徐军红与窦宝成之间的股权转让,也是深交所关注函中需要中元股份说明的重点。毕竟两人现在还是公司的董事长和董事,一系列变动都可能对上市公司造成影响。

来源:中元股份公告

从中元股份董秘的态度来看,其认为原实控人撤回表决权真实有效,但争议细节,还要看双方协商的进展。“主要是他们股东之间的事。”

北京威诺律师事务所合伙人杨兆全则表示,如果严格按照当初协议,至少委托期限还没到,而且还约定了不可撤销这些条件。除非不能实现合同目的,或者客观情况发生重大变化,中元股份才有权解除授权。

至于股权转让款能否返还,则要看《股权转让协议》与《表决权委托协议》间有没有前提关系,如果有的话徐军红才有权要求返还。

杨兆全认为,中元股份说徐军红不得转让股权,没有充分的法律依据。转让股权给窦宝成确实涉及管理层收购,但因为不会造成中元股份股价波动,不应该属于信息披露范围。

上海海汇律师事务所律师娄霄云则表示,管理层收购相关手续不完备则是可以撤销的。“在目前没有看到董事会、股东大会审议以及独立董事发表意见的手续的情况下,个人觉得原实控人的主张成立。”

问题出在钱上?

如果按照律师的观点推进,中元股份目前是否能单方面解除表决权委托并不明朗,最好的解决方式是双方协商解除。可是双方在是否应归还8240万元股权转让款上又出现了分歧。

有意思的是,徐军红在双方“交战”前,又用一个明显涉及管理层收购的行为“搅局”,这样的举动似乎对于推进中元股份原实控人一方“还钱”并没什么帮助。

但徐军红在这次中元股份跨界的过程中,又起着举足轻重的作用。其现年55岁,硕士学历,曾在多家科技公司的管理层任职,目前在3家新能源公司有持股。

2018年,徐军红以洛阳月星总经理的身份,在中国新能源企业家峰会上发表了题为《高能量密度石墨负极开发与应用》的演讲。而洛阳月星,则承载了徐军红的诸多研究成果,这家公司共有26项有效专利,其中包括23项发明专利和3项实用新型专利,只有1项专利的发明人里没有徐军红的名字。

徐军红有技术,而资本总是拥有擅长挖掘技术的眼光。洛阳月星早在成立之初,就得到了深圳既济投资的入股,而既济投资的实控人是王子新材(002735.SZ)的董事长王进军;后来既济投资退股,徐军红又迎来了新股东宝祥民科创投,后者背后是河南省煤炭科学院有限公司。此外,洛阳月星现在除了徐军红之外的两个股东,也都是私募,其中之一为背景是国资委的国中创投。

此次徐军红股权转让的对象窦宝成,也颇有金主的气息。其目前间接持股50家存续企业,旗下资产以地产和能源类公司为主,还是内蒙古新圣投资公司的执董和总经理。如果只看行业,与锂电并无直接关联。

而且窦宝成入主洛阳华世的时间,也恰好是在徐军红与中元股份完成股权转让之前。当时洛阳华世成立还不到1个月,徐军红已经与中元股份约定受让股份价款全部来源于自有及自筹资金。窦宝成正是在此时入股,顶替了徐军红外另一名股东的位置,占股34%。

来源:爱企查

毕竟股权转让款共计8240万元,几乎占到了中元股份截至今年上半年末账上货币资金的30%,这样一笔钱徐军红要独自承担下来有不小的难度。

不过,情况在今年8月发生变化。当定增项目搁浅,中元股份不再寻求跨界,对于徐军红个人来说,继续留在上市公司也就失去了意义。

即便如此,徐军红赶在8月初将股权迅速转让的行为,显得颇有意味。或许事情的真相,只有等到中元股份回复深交所关注函时才会更加清晰。

值得一提的是,深交所曾在9月15日要求中元股份于9月18日前报送说明材料并对外披露,然而截至9月18日晚7时,公司依然尚未给予回复。

你如何看待中元股份跨界不成反而惹来一身麻烦的案例?评论区聊聊吧!