中国排球超级联赛保定第一阶段赛程安排一览

2023-10-30

更新时间:2023-10-26 08:24:21作者:无忧百科

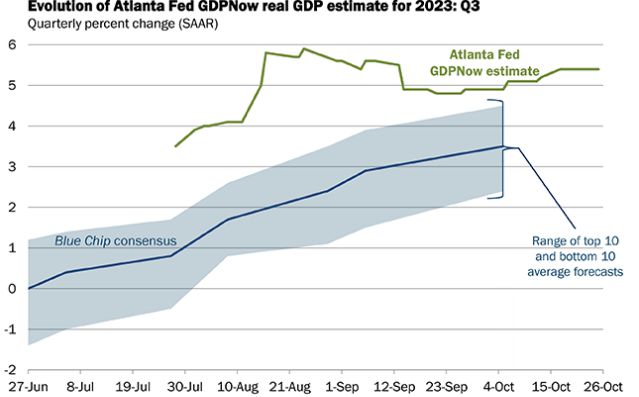

当地时间周四,美国商务部将公布三季度国内生产总值(GDP)初读数据。华尔街最新预测显示,上季度美国GDP增速将升至4%以上,创2021年四季度以来最快增速。不过随着美联储加息周期进入尾声,经济火热和通胀依然远离目标是否会让美联储进一步收紧政策,预期中的增长拐点以及是否会引发经济衰退等话题,正在引发广泛讨论。

消费反弹助力经济加速

上月公布的修正数据显示,第二季度美国经济增长率为2.1%,连续四个季度放缓。然而,最近的数据表明,消费者支出火爆将继续支持美国经济,机构预测美国三季度GDP增长将达到4.3%。

分部门看,占到经济12%的制造业持续低迷,纽约联储、达拉斯联储、费城联储制造业指数继续处于萎缩区间。美国ISM制造业指数已经连续10个月处于萎缩区间,创2008-2009年金融危机以来最长纪录。

房地产业面临考验,加息推高抵押贷款利率,居高不下的价格也打压了买房者热情,预计住房投资增速将进一步放缓。与此同时,商业地产的风险在美债市场的波动中也未完全释放。

好消息是,占美国经济活动三分之二以上的消费者支出,在二季度低迷后快速反弹。这在一定程度上受到了能源价格上涨的影响,随着消费者转向服务性开支,交通、旅游、医疗等消费有所增加。7-9月期间零售销售月率的强劲上涨保障了美国经济的扩张。火热的劳动力市场成为美国家庭消费的支柱。在今年上半年劳动力市场放缓后,非农就业人数开始反弹,初请失业金数据回落到历史低位。为了争夺有限的劳动力,雇主正在通过高于历史均值的加薪速度来吸引求职者和留住员工。

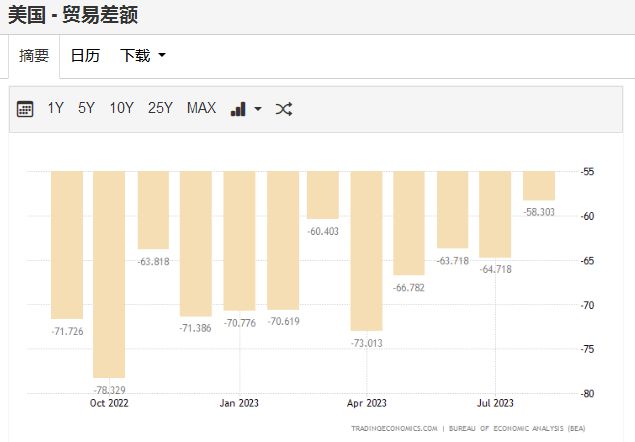

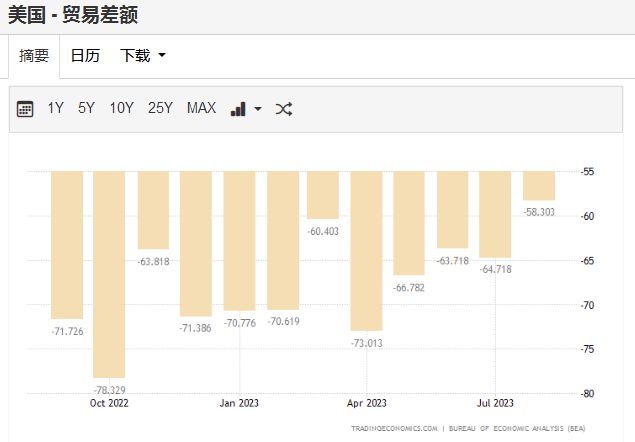

贸易数据也将起到提振数据,近几个月来美国进口额逐步下降,同时出口额稳步上升,8月出口增长1.6%至2560亿美元,接近历史新高。预计2023年全年美国商品和服务贸易逆差将创近四年最低水平。

商业投资指标企稳回升。美国商务部数据显示,机械订单在过去五个月中有四个月增长,9月不包括飞机在内的非国防资本货物的新订单环比增长1.4%,连续三个月加速,创2022年初以来最快水平。

一季度准确预测初读数据的亚特兰大联储GDPNow工具,周三公布了最后一份季度测算报告,预计GDP增速为5.4%。富国银行在报告中表示,如果三季度美国经济增速达到5%,意味着美国GDP将恢复到疫情前水平。

美联储立场或继续保持谨慎

近期公布的数据显示,美国四季度经济数据依然保持韧性。随着假日消费季的来临及中东局势升级,经济和通胀过热的潜在风险一定程度上增大了美联储加息的压力。

美联储主席鲍威尔在缄默期前的最后讲话中,也保留了政策的灵活性。他认为,美国经济的强劲和劳动力市场的持续紧张,可能需要更严格的政策条件来控制通胀,但美债收益率的上升有助于进一步收紧金融状况,可能会减少美联储进一步加息的必要性。鲍威尔表示,要想让通胀持续回到美联储2%的目标,“可能需要一段低于趋势的增长期,劳动力市场状况也需要进一步软化”。

美联储上月公布经济预期概要(SEP)中,美联储将2023年GDP增速中值较6月上修1.1个百分点至2.1%,2024年上修0.4个百分点至1.5%。国际货币基金组织IMF也在近日公布的全球经济展望报告中上调了美国增速预期。在市场人士看来,随着政策滞后效应的逐渐显现,目前的利率水平下经济放缓只是时间问题,但能否实现软着陆的分歧正在越来越多。联邦基金利率期货显示,美联储未来继续加息的可能性在40%左右,首次降息被推迟至明年9月,高利率保持更长时间将给经济带来更多不确定性。

Oanda高级市场分析师厄拉姆(Craig Erlam)在接受第一财经记者采访时表示,到目前为止,美国经济并没有出现拐点迹象,受到影响的主要是对利率敏感的制造业和房地产业,消费将继续成为经济的最大动力。不过四季度很可能是转折点,厄拉姆称,随着学生贷款偿还开始,能源价格上涨和收入增长预期有所放缓,美国经济支柱将会出现裂痕。

值得一提的是,财报季中的电话会议和业绩指引也在传递信号。美国银行首席执行官莫伊尼汉(Brian Moynihan)警告称,美国消费者的实力似乎正在减弱。“坦率地说,美联储已经赢得了与美国消费者的战斗——他们正在放缓步伐,问题是接下来是否会发生什么。”

包括前美林经济学家罗森伯格(David Rosenberg)、对冲基金大佬阿克曼(Bill Ackman)在内的一些人也警告称,美国经济活动的“夏季增长”已经在消退。罗森博格表示,接下来是“软着陆”的结束以及向“硬着陆”的自然过渡。就像2000年秋季和2007年春季面临类似压力那样。阿克曼则宣布抛出美债空头仓位,认为美国经济放缓比数据显示更明显。

厄拉姆向记者表示,只要美国通胀整体保持下行,美联储将会选择保持谨慎。因为随着利率处于高位,美联储正在关注政策双向风险,首先历史上看软着陆的成功率并不高,不过上世纪80年代的例子也说明过早退出紧缩是有风险的。现在最好的立场是静观其变,避免预设路径对经济的扰动,在数据有问题的时候才采取行动,保留政策的选择性。