2023太原站wtt常规挑战赛比赛时间是从11月7日开始吗?

2023-10-30

更新时间:2023-09-13 19:24:29作者:无忧百科

21世纪经济报道记者张梓桐 上海报道

近日,一则“某IPO排队企业迎来多达8名证监会系统离职人员入股”的市场传闻在半导体融资圈流传,引发市场猜测与关注。

记者梳理发现,该企业为在今年启动科创板IPO进程的存储芯片公司得一微,而传闻源起于该公司近日收到的上交所问询函,监管在问询函中提问称,发行人间接股东中存在8名证监会系统离职人员,且其中系三人系首轮问询回复后新增。

而在近日的回复中,得一微也明确回应了上述问题,其表示,股东入股价格系各方协商确定并经追溯评估,不存在异常情况,而上述三人仅间接持有发行人股份数量少于10万股或持股比例低于 0.01%,换言之,可以停止股权结构穿透。

但记者注意到,在扑朔迷离的股东背景之外,得一微还存在着大额亏损、库存周转压力等其他问题,而这同样也是监管关注的重点所在。

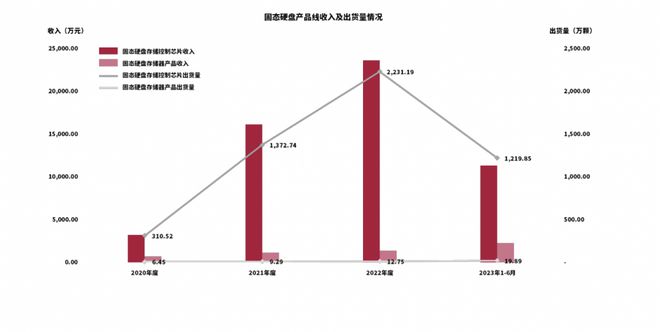

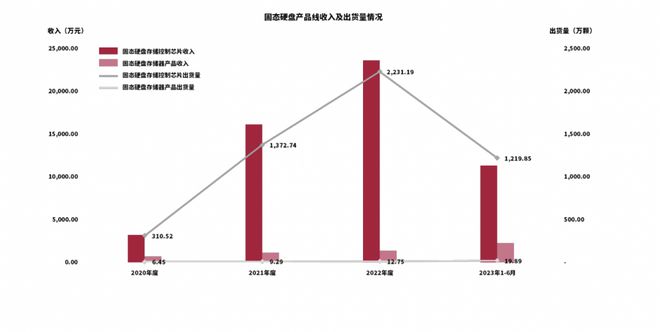

此外,公司的技术先进性也收到了监管质疑。一位关注半导体行业的券商分析师对21世纪经济报道记者表示,从技术指标和技术细节的实现难度上来看,目前嵌入式技术成熟度最低,固态硬盘成熟度次之,扩充式技术成熟度最高,而2022年公司存储控制芯片产品结构中固态硬盘存储控制芯片占比超过7成,毛利率为31.03%;而技术较为先进且毛利率很高的扩充式在公司业务中占比不到20%。

持续亏损压力

根据招股书,得一微电子是一家以存储控制技术为核心的芯片设计公司,主要产品及服务包括固态硬盘存储控制芯片、嵌入式存储控制芯片、扩充式存储控制芯片三大产品线,以及存储控制IP、存储器产品、技术服务等基于存储控制芯片的存储解决方案。

在产品结构方面,截至目前,得一微电子的产品主要为消费级存储控制芯片和存储器,比例大约分别为30%及70%。

报告期内(2019年-2021年以及2022年1-6月,下同),发行人存储器业务发展迅速且收入占比已大幅超过存储控制芯片,分别为47.29%、67.07%和 59.77%。

对此,公司解释称,开展存储器业务的原因主要为嵌入存储控制芯片受境外龙头竞争挤压销量下滑,而嵌入式存储控制器市场空间广阔,公司通过向下游市场延伸的方式取得市场突破。境内同样以存储控制芯片切入该领域的可比公司联芸科技、华澜微均以固态硬盘产品为主,与发行人的产品结构存在较大差异。

业绩方面,报告期内公司实现营业收入分别为1.26亿元、2.07亿元、7.45亿元和4.71亿元,与此同时,公司目前尚未盈利,归母净利润均为负值,分别亏损8383.17万元、2.93亿元、6906.52万元和3591.11万元。

值得注意的是,公司毛利率也在逐渐下滑。报告期内,得一微电子的主营业务毛利率分别为10.01%、18.53%、8.69%和5.68%。而通过透视公司产品结构不难发现,得一微毛利率较低的原因也与其产品结构有关。

上述分析师告诉记者,目前固态硬盘(SATA/PCIe)、嵌入式(eMMC/UFS)两类产品中不同协议接口产品的技术难度存在区别,PCIe、UFS的技术难度高于SATA和eMMC。

而得一微目前芯片产品以低技术难度的SATA 为主,存储器以eMMC为主,PCIe3.0产品的收入占比不足 1%,PCIe5.0和UFS产品尚处于研发阶段,而该两款协议版本的最早推出时间分别为2019 年和2011年,且同行业公司联芸科技的PCIe4.0 已实现量产。 扩充式产品虽收入占比不高,但具有一定的市场认可度,SD和USB的全球市占率分别为 12.38%、4.65%。

在经营现金流方面,公司表现的也并不理想。报告期各期末,公司经营活动产生的现金流量净额分别为-7,778.77 万元、 -16,448.43 万元、-40,476.18 万元以及-17,610.91 万元。对此,公司解释称,报告期内经营现金流持续净流出,系由于公司持续进行高强度的研发投入以及公司业务规模扩张导致营运资金占用。

行业下行压力

事实上,公司从存储控制芯片业逐渐向存储器进行转型的原因也与行业下行压力有关。

根据同花顺(300033)iFinD统计,全球智能手机出货量方面,2023年上半年同比下降11.38%。在全球个人电脑市场的出货量方面,2023年上半年同比下降21.83%。

从横向来看,得一微的可比公司业绩同样表现不佳。比如,A股上市公司江波龙(301308)2023年上半年净利润为-5.96亿元,同比下降9.66亿元。对此,江波龙在半年报中表示,2023年上半年存储行业持续承压,市场需求回暖不及预期,以手机及PC为代表的消费类电子市场仍处于去库存的过程当中,原厂减产等措施效果尚未凸显。

而消费电子的行情下行也拖累着公司的存货周转率。

报告期各期末,得一微的存货账面价值分别为2542.32万元、1.24亿元、4.15亿元和5.24亿元,占流动资产比例分别为20.61%、27.31%、41.55%和51.93%,存货余额及占流动资产比重逐年上升。

与此同时,得一微的存货周转率也在呈现不断下滑的趋势,分别为4.95次、2.56次、2.25次、1.73次。

得一微也在自身招股书中坦言称,由于公司的存货余额随着经营规模的扩张而增加,公司面临一定存货跌价损失的风险。

此外,由于公司采用以研发为核心业务环节的 Fabless 业务模式,其核心供应商包括晶圆代工厂、封装测试厂以及存储颗粒厂。由于集成电路领域的专业化分工和技术 门槛较高,全球范围内能够满足公司技术及代工要求的供应商数量相对较少,导 致公司供应商集中度相对较高。

报告期内,得一微向前五名供应商采购金额分别为1.08亿元、2.32亿元、6.18亿元和3.45亿元,占当期采购总额的比例分别为83.14%、76.90%、71.07%和 66.69%,占比相对较高。