2023太原站wtt常规挑战赛比赛时间是从11月7日开始吗?

2023-10-30

更新时间:2023-09-05 17:45:27作者:无忧百科

文 | 金卫

酱香拿铁火了,让茶饮咖啡市场的内卷升级。随着饮品市场增长放缓,行业背后的供应商日子也不太好过。

日前,正处于IPO之中的浙江德馨食品科技股份有限公司(简称“德馨食品”)对深交所首轮问询进行了答复,从中可窥见行业现状。

德馨食品于2022年7月就向证监会提交招股书,计划登陆深交所主板。主板实行注册制后,德馨食品于今年3月2日获深交所受理IPO申请,并于同月29日收到首轮审核问询函。

作为一家饮品企业供应商,德馨食品连续两年突破5亿,但2022年净利润净利润同比下跌21%,且星巴克、瑞幸咖啡等大客户采购额锐减,影响公司的业绩稳定性。

德馨食品成立于2012年,主要从事现制饮品配料的研发、生产及销售。目前其主要有三大产品板块:饮品浓浆、风味糖浆以及饮品小料,其中饮品浓浆板块在总营收中占比一半以上。

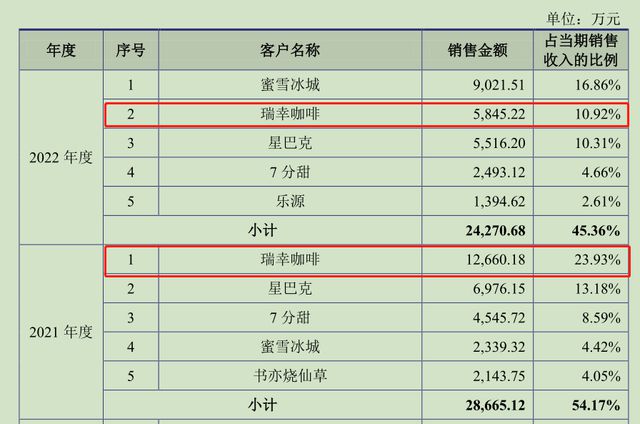

德馨食品的大客户是一些熟悉的品牌,以新茶饮、咖啡为主,包括蜜雪冰城、瑞幸咖啡、星巴克、7分甜以及乐源,以2022年为例,这五家的销售额占当期销售收入的45.36%。

财务方面,2020年至2022年,德馨食品的营业收入分别为3.57亿元、5.29亿元及5.35亿元,同期实现净利润0.67亿元、0.96亿元及0.75亿元。其中,2020年,其净利润同比减少17.68%;2022年,其净利润同比减少21.87%。

值得一提的是,2020年、2021年德馨食品进行大手笔分红,分红金额分别为7078万、5000万,分红1.2亿,而公司三年的净利润为2.38亿。

从盈利能力指标来看,德馨食品的净利率从2019年的20.84%下降至2022年的14.06%,降幅达6.78个百分点。

在毛利率方面,2020 年至 2022 年,公司主营业务毛利率分别为 39.09%、36.97%和 31.40%,毛利率也出现大幅下滑。几项指标下滑背后,预示着行业的内卷正在进行中。

德馨食品称,影响公司主营业务毛利率的因素为细分产品毛利率及产品结构。

其中价格、成本是毛利率变动的重要因素,以饮品浓浆为例,近三年,其平均单价三连降,2020年价格为13.78元每千克,其后降至12.8元、11.66元,降幅分别为7.12%、8.89%。而饮品浓浆的平均单位成本则在上升,升幅分别为0.3%。

德馨食品称,价格下降主要是公司所处下游行业整体需求有所下降;为促进销售,公司调减部分产品单价,进行适当让利。这背后,既与其所处的行业赛道有关,也与其背后的客户结构有关。

德馨食品的客户群体较多,包括百胜中国、麦当劳、星巴克、瑞幸咖啡、7分甜、蜜雪冰城、奈雪的茶、书亦烧仙草、呷哺呷哺、宜家、华莱士、阿华田、乐乐茶、海底捞、永和大王、三只松鼠等品牌企业。

2019 年至 2020 年,德馨食品的第一大客户均为星巴克,瑞幸咖啡、奈雪的茶以及书亦烧仙草连续两年位居前五大客户之列。

到了2021 年,瑞幸咖啡超越星巴克成为了德馨食品的第一大客户,但是,2022年,瑞幸咖啡跌至第二位,而店面迅速扩张至2万家的蜜雪冰城则上升至第一位,2022年蜜雪冰城成为德馨食品的第一大客户,对其销售额占总销售额的16.86%,同比增长285.6%。

根据招股书:2022年德馨食品对瑞幸的销售额为5845万,相比于2021度的1.266亿,骤降53.83%。瑞幸咖啡占德馨食品业绩份额也从2021年的23.93%下降到2022年的10.92%。

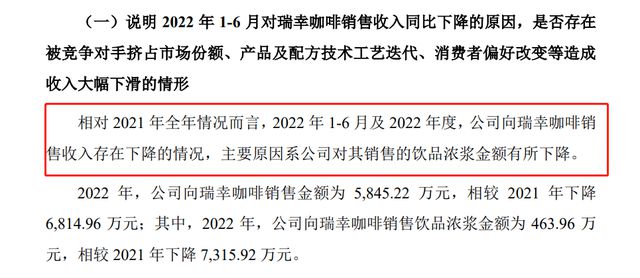

德馨食品对问询函答复称,2022 年,公司对瑞幸咖啡销售的饮品浓浆大幅下滑,其金额为 463.96 万,相较 2021 年下降 7315.92 万。

德馨食品称,2021 年及 2022 年,公司向瑞幸咖啡销售的饮品浓浆产品主要为植物蛋白饮 料浓浆。一般而言,基于供应链管理策略等因素,下游主要客户对重要原辅材料通常备选多家合格供应商,综合考虑供应商产品价格等因素,确定该物料的最终供应商分布及其采购金额。

“在参与瑞幸咖啡 2022 年植物蛋白饮料浓 浆招标议标时,公司产品报价处于相对劣势,引致公司未能成为瑞幸咖啡植物蛋白饮料浓浆主要供应商,从而对其销售金额有所下降。”

德馨食品称,公司向瑞幸咖啡销售收入下降的主要原因系公司对其销售的饮品浓浆金额下降。总体而言,公司不存在被竞争对手挤占市场份额、产品及配方技术工艺迭代、消费者偏好改 变等造成收入大幅下滑的情形。

尽管如此,德馨食品第一大客户也存在未来订单减少的风险。蜜雪冰城很大部分收入主要来源于向加盟商销售食材,这一部分收入约占其总收入的70%。

蜜雪冰城自产的食材与德馨食品的部分产品相似。例如,蜜雪冰城自产蔗糖风味饮料浓浆,而德馨食品生产风味糖浆;蜜雪冰城自产果汁伴侣饮料浓浆、百香果果浆、芒果饮料浓浆等,而德馨食品生产果蔬汁饮料浓浆。如果未来蜜雪冰城更多采用自产产品,德馨食品的销售收入又会砍掉一些。

对于强依赖下游市场发展规模的德馨食品来说,哪怕它们将这些冲刺万店的品牌都拿下成为客户,也面临着下游扩张变缓传导而来的业绩增长压力。除了同行竞争,蜜雪冰城、喜茶等也在往产业链上游延伸,自建原料厂以替代供应商们,这让供应商的日子不好过。

德馨食品的处境代表了不少茶饮品牌供应商日子的现状。除了发展新客户之外,饮品配料供应商被迫提高研发出门槛更高、市场追捧的原料。

德馨食品这两年研发费用明显提升,2020年至2022年,德馨食品的研发费用率分别为2.85%、3.68%和3.45%,呈上升趋势,均高于行业平均值。

不过正如它在招股书中所说,产品从概念提出到批量推广,需要经历的环节和阶段众多,一旦未能准确研判市场发展趋势并及时推出新产品,将难以实现快速收入增长,甚至陷入亏损的泥沼。

随着新茶饮行业的增长已经在放缓,市场将进入“风大雨大”的阶段,而下游市场的收缩也让供应商的未来面临更多的烦恼,卷完价格、产能、资金链后,有些卷无可卷。

本次IPO,德馨食品拟募资总金额为9.0亿,拟用于年产3.8万吨饮品配料生产基地项目、饮品配料和烘焙产品生产线项目、植物基饮料生产线项目、研发中心建设项目、补充流动资金等。

对德馨食品有何看法,欢迎在下方留言。