2023太原站wtt常规挑战赛比赛时间是从11月7日开始吗?

2023-10-30

更新时间:2023-08-29 10:35:55作者:无忧百科

21世纪经济报道记者 唐婧 北京报道

盛京银行(02066.HK)近日发布的2023年半年报显示,截至6月末,该行资产总额10,951.65亿元,较上年末增长1.2%,其中发放贷款和垫款总额6,202.85亿元,较上年末增长1.1%;负债总额为10,128.30亿元,较上年末增长1.2%,其中吸收存款总额为8088.33亿元,较上年末增加4.8%。

盈利能力方面,2023年上半年,盛京银行实现营业收入71.44亿元,同比下降11.6%;实现净利润7.90亿元,同比下降18.1%;平均总资产回报率为0.15%,同比下滑0.04个百分点;平均权益回报率为1.93%,同比减少0.45个百分点。

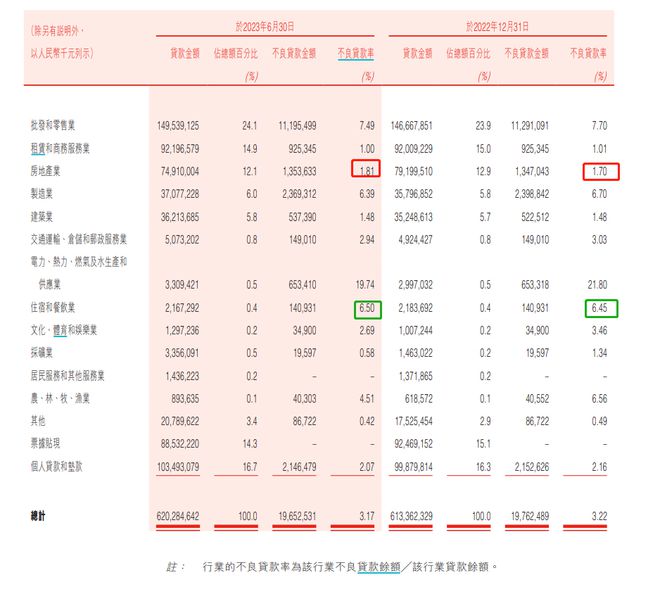

资产质量方面,截至6月末,盛京银行不良贷款率3.17%,较上年末下降0.05个百分点;拨备覆盖率142.90%,较上年末上升2.60个百分点。

资本充足率方面,截至6月末,盛京银行核心一级资本充足率9.19%,较上年末减少0.67个百分点;一级资本充足率10.88%,较上年末增加1.02个百分点;资本充足率为12.40%,较上年末增长0.88%。财报显示,报告期内,盛京银行积极推动外源资本补充工作开展,成功申请地方政府专项债人民币150亿元,通过协议存款转股方式补充其他一级资本,进一步拓宽资本补充渠道,提高资本充足水平。

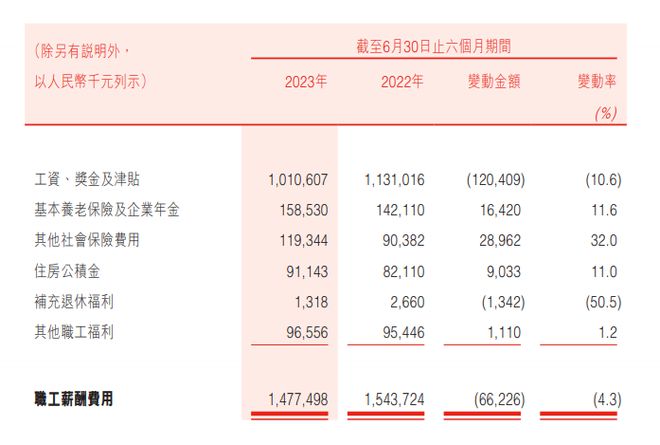

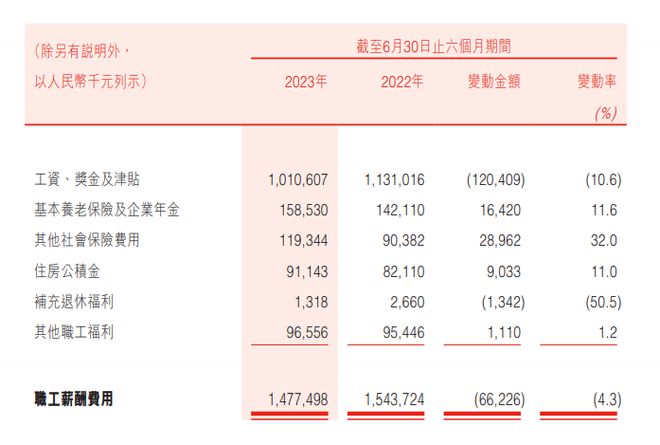

值得注意的是,盛京银行披露,2023年上半年,该行职工薪酬费用人民币14.77亿元,同比减少人民币0.66亿元,降幅4.3%,原因是该行执行国有金融企业工资限额管控机制,职工薪酬费用同比下降。

营收净利为何两位数下降?

针对营业收入下滑,盛京银行表示,主要是由于顺应国家政策导向,在积极加大实体信贷投放的同时,让利实体经济,降低企业融资成本,资产收益率同比下行;同时积极管控成本支出,优化存款结构,拓展低成本存款,压降付息成本,利息净收入同比略有下降;同时,受债券和外汇市场波动变化影响,该行投资净收益和交易净收益等非息收入同比减少所致。

数据显示,2023年上半年,盛京银行实现利息净收入59.78亿元,同比减少1.3%;实现非利息净收入11.66亿元,同比下滑42.4%。

可以看出,盛京银行营业收入两位数下滑主要是受到非利息净收入的拖累。不过,非利息净收入中的中收表现却颇为亮眼。盛京银行披露,2023年上半年,该行实现手续费及佣金净收入1.40亿元,同比大增156.4%,主要是报告期内融资保函以及资产管理类业务手续费及佣金收入同比增加所致。

但中收的大幅增长也无法抵消交易净收益和投资净收益的下滑。2023年上半年,盛京银行实现交易净收益人民币-1.27亿元,同比减少人民币3.53亿元,主要是报告期内受外汇市场波动影响,公允价值重估损益及汇兑净收益同比减少所致。

2023年上半年,盛京银行实现金融投资净收益人民币11.38亿元,同比减少人民币5.90亿元,降幅34.1%,主要是报告期内处置债券资产净收益同比减少所致。

至于净利润的下滑,盛京银行回应,一方面是受实体经济尚处于疫情后修复阶段,贷款市场报价利率(LPR)持续走低以及市场利率下行等因素综合影响,生息资产收益率下行幅度超过付息负债成本率下行幅度,净利差收窄,利息净收入同比略有减少;另一方面则是受市场波动因素影响,非息收入同比减少。

2023年上半年,盛京银行净利差1.30%,同比下降0.01个百分点,一是由于该行持续推动降本增效,压降付息成本,吸收存款付息率和同业负债付息率同比下降,推动计息负债付息率下行;二是受贷款市场报价利率(LPR)下调和市场利率下行因素等影响,存量贷款重定价及新发生业务收益率下行,整体生息资产收益率同比下行,且生息资产收益率下降幅度超过计息负债下降幅度,净利差同比下降。

2023年上半年,盛京银行净利息收益率1.22%,同比下降0.08个百分点,主要是生息资产平均余额增长幅度超过利息净收入增长幅度。此外,2023年上半年,盛京银行资产减值损失为人民币36.71亿元,同比减少人民币8.01亿元,降幅17.9%。

对公零售营收占比双升、不良率双降

财报还显示,2023上半年,盛京银行公司业务营业收入48.64亿元,占全部营业收入比重68.1%,同比提升6.2个百分点;零售银行业务营业收入12.46亿元,占全部营业收入比重17.5%,同比上升4个百分点;资金业务营业收入10.21亿元,占全部营业收入比重14.3%,同比下滑9.1个百分点。

值得注意的是,截至6月末,盛京银行不良贷款率3.17%,较上年末下降0.05个百分点;其中公司贷款(包括票据贴现)的不良贷款率从上年末的3.43%回落至3.39%;零售贷款的不良贷款率从上年末的2.16%回落至2.07%。

具体来看,零售贷款中的个人经营贷款、个人消费贷款以及信用卡透支的不良贷款率都出现了明显下降,其中个人经营贷款的资产质量好转最为明显,不良贷款率从2022年末的4.60%回落至1.58%,但个人住房按揭贷款的不良率却从2022年末的1.29%上升至2.11%。

公司贷款中,仅房地产业与住宿和餐饮业的不良贷款率出现了微升,其中房地产业贷款的不良率从上年末的1.70%上升至1.81%,住宿和餐饮业贷款的不良率从上年末的6.45%上升至6.50%,其他行业贷款的不良率持平或出现了明显下降。

盛京银行称,报告期内,该行深入推进风险内控管理,优化信用风险全流程管控。以平衡风险、资本、收益为目标,以推进数据和系统智能化建设为依託,完善统一授信政策体系,强化风险监测预警,规范授信后管理,提升信用风险防控能力。稳步调整优化信贷资产结构,严格资产风险分类标准,加大不良贷款清收处置力度,不断夯实资产质量,防范化解金融风险。