招商银行:预计四季度资产质量保持平稳或略有好转,明年会维持稳定

2023-10-30

更新时间:2023-09-28 08:23:56作者:无忧百科

红星资本局9月27日消息,近日,华夏基金原董事长杨明辉离任,由大股东中信证券(600030.SH)董事长张佑君接任。华夏基金成立于1998年,是首批成立的“老十家”公募基金公司之一。

今年上半年,华夏基金实现营收37.11亿元、净利润10.75亿元。不过,与同为万亿规模的广发基金、南方基金相比,营收、净利同比增幅较小。

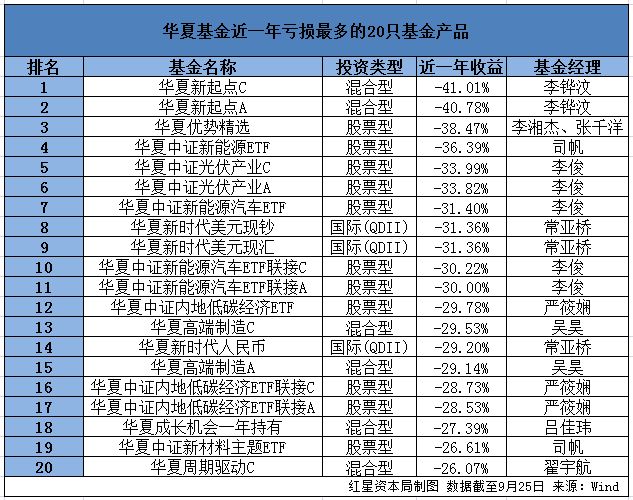

Wind数据显示,截至9月25日,华夏基金近半年超7成基金产品累计收益率为负,近一年累计亏损40%以上的基金有2只,亏损超30%的共11只,亏损超20%的共60只。

截至6月30日,上半年全市场有36只新股在上市首日破发。上半年华夏基金获配新股数共111只,其中有26只在上市首日破发。值得注意的是,华夏基金对这些破发新股的初步询价阶段,普遍报出偏高的申报价。

今年上半年营收净利个位数增长

旗下基金去年累计亏超千亿

截至2023年6月30日,华夏基金总资产171.88亿元,净资产122.32亿元,报告期内实现营业收入37.11亿元,净利润10.75亿元,仅次于易方达基金和广发基金。与去年同期相比,华夏基金营收及净利润分别微增2.15%和1.59%。

截至二季度末,在管总规模超过万亿的公募基金公司共有5家,其中华夏基金总规模为11964.52亿元,广发基金、南方基金规模与华夏基金接近,分别为12846.5亿元、11142.64亿元。

不过,上半年广发基金、南方基金营收同比增长分别为10.26%、7.58%,净利润同比增长分别为21.28%、11.12%,均高于华夏基金。

值得一提的是,据天天基金网,华夏基金的旗下基金在2020年、2021年分别为基民赚取了980.56亿元、174.53亿元,并分别提取了35.79亿、58.04亿的管理费。但2022年,旗下基金累计亏损1189.77亿元,华夏基金依旧提取了60.05亿的管理费。

2023年上半年,华夏基金为基民赚取了126.71亿元,提取的管理费是30.30亿元。

近半年超七成基金亏损

近一年60只基金亏幅超20%

Wind数据显示,截至9月25日,华夏基金在管基金产品共673只(不同份额分开计算)。其中,近六个月共有477只基金累计收益率为负,占比超7成;近六个月累计亏损20%以上的共有13只,亏损最多的是华夏中证光伏产业C,累计亏24.49%。

近一年来,累计亏损40%以上的基金有2只,分别为华夏新起点C(-41.01%)、华夏新起点A(-40.78%),基金经理均为李铧汶;亏损30%以上的共11只,亏损20%以上的共60只。

近一年亏损最多的20只基金产品中,有5只是同一位基金经理李俊在管,李俊目前在管基金共有32只,同时也是华夏基金数量投资部副总裁。此外,严筱娴、常亚桥各有3只基金上榜,李铧汶、司帆、吴昊各有2只基金上榜。

业绩受新能源板块调整影响

数量投资部副总裁屡次踩雷

红星资本局注意到,前述多只近一年亏损严重的新能源板块基金,业绩受行业股价调整影响。

以近半年亏损最多的华夏中证光伏产业C为例,自2021年8月成立以来,连续7个季度重仓了隆基绿能(601012.SH)、阳光电源(300274.SZ)、TCL中环(002129.SZ)、通威股份(600438.SH)、天合光能(688599.SH)等光伏赛道个股。

但自去年7月起,隆基绿能股价一路下跌,截至9月26日收盘,报26.14元/股,较最高点73.20元/股跌超64%。截至当前,TCL中环、通威股份、天合光能的股价较2022年7、8月份的高位也已经腰斩。

同样是押注新能源汽车赛道,李俊在管的3只新能源汽车基金,业绩就远不如总规模仅220亿的东吴基金旗下的同类基金东吴新能源汽车,后者截至当前近一年收益率超7%。对比发现,东吴新能源汽车重仓的汽车零部件个股旭升集团(603305.SH)、拓普集团(601689.SH)和汽车智能硬件龙头德赛西威(002920.SZ)在今年上半年力挽狂澜。

不仅如此,李俊曾踩雷华友钴业(603799.SH)。2022年3月8日至9日,华友钴业股价连续两日跌停,使得公司发公告回应。Wind数据显示,华友钴业分别在2021年四季度、2022年一季度新进华夏中证新能源汽车ETF、华夏中证新能源汽车ETF联接(A/C)的前十大重仓股。

事实上,管理产品行业跨度较大的李俊还曾踩雷长春高新(000661.SZ)和*ST蓝光。

长春高新股价在今年3月、6月两度闪崩跌停,李俊在管的华夏中证生物科技主题ETF此前就连续重仓长春高新,今年3月新发的华夏中证生物科技主题联接(A/C)又重仓该个股。另一只基金华夏中证全指房地产ETF,2022年末持有*ST蓝光188.22万股,6月2日华夏基金公告称,该基金对*ST蓝光的持股按照0元进行估值。

上半年打新“踩雷”26家公司

对破发新股普遍报价偏高

作为万亿规模的头部公募,华夏基金是一级市场的“常客”。据新华财经此前统计,2022年新股破发频现,对机构的打新业绩存在较大影响,仅看产生浮亏案例时,华夏基金发生浮亏约6.35亿元,排名居首;具体来看,华夏基金获配新股数167只,破发新股数达28只。

红星资本局根据wind数据计算,今年上半年,全市场共4743只公募基金产品参与了打新并获得配售,新股获配总金额达到304.75亿元。其中,华夏基金获配新股数共111只,获配金额19.68亿元。

截至6月30日,上半年全市场有36只新股在上市首日破发,占比超20%,其中华夏基金获配的新股有26只破发。值得注意的是,华夏基金对这些破发新股的初步询价阶段,普遍报出偏高的申报价。

另外,华夏基金对科源制药、智翔金泰-U、慧智微-U、鑫宏业的初步申报价超过发行价的25%。

2021至2022年,华夏基金对部分新股的申报价更加“激进”,甚至是发行价的2倍多。例如,2021年对拓新药业(301089.SZ)的申报折溢价比率高达2.29,被剔除有效价格区间;对安路科技(688107.SH)、星环科技-U(688031.SH)的申报折溢价比率分别为2.18、2.09。

是否合理报价,体现了基金公司新股定价能力和整体投研水平。去年5月,证监会发布《优化公募基金注册机制促进行业高质量发展》的机构监管情况通报。其中提到,对存在定价能力弱、新股发行报价明显不合理的基金管理人在法定注册期限内采取暂停适用快速注册机制、审慎评估、现场核查等审慎性措施。

2月1日,全面实行股票发行注册制改革正式启动。同日,针对首次公开发行证券发行与承销业务相关制度的修改完善,深交所表示,要完善新股定价机制;完善配售机制,更好地发挥合格境外投资者等中长期投资者的研究定价能力;允许同一网下投资者填报3个不同的拟申购价格,调整高价剔除机制比例,完善定价信息披露要求等。

基煜研究指出,面对新股数量和破发率的提高,基金公司应提高研究能力,对发行企业进行研究,深入了解其商业模式、竞争优势、盈利能力等方面的信息,更好地评估新股的投资价值,从而提高打新的成功率。

红星新闻记者 蒋紫雯 俞瑶

编辑 肖子琦