2023太原站wtt常规挑战赛比赛时间是从11月7日开始吗?

2023-10-30

更新时间:2023-09-19 18:19:33作者:无忧百科

林沛第一次见珀莱雅CEO方玉友,是在一次行业大会上,当时对方答应与她深度交流一番,没想到他遇到上海家化的潘秋生后,直接放了林沛鸽子,和潘秋生一边聊着一边走出了门外。

国货美妆圈子不大,品牌高层大多也相互认识。但方玉友、潘秋生,以及两人代表的珀莱雅、上海家化同屏出现的场景,还是令人很意外。

作为第一家上市的本土美妆日化企业,上海家化曾被寄予厚望。一位投资者回忆,“10多年前,无论是行业地位、营收增速还是管理团队,上海家化都是行业妥妥的老大”。

但随着上海家化进入动荡期,局面彻底变了。

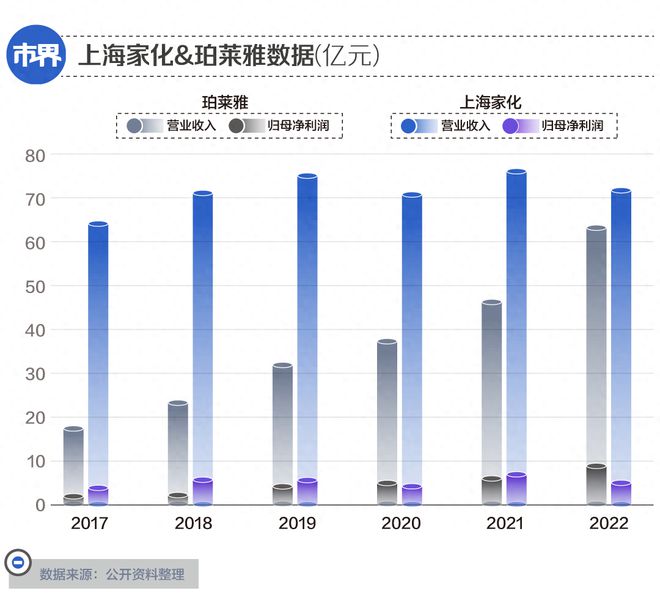

在业绩增长无力之下,上海家化昔日老大哥的位子岌岌可危,市值老大的宝座早就被后起之秀们抢走了,如今就连营收老大的宝座也快要守不住了。

今年上半年,珀莱雅的营收逼近上海家化,两家分别为36.27亿元和36.29亿元,前者只比后者少200万元。而2013年,珀莱雅在上海家化面前还是个小弟,两家收入之差超30亿元。按照上半年珀莱雅38.12%、上海家化-2.3%的营收增速看,中国美妆老大即将易主。

珀莱雅是靠下沉市场、线下渠道起家的,后因踩准了每一波渠道更迭的红利,业绩连续5年保持双位数增长,这期间股价更是翻了10倍。

那场行业大会上,方玉友作为压轴嘉宾出场,在现场上千人的注视下,分享珀莱雅的“成功之道”,包括“消费者需要什么,就生产什么”“权利下放至销售岗”等。而这些经验,上海家化10多年前就提过,只不过没有落到实处。

01、即将被全面反超

2020年1月16日,曾任上海家化董事长,素有“家化教父”之称的葛文耀发布了一条微博:“今日珀莱雅的股票市值超过上海家化。”

当天,珀莱雅以6.44%的涨幅、105.58元/股的收盘价和213亿元的市值,超过了上海家化30.73元的股价和206亿元的市值。此后,双方的市值差距越拉越大。

截至今年9月18日收盘,上海家化市值为182.24亿元,珀莱雅411.86亿元的市值是其2.26倍。

而从两家最新披露的半年报数据来看,珀莱雅在营收上超过上海家化的日子,也不远了。

财报数据显示,2023年上半年,上海家化营收同比减少2.3%至36.29亿元,珀莱雅营收同比增长38.12%至36.27亿元,差距仅剩下200万元。

按照过往桥段,下半年因为有“双11”“双12”两个大促节点,恰好是珀莱雅的主场,也是其拉高营收、超过对手的契机。

2020年至2022年,珀莱雅下半年营收占全年营收的比例分别为63.11%、58.61%和58.88%。作为对比,上海家化的相应数据为47.60%、44.94%和47.73%。

换个角度看两家的年营收增速。2020年至2022年,珀莱雅的营收增速分别为20.13%、23.47%、37.82%,均保持在两位数;同期,上海家化的营收增速起伏不定,分别为-7.43%、8.73%、-7.06%。

无论哪个维度,大概率在下半年,定会出现“草根出身”的珀莱雅,全面击败“老大哥”上海家化的局面。届时,上海家化的最后一丝体面——本土品牌营收第一,也会被对手击碎。

此前,上海家化的市值、净利润早已被珀莱雅反超,今年上半年珀莱雅5.28亿元的净利润,是上海家化同期3.01亿元净利润的1.75倍。而十年前的2013年,上海家化一年能净赚8.2亿元,是珀莱雅净利润的4.6倍。

“一上一下”的故事里,珀莱雅并非高枕无忧。有业内人士告诉「市界」,今年618期间,珀莱雅因为冲销量,已经透支了一部分未来的增长空间,“如果‘双11’继续以价换量,下一年会大幅承压。”而今,李佳琦深陷舆论风波,又给国货美妆的“双11”大促蒙上了一层阴霾。

但相较于对手可能的“未来之困”,上海家化的窘迫却清晰可见。

作为一家拥有125年历史的企业,上海家化有令其骄傲的基础、沉淀。但反过来,这些也成了拉高企业成本、侵蚀利润的主因。

财报数据显示,2023年上半年,上海家化的人力成本高达6.31亿元,其中包括支付给数千名员工的工资,以及给现任掌舵人潘秋生远高于行业水平的薪酬(注:潘秋生2020年至2022年的薪酬分别为364.7万元、852.7万元和907.9万元)。同期,珀莱雅的人力成本为3.73亿元,比上海家化少3亿元左右。

与此同时,上海家化的折旧费用、销售费用也都不低。其中,各项折旧费用之和比珀莱雅高出0.62亿元,销售费用与珀莱雅大致相当,为15.80亿元。

与珀莱雅主攻线上,用销售费用换销量不同,上海家化销售费用高企,没有办法往下压。

“上海家化品牌多,六神、佰草集、高夫、美加净、启初、家安、玉泽、双妹等都是它家的,线下除了专柜、化妆品专营店等渠道,还有母婴店、大卖场、商超渠道。线下渠道多、线上渠道又不得不重视,上海家化必然会付出更多的销售费用。”有分析曾如是形容上海家化的渠道之困。

一来二去之间,即便营业收入大体相当,但上半年上海家化的净利润却比珀莱雅低出一大截。

更甚者,与“百年历史”名号极度矛盾的一幕是,上海家化对渠道的控制力偏低。反映在财报数据上,2023年上半年,上海家化的应收账款为13.19亿元,虽然比上年同期减少了0.05亿元,但仍处于历史高位。对比来看,珀莱雅同期的应收账款只有1.25亿元。

“应收账款占比越高,代表被欠的钱越多,渠道商话语权越高,对公司越不利。当然这也和上海家化线下渠道占比较高有关,线下渠道可能采用‘先拿货再回款’的方式进行销售。”有投资人如是分析。

早年间,葛文耀曾在微博上揭露上海家化“赊账塞货”“以产定销”,称其“营收规模扩大是以激进的赊销策略换来的”。而今,不论出于何种原因,上海家化仍然处于供应链“弱势”的一方。

02、雷早就埋下了

《基业长青》一书曾总结出三条“伟大公司具备的成功法则”。其中一条是说,公司的CEO或者职业经理人,应该从公司内部培养,而不是从外部请来。

上海家化的下坡路,正是从外部职业经理人入主开始的。

这家百年企业,早在2001年就挂牌上交所,是国内化妆品行业的首家上市企业。2014年,是“家化之父”葛文耀离开,第一任“外部职业经理人”谢文坚接手后的第一份财报。

葛文耀与中国平安争斗的过往,不少业内人以及股民还记忆犹新。2011年,国有企业体制对上海家化的发展形成制约,葛文耀希望引入战略投资者,突破机制束缚。资本实力雄厚的中国平安成为首选。一年“蜜月期”之后,双方开始在股权激励、地产处置、品牌投资等方面矛盾频出,最后以葛文耀被罢免而告终。

“葛文耀在职期间,上海家化没有确立起决策机制,以及组织传承机制。以至于,中国平安任命的三位职业经理人,都试图凭借已有认知,重新定义上海家化。”日化美妆专家白云虎如是向「市界」感慨。

作为一家以金融业务为核心的大型集团,中国平安侧重短期,讲究周转和杠杆。据知情人透露,2020年初,即便遭遇大环境影响,平安方面也“硬性”要求上海家化实现两位数以上增长。其余时间,这种KPI重压亦是常态。

业绩压力在前,无论是来自强生医疗的谢文坚,来自维达国际的张东方,还是有欧莱雅工作履历的潘秋生,都只能从固有认知出发,通过把上海家化打造成自己熟悉的模样,以便寻找营收突破。在三人的任期内,上海家化分别多了些“宝洁系”“快消系”“欧莱雅系”的影子。

具体到品牌布局层面。谢文坚任期内(2013年11月至2016年11月),扛不住研发周期的玉泽、双妹被暂停市场投入;张东方任期内(2016年11月至2020年4月),上海家化花20亿元,收购英国品牌汤姆星的母公司,加码母婴市场;到了2020年4月开启的潘秋生任期,早年间被打入冷宫的玉泽、双妹,又重新得到重视。

上海家化的掌舵者们,用将近10年时间彼此纠偏。但上海家化之外,美妆日化江湖早已换了人间。

“过去十余年,四大主流类目里,都诞生了不少玩家。”白云虎告诉「市界」,按照市场规模排序,这四大类目分别为护肤、彩妆、头部洗护、口腔护理,“上海家化硬是一个风口都没赶上,中途还剥离了一个彩妆品牌”。如今,护住上海家化基本盘的,还是些“旧臣”,比如1990年诞生的六神。

一个老生常谈的道理是,品牌要发展,要么共同做大蛋糕,要么靠快速迭代抢别家的蛋糕。而上海家化让出的机会,恰好成就了踩准风口、快速迭代的品牌,比如珀莱雅。

珀莱雅向来以对渠道、营销的敏锐度著称。2017年,上海家化以1.9%的市场份额,占据我国化妆品市场的第11位。同年,珀莱雅的市场份额仅为1.0%。当时两者市场表现都不佳,一定程度上和“线下传统渠道增速放缓”有关。

紧接着,珀莱雅迅速把重心移至线上,积极开拓电商渠道。2018年,淘宝直播频道才上升至首页第二屏。当年年底,珀莱雅就开始与李佳琦、薇娅展开合作。同年,抖音、快手成为短视频“双雄”,珀莱雅的营销触角顺势延伸至此。甚至于,为了打通整个营销链路,珀莱雅还先后投资了不少MCN机构。

纵观珀莱雅,以及其他国货美妆品牌的崛起,多少能总结出一些规律。有业内人士就表示,鉴于新媒介、新平台诞生早期,内容生产者少、平台竞争小,先入局的品牌能以更低的渠道价格沉淀快速增加的客户流量。“这样的故事,在微博、微信公众号、小红书、抖音上都发生过一遍”。

但忙于内部更迭的上海家化,无暇顾及,既没能赚到“认知以外的钱”,还得靠在超市、大卖场等线下渠道铺货走量。

拉长时间轴,距离2013年“平安系”入主,掌舵人几经更迭,已经过去了10年,与后起之秀越跑越快形成鲜明对比的是,上海家化的营收一直在原地踏步,过去5年一直在70亿左右徘徊,净利润也只有几个亿,与2015年一年净赚22.10亿元不可同日而语。

03、抄作业晚了三年

2020年4月,有欧莱雅工作履历的潘秋生,成为了上海家化的第三任职业经理人。

中国平安对这位继任者一度颇为满意。在对潘秋生的介绍里,不乏“熟悉化妆品行业”“曾在欧莱雅集团担任高级管理职务”“善于渠道战略转型”等褒奖之词。

甚至于,资本市场也对潘秋生的到来持乐观态度。其履职一个月左右的时间内,上海家化每股股价从2020年4月最低点的24.29元,上涨至50元附近,一年后冲高到62.57元,而今又跌回到了20多元。

▲(图源/上海家化官方微信号)

在美妆圈,欧莱雅是如同“参照物”般的存在。其收购史、盈利能力、研发水平,如今还在被同行们反复揣摩。珀莱雅高层也不吝在公开场合开麦,称要继续像欧莱雅一样,“推大单品策略,搭建品牌矩阵”。

相比较而言,有“欧莱雅旧臣”潘秋生助阵的上海家化,如今反倒越活越像一家传统日化企业。

财报数据显示,2023年上半年,上海家化“个护家清”类(主要是六神、家安)营收占比,仍然在历史高位的47.59%,远高于其24.06%的“护肤”类营收占比。

日化产品能护住基本盘没错。但“六神们”卖得多了,也无益于上海家化整体的盈利能力。半年报数据显示,2023年前6个月,上海家化的毛利率为60.25%,珀莱雅则是达到了历史新高的70.51%。

“美妆类”数据持续不够亮眼,上海家化这次终于决心抄起了作业。

2023年半年报业绩沟通会上,上海家化重点提及“大单品战略”,称要用旗下的护肤品牌“玉泽”,继续挖掘敏感肌赛道的潜力,“要通过油敏、干敏双面霜产品战略,形成产品矩阵,出击整个抗敏赛道”。比起珀莱雅的动作和决心,上海家化晚了至少3年。

作为可选消费品的一种,化妆品行业的核心在于品牌溢价,关键就是“大单品策略”。兰蔻小黑瓶、雅诗兰黛小棕瓶、SK-II神仙水、珀莱雅的“双抗精华”都是“大单品”的具体表现形式。

对于品牌而言,如果能打造出成功的“大单品”,不仅能强化用户忠诚度,提升市占率,还能通过持续迭代、捆绑销售等方式,进一步拉高客单价。

根据珀莱雅在半年报业绩会上给出的数据,自从2020年明确“大单品战略”以来,截至2023年6月末,“大单品”合计占珀莱雅品牌的体量已经超过了50%,占天猫、抖音、京东直营的销售额比例分别在75%、60%和55%以上。

上海家化能借力“玉泽”走多远?没人敢断言。

作为美妆圈从业十余年的“老人”,聚美丽联合创始人夏天告诉「市界」,过去十多年,业内围绕上海家化一直有两种声音,看好派认为“(上海家化)利空逐渐出尽,也该触底反弹了”,唱衰派则认为“只要美妆营收占比、销售费用率这两项数据没太大起色,即便触了底,也没法反弹”。

考虑到上海家化的特殊体制,即使态度鲜明,大家又都默契地选择观望。“比起经营问题,上海家化最大的问题或许是没有‘主人’。”一位从业者向「市界」感慨,每隔一段时间,都会听到类似“中国平安想出售上海家化”的传闻,“这样的氛围下,谈论企业转型、力挽狂澜,又好像过于飘渺”。

而在能够看清的当下,上海家化想掘金的敏感肌赛道,也面临强敌环伺。从贝泰妮旗下的薇诺娜、华熙生物旗下的米蓓尔,到新锐品牌溪木源,大家都在步步紧逼。毕竟,打造“大单品”、构建品牌矩阵这个标准答案谁都知道,重要的是谁能先做成。

(文中林沛为化名)

(作者 | 李丹,编辑 | 陈芳,运营 | 刘珊)