2023太原站wtt常规挑战赛比赛时间是从11月7日开始吗?

2023-10-30

更新时间:2023-09-17 18:17:40作者:无忧百科

2017年至2022年这5年间,主要股指波动较大,市场也在牛熊之间切换。同样在这段时间内,公募基金行业得到快速发展,整体规模屡创新高,但随着股市的高低起伏,基金经历了先热后冷的局面,从2020、2021年前后的人声鼎沸、爆款频出,到如今产品发行屡屡折戟,募集规模不达预期。

近日,景顺长城、交银施罗德、兴证全球、摩根资产管理、信达奥亚基金和博道基金联合出具了《2022年公募基金投资者盈利洞察报告》(下称“报告”),对上述6家管理机构旗下剔除3个月建仓期后成立满3、5年的主动偏股型及偏债型基金产品,近一年、三年、五年的个人客户持仓、区间交易记录数据进行了梳理统计。

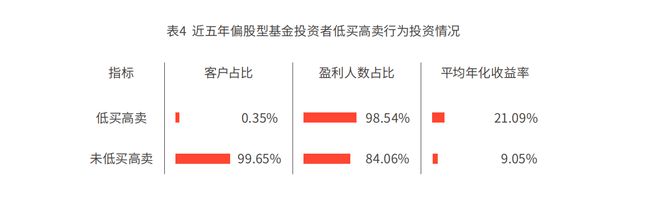

报告截至时间为2022年6月30日,近三年数据起始时间为2019年7月1日,近五年数据起始时间为2017年7月1日。报告指出,只有5.56%的投资者在上述时间段内成功实现了抄底,而在基金投资中,投资者有明显的“卖盈持亏”的倾向。常常拿不住有盈利的基金,稍有利润即卖出,但是对于亏损幅度较大的基金却能够抱住不放。在股市低点买入、高点卖出的投资者占比仅有0.35%。

此外,报告数据还表明女性投资者盈利情况要稍好于男性,而持有基金时间越长的投资者,盈利情况也越好。

股市底部成交量较少

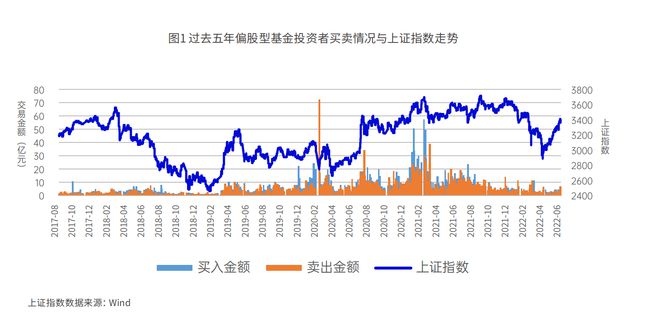

报告选取上证指数来反映市场的整体情况。

根据基金买入及卖出量与上证指数走势图,可以看到投资者交易行为与上证指数走势的相关度颇高,在指数低位时,买入及卖出量相对低,在指数大幅度冲高时投资者买入卖出量也大幅放大。

如果把买在底部或者卖在顶部视为成功择时,那么从以上五年时间段偏股型基金投资者的择时情况来看,成功率整体是偏低的,买入卖出行为受到市场行情冷暖的影响较大。行情低迷时,成交也是低迷的,买入及卖出量均较少;而伴随着行情的升温成交量也明显放大。

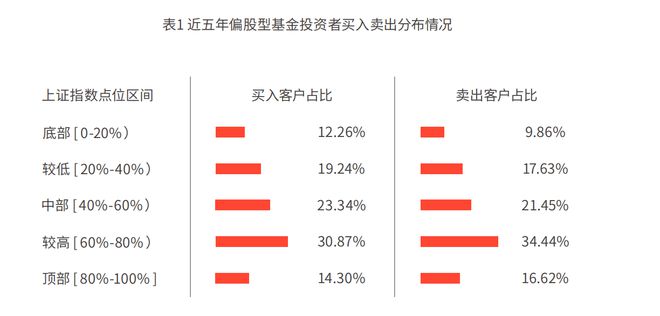

具体而言,报告把过去五年上证指数每日收盘价从低到高划分为5个区间,将0-20%视为指数底部区间,20%-40%视为指数较低点位区间,40%-60%视作指数中部区间,60%-80%视作指数较高点位区间,80%-100%视为指数顶部区间。

从近五年偏股型基金投资者买入及卖出对应指数点位的分布情况看,有几个显著特征。

一是最大比例的买入及卖出都发生在60%-80%这一较高的指数点位区间,占比分别达到30.87%、34.44%。买入卖出客户占比第二大的是指数的中部区间(40%-60%分位),客户占比也超过20%。合计来看,在指数40%-80%分位区间,买入、卖出客户占比分别达到54.20%、55.89%。

二是买在底部或者卖在顶部的投资者占比均较少。具体来说,买在0-20%指数区间的投资者占比仅12.26%,低于其他所有指数点位区间;卖在顶部的投资者占比16.62%,同样占比较低。

三是卖出点位选择好于买入点位选择。能够买在40%以下区间只有31.50%,对比看,在60%以上区间卖出的占比达到51.06%。同时,买在顶部的占比14.30%,45.16%投资者买在60%及以上点位,而卖在底部的占比相对较少,仅9.86%。

报告统计显示的“股市底部基金成交较少、而较高点位成交量放大”的数据,也与熊市、震荡市中基金难发,而牛市背景下爆款产品频出的固有印象相符合。

只有5.56%的投资者成功实现了抄底

说到具体的择时行为,投资者会想到成功在市场高位卖出,或者是在市场冰点抄底,抑或是果断止损躲避后续的下跌。在择时情况总览后,报告继续以偏股型基金投资者过去五年的数据来具体看看不同择时行为的效果。

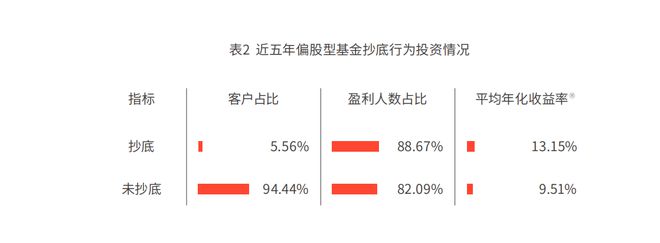

为了简化说明,报告把近5年上证指数收盘价的绝对值自低向高排序划分为三个区间,1/3分位2987.93点及以下的交易日为低位区间,2/3分位3362.65点及以上的交易日为高位区间,再据此判定择时行为的效果。

买在低位无疑是投资中好的开始。

报告把发生在大盘指数低位区间的买入视为“抄底行为”。若客户低位买入占比较大,则客户在该产品交易中定义为抄底客户。

从成功率看,只有5.56%的投资者成功实现了抄底,他们的盈利情况明显好于未抄底投资者。抄底客户的盈利人数占比88.67%,平均年化收益率13.15%,好于未抄底客户82.09%的盈利人数占比及9.51%的平均年化收益率。

总结说,成功抄底能够给基金投资成效带来明显增益,但是成功抄底的投资者占比较少,抄底难度较大。

在成功抄底之后,一次完整的基金择时可能还需要及时卖出。

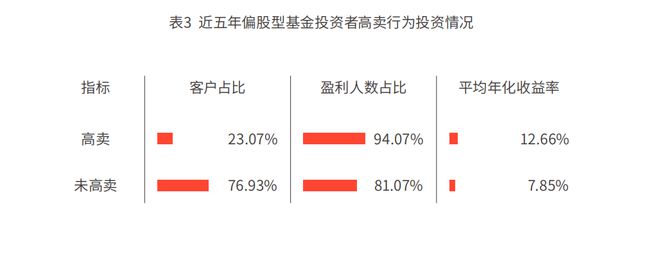

报告把发生在大盘指数高位的卖出视为“高卖行为”。若客户高位卖出占比较大,则客户在该产品属于高卖客户。

高位卖出客户的占比23.07%,相对于抄底来说占总人数的比例更高。高位卖出的效果同样明显,这部分投资者盈利人数占比达到94.07%,大幅超过未高位卖出投资者81.07%的数据。同时高位卖出投资者平均年化收益率12.66%,也高出其他投资者4个百分点以上。

高位卖出带来的增益颇为明显,而且客户占比相较于抄底客户更高。这一数据对应上一节所说,投资者卖出点位选择好于买入点位选择。

都说“会买的是徒弟,会卖的是师傅”,如果能同时做到低买高卖,那便是理想中的择时了。“报告”将同时满足以上提及的抄底及高卖的客户,视为低买高卖客户。

盈利情况上,低买高卖客户盈利人数占比达到98.54%,平均年化收益率21.09%,大幅度好于未能同时做到低买高卖的投资者。

不过,能够做到抄底或者高卖其中一个的客户比例已经比较低了,同时做到两件事更是难上加难,同时满足低买和高卖两个条件的客户占比仅有0.35%。

当买入的基金陷入亏损,做出止损决策时,投资者可能是痛苦的。一方面,浮亏成为了实现亏损,另一方面这也意味着承认了自己这笔投资的错误。

报告把有过在亏损时申请赎回的客户视为“止损”客户,否则为未止损客户。

数据显示,止损客户占比17.63%,也是相对少数。不过,止损客户的盈利人数占比及平均年化收益率均明显落后于未止损客户。

所以投资者在止损时,可能是想要及时纠错,避免后续更大的亏损。但是,止损操作的成效与具体基金及市场的表现息息相关,想要做好止损难度很大。

报告定义追涨为在市场上涨期买入,杀跌为在市场下跌期卖出。如果某客户上涨期买入金额及下跌期卖出金额占比较大,则将其划分为“追涨杀跌”客户,否则为非追涨杀跌客户。

追涨杀跌从某种程度上类似于一种趋势投资。如果在追涨后基金延续涨势,或者杀跌后,基金延续跌势,那么追涨杀跌的操作显然能够带来增益。不过,实践起来,追涨杀跌的效果并不理想。

总体来看,择时行为中成功的抄底或者高卖,都明显改善了盈利情况。不过问题依然在于实现成功择时的难度,只有小部分投资者能够做到上述精准择时。而止损和追涨杀跌并不能带来增益。抄底、高卖等行为本身隐含了对于市场趋势的判断,难度已经很大,同时也需要在市场表现不佳时克服恐惧心理,在市场火热时避免贪婪情绪的干扰,对于普通投资者来说借鉴和实行难度较大。

大幅亏损时不舍得卖出

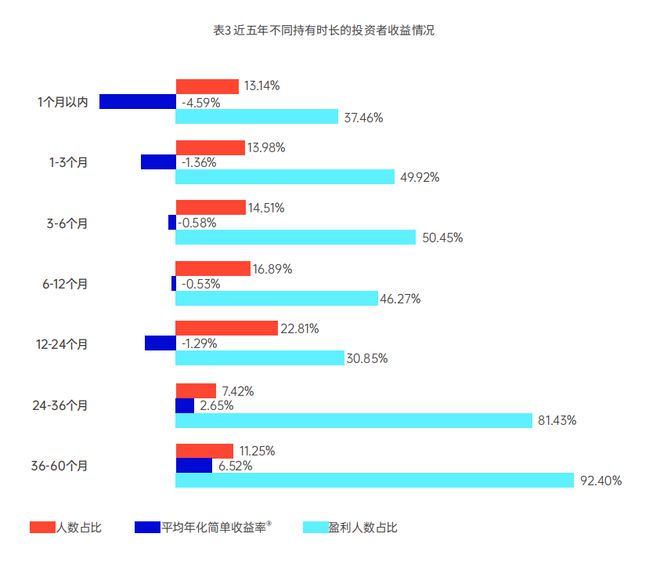

报告显示,仍有相当大比例的投资者基金投资时长较短,持有时长在半年以内的投资者占比41.63%,仅有11.25%投资者持有时长超过3年。

从收益情况来看,盈利情况随着持有时长增加而改善的整体趋势。持有时长不足1个月时,投资者平均年化收益率仅-4.59%,盈利人数占比仅37.46%。持有时长2-3年时,投资者平均年化收益率转正,盈利人数占比达到80%以上。持有时长达到3-5年时,投资者平均年化收益率大幅提升至6.52%,盈利人数占比也超过90%。

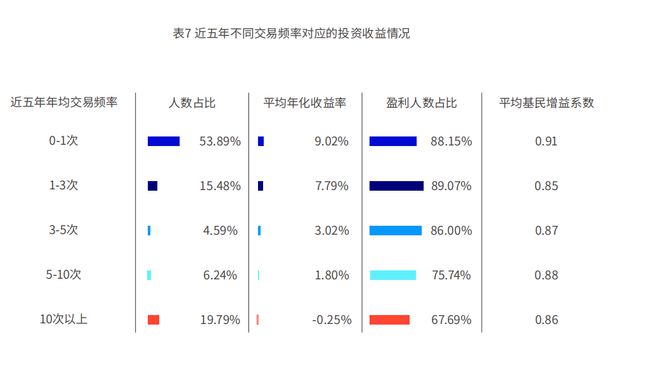

从数据来看近五年,有超过50%的投资者年均交易频率在一次以内,取得了9.02%的平均年化收益率,盈利人数占比达到88.15%。

不过,随着交易频率的提升,投资者平均年化收益率、盈利人数占比开始逐步下滑,平均基民增益系数也一路下降。当交易频率超过10时,平均年化收益率转负,盈利人数占比也大幅下滑至67.69%。

报告总结道,交易次数越多,盈利情况越差,如果能管住手减少交易次数,收益水平就能明显提升

但在基金实际投资中,投资者有明显的“卖盈持亏”的倾向。常常拿不住有盈利的基金,稍有利润即卖出,但是对于亏损幅度较大的基金却能够抱住不放。

近五年,万得全A指数上涨22.89%,市场整体表现较好,偏股型基金平均年化净值增长率达到16.06%,但是过程相对波折。区间内,万得全A指数的最大回撤达到了-34.37%,在报告统计的偏股型基金投资者样本中,有42.91%投资者购买的产品最大回撤在40%以上。在此背景下,基民想要获取满意的收益可能也并不容易。

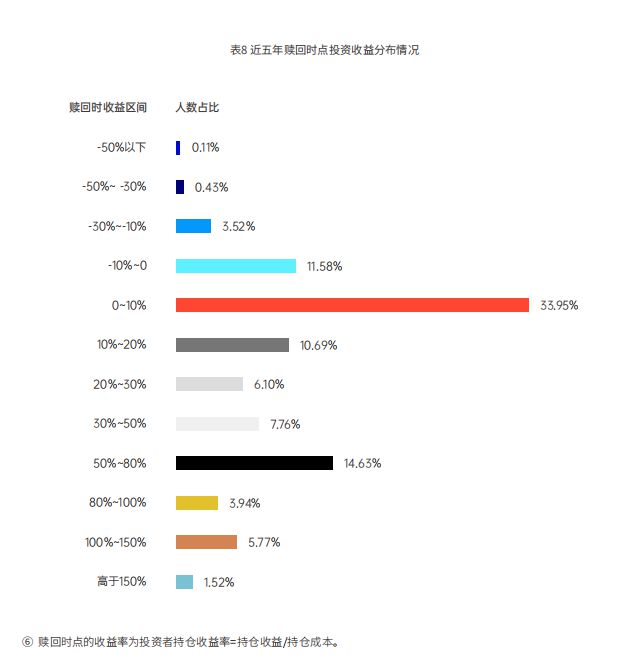

从近五年数据来看,盈利的区间里,有44.64%的赎回发生在0-20%的收益区间内,而其中33.95%的赎回落在0-10%的收益区间。也就是说,很大比例的投资者面对账户中基金的盈利,常常拿不住,想要落袋为安。

亏损的区间里,只有4.06%的赎回发生在-10%以上的亏损区间,在-50%以上的亏损区间赎回的仅有0.11%。由此可见,面对账户的大幅亏损时,大部分投资者选择了持有。

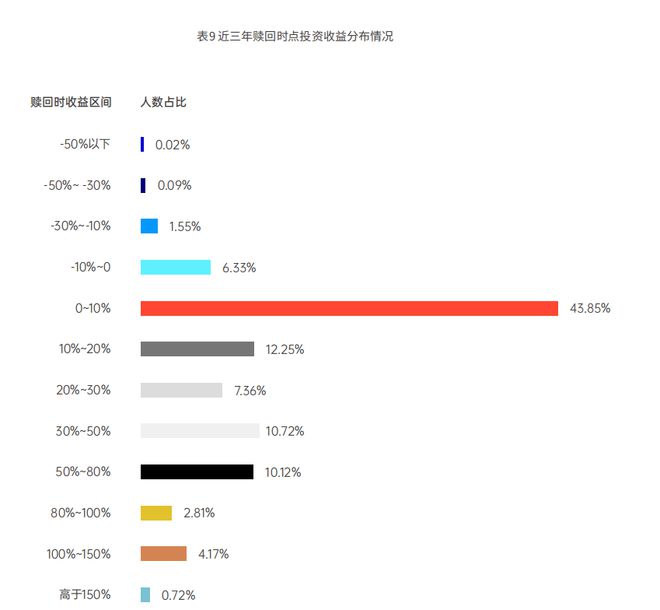

报告从近三年的赎回情况来进一步验证,可以发现,上述卖盈持亏的情况仍然存在。发生在0-20%的收益区间内赎回比例达到56.1%,有43.85%的赎回行为发生在0-10%的收益区间内。在-30%以上亏损区间赎回的比例只有0.11%,-50%以上亏损区间赎回的比例仅0.02%。

“卖盈持亏”的情况对应着“处置效应”,从心理上看,“损失厌恶”心理从中作祟,盈利时投资者表现为风险回避者,尽快兑现锁住利润;亏损时则表现为风险寻求者,反而能抗住波动,抱住不放。由于市场的波动较大,投资者害怕好不容易到手的收益“得而复失”,因而比较容易受到处置效应的影响。

女性投资者更容易盈利

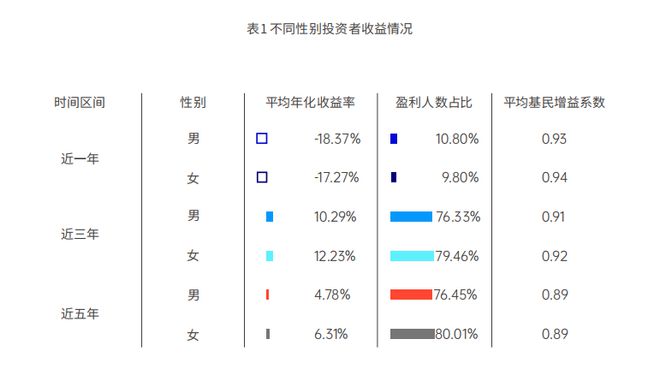

2021年发布的盈利洞察报告显示,女性投资者的平均年化收益率及盈利人数占比均小幅优于男性。此次报告中,这一结论总体依然成立。

女性上涨市挣更多,下跌市亏更少。近三年、近五年的上涨市中,女性投资者平均年化收益率相对男性更高。近一年,虽然市场下跌,但是女性亏钱的幅度也小于男性。

女性赚钱概率总体更高。近三年、近五年,女性投资者盈利人数占比均超出男性3个百分点以上,近五年女性投资者盈利人数占比超过八成。不过市场突变的近一年,投资者盈利人数占比显著下降,女性小幅落后男性一个百分点。

女性基民增益系数更高。在近一年、近三年女性基民增益系数占优,即男性投资者投资行为给最终投资收益带来的损耗高于女性。不过在近五年,男女投资者这一数据持平。

在年龄维度上,基民投资收益情况与年龄呈现出颇为明显的规律性。总体而言,在近一年、三年、五年的时间区间里,均出现了年龄段越大投资成效越好的情况。在市场不佳时,年纪越大亏损幅度相对越小,近一年,18-22岁投资者平均年化收益率-31.60%,而60岁及以上为-11.96%。在市场相对较好时,年龄越大平均年化收益率与盈利人数占比均越高。不过近五年,18-22岁的投资者盈利情况显著较好,一方面,此部分人数占比仅0.03%,数据不具有代表性;另一方面,这部分投资者五年前持仓时尚未满18岁,其投资可能为父母代为管理,从数据来看其持有时长也相对更长。

此外,随着年龄段的提升,基民的投资规模也明显提升。以上数据与此前报告所反映的结论相吻合,年龄越大的投资者,可能因为自身投资经验和经济实力都达到了更好的状态,所以在平均收益率上取得了更好的结果。