中国排球超级联赛保定第一阶段赛程安排一览

2023-10-30

更新时间:2023-10-23 12:15:30作者:无忧百科

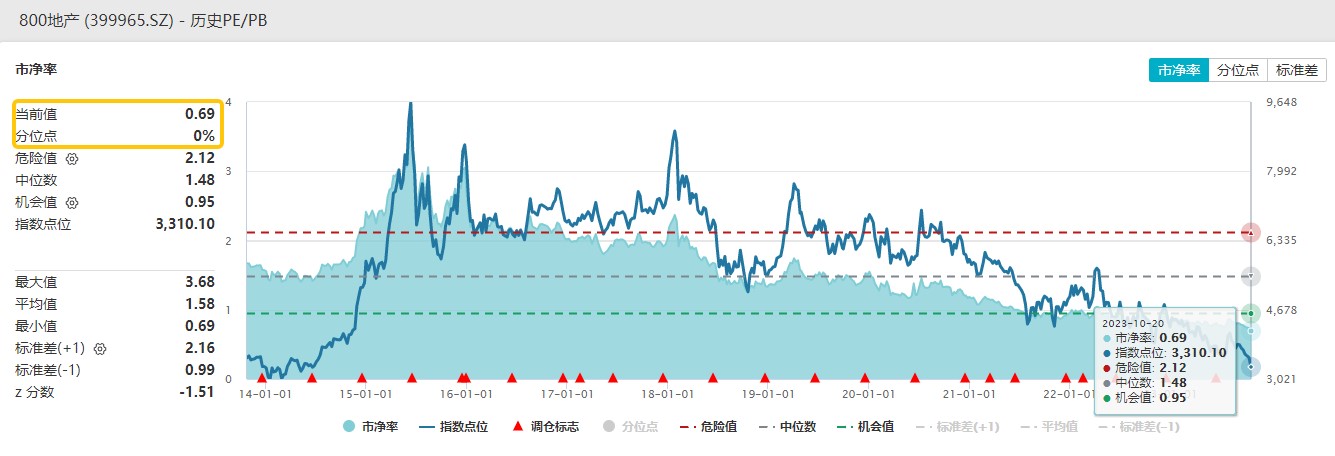

跌跌不休!受楼市表现不及预期、房企信用风险的负面情绪蔓延等影响,二级市场的地产行情持续阴跌。截至10月20日,中证800地产指数自9月初以来已下跌12.77%。

图片来源:Wind,2023年10月23日

从估值来看,截至10月20日,中证800地产指数最新PB估值为0.69倍,历史新低!叠加政策持续宽松、行业基本面扭转等预期,板块后续估值修复空间或较大!

图片来源:Wind,2023年10月23日

就房地产市场后市,万科董事会主席郁亮近日表示,未来房地产市场自身会产生向上修复的动力,像今年的旅游市场一样,过去3年的积压的需求和动能在今年得以释放,压缩得越厉害,反弹得也越厉害。此外,多数机构也认为后续房地产政策将继续发力,新的均衡点有望加速到来,叠加基本面改善预期,Q4或迎来数据与政策的共振!

国信证券:板块或在Q4将迎来数据与政策的共振

9月出台多项放松政策后,楼市表现不及预期,基本面拐点尚未出现。但在楼市“不起不休”的导向下,政策仍将发力,方向为重点城市放松限购、利率继续下调,核心是让刚需上车。即使不考虑后续政策,2022年四季度基数在剔除季节效应之后是3年最低,将明显驱动今年四季度销售同比的改善。

如此,地产板块在Q4或将迎来数据与政策的共振,建议积极布局。个股选择上,布局高线城市、拿地充足是核心标准,城改是加分项。

中银证券:政策调整预期兑现或带来beta行情

当前板块估值已经回到7月高层会议之前,一方面,虽然需求端利好政策虽不断推出,但由于没有持续强心剂的情况下居民信心仍然不足,行业基本面复苏仍然较弱,且市场预期不持续。另一方面,房企信用风险的负面情绪仍在蔓延。

但是,我们也看到一些相对利好的供给端政策,比如多地取消土拍限价,提升市场热度,后续可能会传导到取消限价。若同时增加核心地块的供应,也许能够在四季度带来一波拿地热潮,以此扭转居民对房价的看跌预期。

在当前时点,短期关注核心城市、尤其是一线城市政策进一步调整的可能性,若政策调整预期兑现或带来的板块beta行情;中长期关注城中村改造推进带来的行业机会。重仓核心城市且财务稳健的房企或更加受益。

华创证券:新均衡点有望加速到来

9月政策放松后,高能级城市核心区市场出现好转,但基本未呈现外溢效应,核心原因在于高能级郊区盘及三四线城市供给大于需求特征较为显著,这背后是卖地后产业、人口兑现不及预期。

市场的分化趋势难以改变,核心区增加优质供给,而供需关系变化的区域价格调整灵活度增加,有望有效带动地产市场走向新均衡。近期限价、远郊地块容积率限制放开、城中村改造加快优质土地供给释放等,都有望加速地产新均衡点的到来。

新均衡到来,考验房企重塑商业模式的能力。随着核心区地价、限价的逐步放开,预计将更加考验房企在核心区的操盘能力;而郊区盘容积率的放开,则让住宅形态有更多发挥空间,部分对客户研究更为深刻的房企可能找到新的竞争优势,上述逻辑仍需中期验证。短期重点关注深耕核心一二线城市的房企。

资料显示,地产ETF(159707)跟踪中证800地产指数,汇集市场16只头部优质房企,在投资方向上具有明显的头部集中度优势,前十大成份股权重超8成!同时,指数成份股国企央企含量高,享受“中特估”概念加持。地产ETF(159707)也是目前市场上唯一跟踪中证800地产指数的行业ETF,具备稀缺性与辨识度。

数据来源:沪深交易所。

风险提示:地产ETF被动跟踪中证800地产指数,该指数基日为2004.12.31,发布日期为2012.12.21,指数成份股构成根据该指数编制规则适时调整。文中指数成份股仅作展示,个股描述不作为任何形式的投资建议,也不代表管理人旗下任何基金的持仓信息和交易动向。基金管理人评估的本基金风险等级为R3-中风险,适合适当性评级C3以上投资者。任何在本文出现的信息(包括但不限于个股、评论、预测、图表、指标、理论、任何形式的表述等)均只作为参考,投资人须对任何自主决定的投资行为负责。另,本文中的任何观点、分析及预测不构成对阅读者任何形式的投资建议,亦不对因使用本文内容所引发的直接或间接损失负任何责任。基金投资有风险,基金的过往业绩并不代表其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证,基金投资需谨慎。

风险提示:界面有连云呈现的所有信息仅作为参考,不构成投资建议,一切投资操作信息不能作为投资依据。投资有风险,入市需谨慎!