2023太原站wtt常规挑战赛比赛时间是从11月7日开始吗?

2023-10-30

更新时间:2023-09-06 20:30:05作者:无忧百科

21世纪经济报道记者 唐唯珂 实习生 施瑾 广州报道

随着连锁药店行业竞争进入“万店”新时代,上市连锁药店企业的发展备受市场关注。

目前,头部六大上市连锁药店企业上半年成绩单已经公布,大参林、益丰药房、一心堂、健之佳、老百姓、漱玉平民整体营收稳中向好,增速同比基本持平,实现营收利润双增长。

根据中康CMH数据,2023上半年全国零售药店市场销售额达2,685亿元,同比上涨8.2%;而头部连锁的增速是行业增速的2-3倍。

2023年上半年,大参林、老百姓、益丰三家营收均迈过百亿大关。8月29日,大参林披露半年报,公司上半年实现营业收入119.92亿元,同比增长23.37%;净利润9.17亿元,同比增长28.46%;基本每股收益0.81元,稳居六大上市连锁药店之首。

营收利润双增

随着老龄化趋势加剧,大众对健康服务的需求不断扩张,以及医药分家、处方药外流等多重政策影响下,零售药店在药品销售市场的份额正不断扩大。据国家医保局发布的《全国医疗保障事业发展统计公报》,2018年到2022年,主要在零售药店购药支出的医药费用从1645亿元,增加到了2484.41亿元,在医药总费用中的占比也从13.55%提高到了15%以上。

2022年上半年,六大连锁龙头营收无一过百亿。2023年上半年,大参林、老百姓、益丰三家连锁营收均迈过百亿大关,其中大参林营收达119.91亿元,稳居六大上市连锁药店之首。老百姓、益丰营收不相伯仲,营收分别为108.11亿元、107.07亿元。从增速来看,健之佳营收增长最快,同比增长达到44.29%,高于同行可比公司。

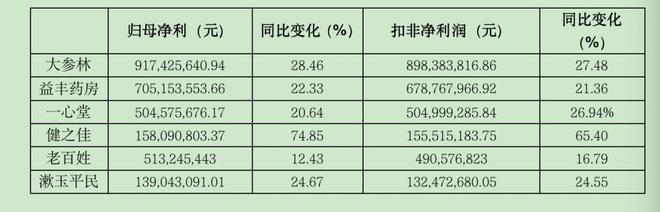

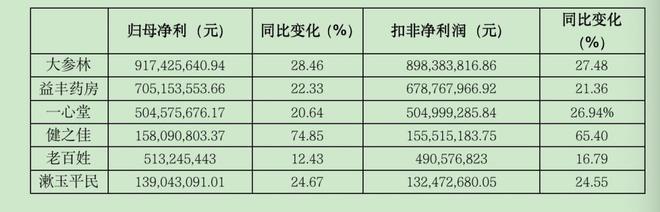

在归母净利润方面,2023年上半年,各家连锁同比均实现了正向增长。大参林同期归母净利润为9.17亿元,益丰、一心堂、健之佳、老百姓、漱玉平民分别为7.05亿元、5.05亿元、1.58亿元、5.13亿元、1.39亿元。在六大连锁之中,健之佳同期归母净利润增幅最高,达74.85%。

老百姓大药房表示,报告期内营业收入比上年同期增长20.24%,主要系原有可比门店内生增长,新开、收购等新增门店增长。老百姓大药房的营业收入主要来源于医药零售业务,加盟、联盟及分销业务。其中,以零售业务为主,其报告期内占总收入比例超过82%;加盟、联盟和分销业务是对加盟商及中小连锁的配送,报告期内增长较快,占总收入比例17%。

益丰药房表示,报告期内营业收入增长主要来源于老店、新店和次新店的内生式增长,以及当期和上一年度同行业并购所带来的外延式增长,以及公司加盟业务的迅速扩张。

连锁药店持续扩张态势

国海证券近期报告显示,中国药店数量正在稳健扩张,自2018年起以5%以上的增速持续增长,至2022年全国零售药店达到62.3万家。全国药店的连锁化率方面,2022年全国药店连锁化率达到57.8%,据预测到2025年这一数据将接近70%

为了在承压日重的大环境下提升自身综合竞争力,六大上市连锁企业在门店布局上,无一不继续保持扩张态势。同时,政策鼓励零售药店做大做强。2021年10月,商务部发布的《关于“十四五”时期促进药品流通行业高质量发展的指导意见》提出,到2025年,药品零售百强企业年销售额占药品零售市场总额65%以上,药品零售连锁率接近70%等的总体目标;“双通道”“门诊统筹”等利好政策正在给药店发展带来新的增长点。借助门诊统筹规定和“双通道”政策,定点药店可接收更多的院外处方,加速处方外流,承接其背后的巨大市场增量,门诊统筹的药店对患者的吸引力和粘性也会大幅提升。

益丰药房认为,受产业政策驱动、资本介入、行业竞争等因素影响,我国药品零售行业连锁化率和市场集中度逐年提升。全国性和区域龙头企业借助资本力量加速整合,连锁药店成为行业发展的主流。

2023年,上市连锁药房企业继续通过“自建+并购+加盟”模式,进行开店竞赛。

今年1-6月,大参林净增门店1944家,新将山西省、安徽省及新疆维吾尔自治区加入市场版图,门店总数达到11989家。

据了解,益丰大药房在2022年门店突破10000家,正式迈入“万店时代”。公司2023年营业收入198.86亿元,同比增长29.75%,员工数量超36000人,全国会员人数超过7000万,合作厂商包括外资企业及中国百强制药生产企业在内的1000余家公司。

截至2023年6月30日,一心堂共有9569家直营连锁门店,较上年年末净增569家医保门店,离迈入万店行列已近在咫尺;另一大连锁药房健之佳奋起直追,通过大手笔并购,门店数达4493家,门店数较去年同期净增1210家,同比增长36.86%。

在品牌发展与政策支持的双推动下,健之佳、益丰药房、大参林三家连锁品牌并购药店共超过500家,其中大参林加盟门店数量高达1080家。

不论是大型医药流通商加码零售板块,还是头部连锁布局更大筹码,跨过“万家门店”后,谁能更快扩张更好发展,目前难以下论,但加盟一定是冲锋在前。业内观点认为,连锁药店未来如何保持关注度和可持续性发展,一要靠经营质量,二要靠创新。

探索多渠道发展

年开几百家门店,连锁药店如此快速扩张,是不是行业能带来暴利?但实际上,受到电商价格竞争的冲击和医保控费的影响,连锁药店已经离高毛利的时代越来越远。

今年2月,国家医保局下发《关于进一步做好定点零售药店纳入门诊统筹管理的通知》,支持定点零售药店开通门诊统筹服务,为参保人员提供门诊统筹用药保障。一方面,零售药店纳入门诊统筹会连锁带来更多的处方及客流,但另一方面很多地方医保倡导对于统筹药店出售集采药品及医保目录药品采取药价协同,低价优先,这将对于市场化的连锁企业来说盈利能力将进一步承压。

从头部连锁2023上半年零售业务的毛利率可以发现,有3家连锁的毛利率同比出现下滑;特别是在医保个账改革启动较早的云南,一心堂和健之佳两家连锁受此影响也较为明显。

一边是药店越开越多,一边是单店利润不断下滑,连锁药房扩张似乎陷入了一个“怪圈”。“不开更多的门店就没有规模,没有竞争力。”河北廊坊一家连锁药房的门店经理表示,这也导致药店都依靠低价的药品引流,价格战越打越惨烈,最后有的门店只能赔钱抢流量。

医药产业战略顾问周树表示,上市连锁药房不断地扩张门店背后,既有资本市场需求,也有业绩压力,通过有多少家门店、营业额多少,以此来保证利润的数值不会下行,但是扩张过快,新店经营管理跟不上步伐,也会拖累门店效益的整体下滑。

随着国内经济和市场环境的发展,消费者的购买习惯也从原来的在多种平行渠道中选择其中一条,逐渐转变为同时关注多种渠道,并在其中选择一条最合适当前消费场景的。

大参林表示,在根据竞争格局和地区优势制定扩张计划的同时动态优化门店网络,报告期内关闭门店108家。公司通过自建、并购和加盟三种模式共同发力,实现了门店持续拓展,提升了市场占有率和品牌影响力。与此同时,大参林将继续利用直营式加盟店的特点及优势,在弱势区域迅速布局直营式加盟店,带动加盟及分销业务收入的快速增长,直营式加盟不仅贡献毛利润及净利润规模,而且进一步提升公司的销售规模,规模优势将得以进一步加强并反哺直营零售业务。

另外,大参林表示正积极实施省外扩张战略,东北、华北、西南及西北地区继续保持增速,主要是通过门店并购带来的销售增长贡献。以及不断强化专业服务能力和处方药品供应体系,对接处方流转,通过专业化服务体现差异化战略。

一心堂在稳步发展线下渠道的同时,也在逐步发展基于已有会员的全渠道服务的能力。一心堂指出目前所有省公司(包含自营及控股),均已开通自营业务。自营业务将专注于目前集团缺失的服务场景补全工作,同时利用第三方供应链持续补全集团的非药品供应链。对于用户需求和服务场景的挖掘,扩大集团服务边界将会是自营业务的主要发展方向;此外,将继续从业务数字化、供应链打造、业务融合等多个方面,加大对于新零售业务的支持和投入,持续提升业务效率,保持新零售业务的高速增长。

在会员服务方面,益丰药房则表示将基于业务需求与市场趋势,继续以顾客为核心,持续升级会员权益体系,通过对会员分类分级、会员体系精细化运营,打造会员个性化、智能化的营销与服务体系。利用信息技术及互联网技术,逐步实现高效智能化的会员信息管理、线上线下整合营销、用户健康档案管理、药师在线咨询等多个集约化管理功能。另外,利用机器人智能后台,能够实现对员工精准下发会员专业服务任务,提高顾客的满意度与顾客口碑。通过免费健康检测、全员健康专业服务,结合建档、回访、跟踪、评估与核检等方式,提高慢性病会员用药依从性和完善全生命周期的健康管理服务。

有业内人士认为,医药零售行业政策趋势向好,集中度提高及处方外流两大趋势或将提速。此外,全国有望陆续实现医保药房对接统筹医保政策的全覆盖、全落实,顾客因为便利性及品种原因有望进一步回流到药店。由于连锁龙头的专业性(医保资质、精细化管理、员工能动性),上市公司单店或将迎来边际增厚且整个行业集中度或将加速提升。