中国排球超级联赛保定第一阶段赛程安排一览

2023-10-30

更新时间:2023-10-17 21:36:53作者:无忧百科

一天内有33只债基扎堆公告分红。

据澎湃新闻记者统计,10月17日早间,共有8家基金公司发布旗下债券型基金(下称“债基”)的分红公告,包括易方达基金管理有限公司(下称“易方达基金”)、广发基金管理有限公司(下称“广发基金”)、华泰柏瑞基金管理有限公司(下称“华泰柏瑞基金”)、工银瑞信基金管理有限公司(下称“工银瑞信基金”)、华安基金管理有限公司(下称“华安基金”)、国金基金管理有限公司(下称“国金基金”)、中银基金管理有限公司(下称“中银基金”)、中加基金管理有限公司(下称“中加基金”)。

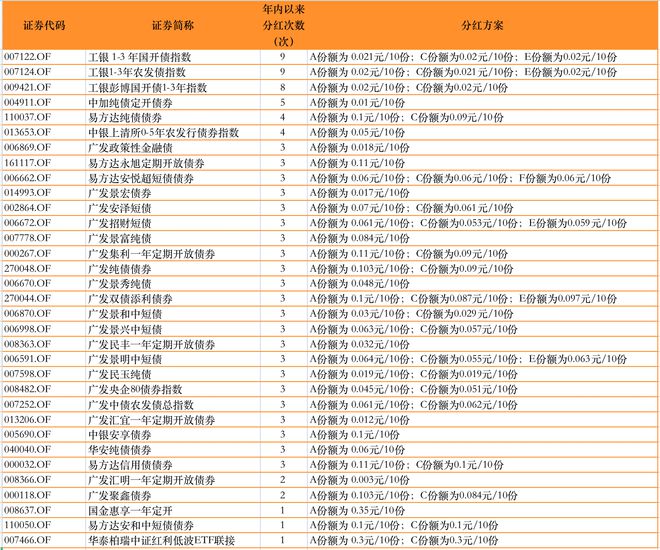

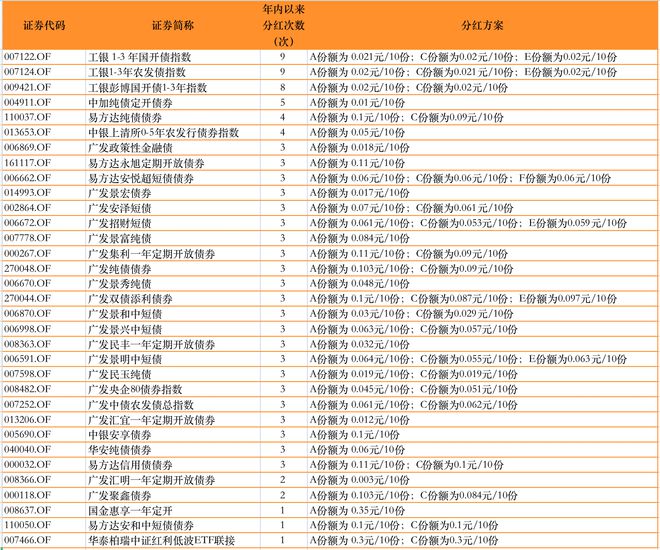

具体来看,分红的债基数量多达33只,易方达基金与广发基金这两家公募巨头宣布分红的债基数量合计达到24只。澎湃新闻记者发现,超八成基金为年内第三次分红,其中工银1-3年农发债指数基金已是年内第九次分红。

业内人士指出,基金分红是基金投资中重要的一环,对于投资者和基金公司都具有重要的意义。一方面,投资者通过基金分红可以获得投资回报;另一方面,基金公司通过分红可以吸引更多投资者并提高公司的影响力。

广发基金19只债基公告分红

10月17日,8家基金公司旗下33只债基发布分红公告。其中,广发基金旗下公告进行分红的债基产品数量最多,共计19只;易方达基金旗下分红产品数量为5只;工银瑞信基金旗下分红产品数量为3只。

产品分红次数上,共有3只债基分红次数超5次。其中,工银1-3年国开债指数与工银1-3年农发债指数的分红次数最多,A、C、E份额均有9次,同时工银彭博国开债1-3年指数产品分红次数为8次。

从单位分红金额来看,国金惠享一年定开A份额以0.35元/基金份额居于榜首;华泰柏瑞中证红利低波ETF联接A份额与C份额以0.3元/基金份额居于第二;易方达永旭定期开放债券A份额、广发集利一年定期开放债券A份额、易方达信用债债券A份额则以0.11元/基金份额紧随其后。

10月17日宣布分红的债基产品,来源:澎湃新闻记者据公告整理

所谓基金分红,即指基金公司按照基金合同约定的比例,将基金投资所获得的收益分配给基金份额持有人的行为。

基金分红的具体方式可分为现金分红和再投资分红。现金分红是指基金公司将分红金额直接发放给基金份额持有人,基金份额持有人可以自行支配这笔现金。而再投资分红则是指基金公司将分红金额以基金份额的形式再投资到基金中,增加持有人的基金份额。基金份额持有人可以选择是否将再投资分红的份额继续持有,或者将其赎回。

业内人士指出,“无论是哪种形式的分红,都是基于基金的净值进行计算的,投资者得到多少分红,相应就会减少多少基金资产。因此,对应的收益情况并不会因现金分红而改变。”

公募内部人士向澎湃新闻记者透露道,部分基金合同对分红有强制性要求,以xxxx季季红为例,该基金合同要求每季度末基金份额可供分配利润超过0.01元时,需至少进行收益分配1次。类似的合同条例在债基中较为常见,近期为跨季节点,从历史规律上来看也是基金分红较多的时期。

至于分红率是否与基金业绩直接相关?广发基金资产配置部投资经理王浩表示,整体来看,适当的基金分红能够辅助基金经理的投资与交易,提升基金的灵活性。但需要注意的是,基金的收益主要取决于基金经理的投资能力,更高的基金分红并不是就意味着能带来更为丰厚的回报。

年内债基分红超1200亿元

澎湃新闻记者据Wind数据统计,截至2023年10月16日,年内以来共有2021只债基(不同份额分开计算)累计分红3908次,分红总额为1216.09亿元。

具体来看,长城悦享增利A分红金额最高,达21.12亿元,位居榜首;中银证券汇嘉定期开放、国投瑞银优化增强AB、中银丰和定期开放、鹏华中债1-3年农发行C紧随其后,分红金额为18.01亿元、16.39亿元、15.02亿元、10.59亿元;中银睿享定期开放、中加纯债、南华价值启航纯债C、长城中债1-3年政策性金融债A、南华价值启航纯债A则位列第6位至第10位,年内分红总额也均超5亿元。

澎湃新闻记者据Wind数据制作

展望后市,中加基金表示,当前债券市场面临的多空因素交织,基本面触底,政府债发行节奏加快,汇率压力短期内难消退,市场对四季度政策加码仍有期待,利率向下有底;同时其建议以波段思路看待市场,关注流动性变化,适度参与估值修复行情,重视化债带来的城投债投资机会。

东兴基金坦言,虽然当下债市仍面临资金面及基本面边际变化的压力,不过货币政策组合拳一定程度释放了积极信号,且基本面(宏观经济数据及海外地缘政治)仍维持弱修复态势;未来行情或将依赖于政策面的推动和基本面的修复,仍需关注当下环境的边际变化,把握市场调整过后的交易机会。

博时基金认为,债券方面,7月政治局会议提出了加大宏观政策调控力度,一定程度上提振了市场对于下半年稳增长的政策力度的信心,后续利率走势取决于扩内需(如稳地产和促消费)的相关政策落地以及库存去化结束进入新一轮补库周期情况。近期经济数据有底部企稳回升态势,利率上行压力或有所显现。