2023太原站wtt常规挑战赛比赛时间是从11月7日开始吗?

2023-10-30

更新时间:2023-08-25 15:33:05作者:无忧百科

今年8月,中国大陆第二大晶圆代工厂华虹半导体登陆科创板,当天收盘市值达到910亿元,不免让人回想起2020年,中芯国际的回A盛况。

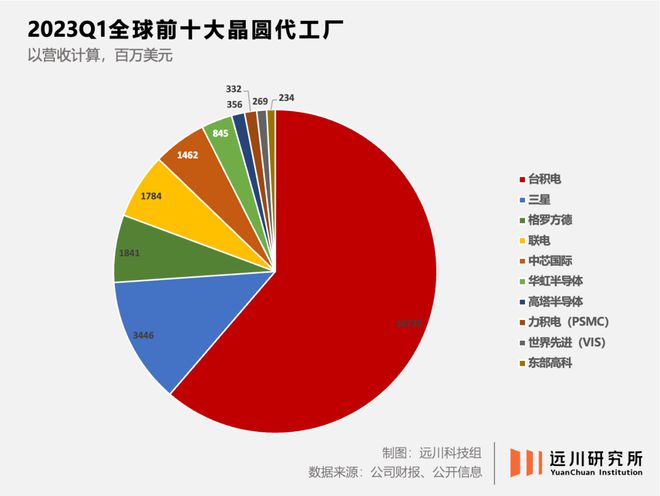

经历多年贸易摩擦,中国大陆在芯片制造上的短板暴露无遗,但这也很容易让人忽视,在最新晶圆代工top10榜单上,中芯国际和华虹半导体作为中国大陆唯二代表,手拉手排列第五第六。

尽管两者的份额差距仅为2.1%,但无论是经营思路,还是市场定位,双方都大相径庭。

如果说中芯国际代表着中国大陆对芯片制造先进制程的追逐,那么华虹半导体更像是在复杂变化趋势下,一个众多偶然因素造就的发展路径。

成熟制程里的二线角色

华虹半导体由华虹NEC和宏利半导体合并而成,前者是90年代中国集成电路“909工程”的承担主体,由上海华虹微电子和当时的存储器巨头日本NEC合资成立。

2014年华虹在香港上市,代工业务主体华虹宏力位列全球晶圆代工厂第九。

但无论是港股上市时的表现,还是港资给出的345亿港元估值,华虹受到的关注都远不如中芯国际。市场份额是一方面,另一个原因在于,华虹的定位在“成熟制程”这个市场。

芯片制造以制程来区分代际,例如90nm、65nm、40nm等等,虽然这个数字已经不能代表物理学意义上的晶体管密度,但一般来说,数字越小意味着集成度越高,也就越先进。

华虹在2014年上市时 ,最先进的制程节点是14nm,由挖走梁孟松的三星率先量产。当时的中芯国际刚刚迈进40nm大关,但华虹最先进的制程还停留在130nm左右。

在芯片制造行业,不同工艺节点,市场格局全然不同。

芯片代工的本质,就是率先到达摩尔定律的工艺节点,在对手追上自己之前赚个差价。但这个差价实在过于丰厚——举例来说,已经量产3nm的台积电和停留在14nm的中芯国际,前者的利润是后者的14倍,市值是后者的27倍。

在先进制程领域,目前还在追赶摩尔定律的只剩下了台积电、三星和频繁掉链子的英特尔。由于高昂的研发费用和资本开支,格罗方德、联电等老玩家早早宣布放弃竞赛,在10nm以上安心躺平。

而在相对落后的成熟制程领域,鱼龙混杂的竞争格局下,食物链阶层分明:

顶端的是垂直一体化老牌芯片厂(IDM)。这种模式是设计、制造一把抓,在制造成本过高的先进制程吃亏,但在成熟制程,IDM却有先天的成本优势;

第二级是台积电、三星等头部晶圆代工厂。他们主要承接IDM芯片厂产能覆盖不了的代工订单,以及IDM的有限产能所不能覆盖的成熟制程领域,比如汽车用的MCU等。由于制程领先,当中芯国际这类追赶者量产14nm时,台积电14nm产线折旧可能都结束了,相当于零成本运营。

最后一级是二线晶圆代工厂,华虹半导体的定位就在这里。经过层层筛选,剩下的肉汤已经不多了,大部分都是品类复杂、单一需求量小、利润率低的产品。

面对这种市场格局,没有二线代工厂的销售能睡好觉。

2018年-2020年,半导体产业周期性萧条叠加地缘政治扰动,华虹净利润连降两年,靠政府补贴才勉强维持着净利润。

当时没人能预料,地位尴尬的成熟制程会在随后的缺芯潮中迎来转折。

缺芯创造的窗口期

要理解华虹半导体,首先要理解MCU和汽车芯片这个特殊的市场。

MCU即微控制器,类似于精简版CPU,玩具、手机和家电都要用,汽车是MCU最大的应用市场。MCU芯片的代工霸主是台积电,长期占据了全球70%的车规级MCU产能。

但问题是,到2021年,最先进的车用MCU才用到台积电28nm,大部分产品都采用成熟制程。因此虽然份额很大,但汽车电子业务给台积电贡献的收入比例很小,一直不到10%。

但就是如此不起眼的产品,却成为了这场史上最大缺芯慌的主角。

除了车用MCU,电源管理IC、功率IC等随后轮番登场”叫缺”,均为目前成熟制程的大头产品。

这类产品的特点是,虽然需求总量大,但里面品类众多,单个品类需求量小、利润率低。因此瑞萨、英飞凌、德州仪器这些主流厂商都采用IDM模式——即自己设计、自己生产,最大程度控制成本。

而且正因为这种特点,大家遇到供不应求的情况,都会把溢出的订单交给台积电这类代工厂,而不是自己扩产。

然而,在2020年底开始的缺芯潮中,这个现状被打破了。

疫情爆发后,车企纷纷削减了订单,恰逢德州仪器、英飞凌等厂商开始从8寸产线向12寸产线升级,关闭了老产线。代工厂也顺水推舟,把汽车芯片的产能安排给了其他芯片。

结果疫情环节叠加新能源车大爆发,消失的订单又回来了。加上被缺芯搞怕了的汽车品牌开始放弃零库存理念,疯狂囤货,把刚缩减完产能的IDM厂和代工厂打了个措手不及。

于是,IDM的产能不够用了,更多的订单委外给台积电等一线代工厂,但一线代工厂产能也紧巴巴,成熟制程芯片惨遭先进制程芯片挤兑,于是订单又被转移到二线代工厂。

但凡拥有成熟制程产能的,都成了稀缺标的,业绩一飞冲天。

IDM方面,车用MCU市占第一的瑞萨净利润、营收接连创下历史新高,电源管理IC巨头德州仪器连续七个季度营收两位数增长,IGBT大佬安森美营收破纪录。

代工厂方面,台积电、三星、中芯成熟制程营收大增,联电、格芯、华虹等主攻成熟制程的二线代工厂营收环比连增,且增幅大幅超越主攻先进制程的一线代工厂。

在这个过程中,以华虹为代表的中国大陆成熟制程代工厂,就在成熟制程的高歌猛进中,顺势走出了独一无二的发展路径。

特殊市场中的特殊路径

2021年第四季度,权威的全球晶圆代工top10榜单上,史无前例地出现了三家中国大陆代工厂的身影:中芯国际(第五)、华虹半导体(第六)、晶合集成(第十)。

中芯国际可以算稳定发挥,首次进入前十的晶合集成则是主打显示驱动IC代工领域,由合肥政府与台湾力晶科技共同推动成立,主打150nm-90nm工艺节点,在显示驱动这个细分领域属于龙头之一。

华虹半导体则从前年同期的第九跃升至第六,市占也从1.2%倍增至2.9%。华虹营收大头是嵌入式/独立式非易失性存储器和功率IC代工,是中国大陆最大MCU代工厂、全球最大功率IC代工厂——而功率IC的明星产品,就是IGBT芯片。

一般来说,这类芯片更适合IDM模式生产制造,以IGBT为例,电路设计反而不是核心竞争力,如何在自己设计的基础上,在产线中制造出符合客户要求的产品,才是其拉开与竞争对手差距的关键,即know-how。

因此,MCU的前六大玩家均为IDM模式;IGBT前十大厂家,除了麦格纳转型成fabless外,包括中国大陆的士兰微在内的其他厂商均为IDM模式。

但在国内,这类芯片面临特殊的国情:

中国大陆是MCU、IGBT等成熟制程芯片的最大市场之一,但由于本土厂商入场较晚,在工艺上积累不深,反而非常依赖代工厂的制造能力。

市场需求和本土产能错配的存在,让中国大陆成为缺芯的重灾区。这种局面下,原本很难进入车企供应链的国内MCU、IGBT芯片厂商,被大量订单搞的猝不及防。由于自身产能受限,华虹半导体这类二线代工厂就承接了芯片公司的订单。

换句话说,中国大陆在车用芯片上原本没有什么优势。但由于史无前例的缺芯,促使分散的芯片公司和华虹这类二线代工厂联合起来,某种程度上组成了一个大号的IDM芯片公司,让原本生产能力上的无奈变成了机遇。

而这一切的成因,都离不开缺芯潮衍生的蝴蝶效应:

(1)如前文所述,IDM模式是汽车芯片的主流。但由于汽车芯片种类多、单个种类需求量小,盲目扩产很容易出现过剩。因此即便供不应求,IDM厂商对扩产也相对保守,宁愿把溢出订单交给代工厂。而代工厂则可以根据需求灵活安排产线,所以对扩产没什么心理包袱。

(2)但问题是,2021年几乎所有芯片都在缺,对台积电这类一线代工厂来说,即便是成熟制程产能也会优先分配给利润率更高的芯片。这样,剩下的肉汤就沿着食物链,到了二线代工厂嘴边。

(3)中国大陆的厂商原本很难挤进车企供应链,但上游产能不足叠加下游需求猛增,大陆芯片公司得以在车企的缺芯焦虑中跻身供应链。要知道车规级芯片都有漫长而严格的认证流程,即便只能当备胎,至少也有了订单来源。

(4)芯片扩产需要时间,数量多、规模小的大陆芯片公司为了抓住缺芯窗口期,就把大量的生产订单交给了华虹这些二线代工厂,在制造本土化的趋势下,芯片公司自然更愿意把订单给更好说话的自家人。通过这种商业上的联合,反而建立起了竞争优势。

有了订单,扩产便成为了主旋律。

华虹此次科创板上市,募资金额达到212亿元,其中七成用于无锡新产线建设——不过后来公告做现金管理了。

和华虹处境类似的晶合集成此前上市,则募资了近百亿元,同样用于产能升级与扩建。

在芯片制造“卡脖子”的语境下,成熟制程其实是一个很容易被忽略的市场。实际上,在新能源车等领域需求持续旺盛的预期里,手握成熟制程产能的二线代工厂如果能进入产业链,就等于抓住了一张长期饭票。

纵观过去几年,在产业链上取得突破的公司,大部分都是因为地缘政治为代表的种种偶然因素下,拿到了原本没有机会染指的订单。其技术水平不见得有多顶尖,但有了订单,就有了向上爬坡的宝贵血液。

摆脱卡脖子固然重要,但让大大小小的国内厂商能在市场化的环境里占有一席之地,同样重要。

毕竟在芯片这条漫长的产业链上,很多顶着“国产化”光环的公司里,一线工人拿到手的工资是富士康都不忍心开的。

参考资料

[1] 华虹的前生今世,走进无锡

[2] 即将登陆科创板的华虹半导体,靠中国市场“起死回生”了,数据猿

[3] 半导体的IDM和代工厂模式,谁更适合中国产业?芯谋研究

[4] 晶圆代工厂商发力成熟制程,透露什么信号?中国电子报

[5] 先进or成熟制程,芯片热下的冷思考,芯师爷

[6] 华虹半导体财报

[7] 全球晶圆产能报告,Knometa Research

[8] 全球晶圆代工厂商成熟制程工艺榜,Counterpoint Research

编辑:李墨天

视觉设计:疏睿

责任编辑:李墨天