2023太原站wtt常规挑战赛比赛时间是从11月7日开始吗?

2023-10-30

更新时间:2023-09-15 08:24:30作者:无忧百科

9月14日,央行下调金融机构存款准备金率0.25个百分点,政策支持再度来袭。市场也处于底部区域,投资价值明显,高盛、瑞银、中信等海内外大机构纷纷看好。

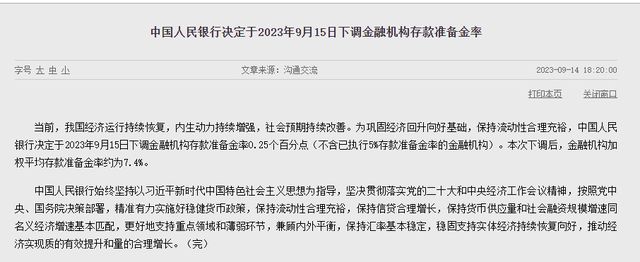

// 年内第二次降准来袭 //

央行9月14日表示,当前,我国经济运行持续恢复,内生动力持续增强,社会预期持续改善。为巩固经济回升向好基础,保持流动性合理充裕,中国人民银行决定于2023年9月15日下调金融机构存款准备金率0.25个百分点(不含已执行5%存款准备金率的金融机构)。本次下调后,金融机构加权平均存款准备金率约为7.4%。

受访专家均表示,此次降准有望进一步巩固实体经济回升向好态势。据测算,人民银行9月再度降准,释放中长期流动性超过5000亿元。这是“真金白银”注入实惠,能有效激励金融机构增加对实体的资金投入,宏观指标将呈现更多积极变化,经济稳步回升的可持续性进一步提升。

Wind数据显示,这是央行年内第二次降准,上一次则在今年的3月17日,调降幅度也是0.25个百分点。

对于为何选择此时降准,业内人士分析称,或是为了有效平滑发债、缴税、考核等短期扰动因素。

“人民银行此次降准的具体时机把握精准,9月中旬流动性面临地方债发行、税期高峰、监管考核等因素影响明显加大。地方债发行已在提速,继8月发行1.2万亿元后,9月还将发行超过1万亿元,金融机构认购缴款抽离大量流动性。每月15日前后也通常是缴税高峰,流动性压力会阶段性增大。”一位业内人士综合多重因素分析。

此外,有银行人士谈到,9月还是季末月份,流动性指标等监管考核也会使金融机构流动性需求上升。多因素叠加后,市场短期资金供求变动加大,人民银行正是在统筹权衡好中长期流动性供给的同时,选择流动性需求最为亟需的时点,及时出招,呵护市场。

本次降准后银行体系流动性总量仍保持基本稳定,没有大水漫灌。业内专家预计,今年两次降息、两次降准的政策效果还将脉冲式持续释放,人民银行精准有力实施好稳健货币政策的信心、决心和能力进一步得到体现,货币信贷有望平稳较快增长。

// A股有望迎来利好 //

Wind数据显示,2016年以来,央行共进行了16次降准(不包含本次)。降准公布后首个交易日,上证指数有10次上涨,6次下跌,上涨概率超过6成。其中全面降准8次(不包含本次),降准公布后首个交易日,上证指数有6次上涨,最近3次有所下跌。

行业方面,央行全面降准后,消费风格板块在降准后的前7天内获得正超额收益的概率较大,其中食品饮料、美容护理、社会服务和家用电器行业相对沪深300指数均取得正收益。

央行全面降准后30个交易日内,成长风格表现强势,传媒行业相对指数取得10个点的超额收益,计算机、电子、通信行业也均取得5个点以上的超额收益。

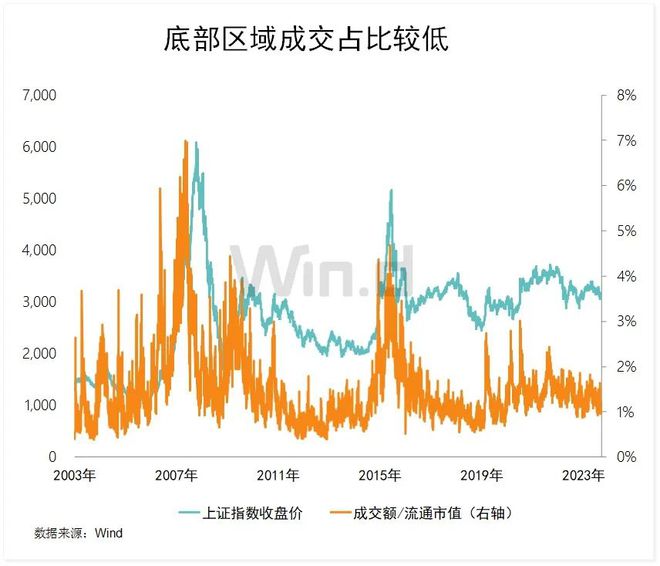

// 市场处于地量见地价阶段 //

9月14日,沪深两市有所分化,沪指微幅上涨0.11%,深成指小幅回落0.57%。成交继续萎缩,万得全A(包括北交所)当日成交6666.43亿,创7月底以来新低,与上一个阶段低点7月24日时成交6599.77亿接近,上次成交跌破6700亿随后市场出现一波短线反弹。

近年来A股成交额在稳步扩大。不过从每日A股成交总额与流通市值比来看,股指走低下,成交占比也在不断下滑,地量出地价。Wind数据显示,目前成交占比流通市值已跌破1%,为0.96%,历史上仅有很少时间出现低于1%,70%时间都在1%以上。可见目前市场已进入历史底部区域,市场缩量明显,后续下探空间已不大。

// 杠杆资金持续加仓 //

融资融券杠杆交易中,以融资买入来看,Wind数据显示,目前融资余额已达15129.56亿,创6月下旬以来新高。随着9月11日,投资者融资买入证券时的融资保证金最低比例由100%降低至80%后,当日就有高达255亿资金快速杀入,单日融资余额增长创3年多新高。随着融资保证金调降,有望持续吸引增量资金流入,也有效盘活存量资金。

// 海内外大机构集体看好 //

高盛:中国股市有望在年底前出现上行的交易机会

近日,高盛研究部股票策略团队发表研究报告预测,受宽松政策提速、周期性改善、市场技术面向好、低估值和低仓位五个因素的推动,中国股市有望在今年底前出现上行的交易机会,逐步趋向此前预测的MSCI中国指数67点位(潜在回报率10%)。

首先,近期政府出台了一系列配合紧密的组合政策,现已公布的政策组合应有助于增长企稳,降低系统性风险。

同时,八月数据已表现出增长企稳迹象,库存周期变化、政策刺激的滞后效应以及全球制造业周期触底反弹,是高盛经济学家对2023年下半年的增长预测高于市场预期的几个关键因素。

此外,市场技术面也在向好。在2008年、2014年、2020年三轮由房地产主导的宽松时期,市场回升了10%-20%。季节性因素似乎也有利于股市表现,过去十年第四季度平均回报率为4%,而一至三季度平均回报率仅为-1%。

低估值同样是重要的参考因素。数据显示,MSCI中国指数和沪深300指数目前的动态市盈率分别为10倍和11倍,较五年均值分别低18%和11%,与发达市场和除中国以外的新兴市场相比,分别低40%和30%,均处于历史区间低位。

最后,低仓位也是推动中国股市有望在今年底前出现上行的交易机会的因素之一。

瑞银:随着支持性政策落地,外资会重回A股

瑞银证券中国股票策略师孟磊表示,根据瑞银证券量化团队的测算,8月外资公募基金与对冲基金呈现一定幅度流出。进入九月,随着政策宽松持续发力,北上资金呈波动态势。他表示,A股在被纳入MSCI后,北向资金呈现趋势性流入。尽管短期内北上资金的交易活动受经济活动扰动而短暂地偏离趋势线,

中期来看,北上资金会随着中国经济活动企稳而回升至长期净流入的趋势线。8月统计局制造业PMI进一步小幅上涨0.4个百分点至49.7,显示经济增长动能正在筑底。展望未来,随着进一步的支持政策落地并推动经济活动企稳,预计外资会重回A股市场。

中信证券秦培景等分析认为:经济拐点显现,积极提升仓位。

随着落地政策起效和后续政策接力,经济拐点和修复趋势将不断被数据验证,价格拐点已经出现,外部的扰动将逐渐消退,外资流出的趋势将逐步逆转,当下市场风险收益比佳,底部区域特征清晰,建议忽略短期波动,积极提升仓位,围绕地产、科技、能源资源三大产业主线积极布局。

首先,国内价格拐点已经出现,8月宏观数据相比7月改善,政策支持下9月改善将更明显;二季报夯实A股盈利周期底部后,三季报有望迎来新一轮周期上行起点。

其次,房地产需求侧的政策加速落地,各项政策正在形成合力,而保障房和城中村改造等接力政策正在路上,对需求提振将更直接;多元化的化债方案将有序推进,财政政策将更加主动积极,各类政策不断落实,直到彻底扭转经济预期和经济运行的负反馈。

最后,外资本轮累计流出已接近历史极值,预计后续流出压力将随着经济拐点的出现而改善,人民币兑美元贬值也将告一段落。

(Wind综合金融时报、澎湃新闻)

RISK(Wind 风控)

实时监控全网信息,及时预警风险动态

精准识别风险主体,快速触达风险来源

智能串联关联风险,深度剖析风险链路

集尽职调查与风险监控于一体的智能风控平台