2023太原站wtt常规挑战赛比赛时间是从11月7日开始吗?

2023-10-30

更新时间:2023-09-14 08:56:59作者:无忧百科

作为继科创50后的科创板第二只宽基指数,聚焦中小“硬科技”企业的上证科创板100指数(以下简称“科创100”)自8月初发布以来备受投资者关注。

8月底,首批跟踪科创100的ETF开始募集,当前基金发行遇冷的市场环境下,这批ETF依然交出了不错的发行成绩。其中,科创100指数ETF(588030)募集期间净认购金额超26.6亿元,募资规模领先其余科创100ETF。

行情上看,近期高成长、高弹性的科创板上演了一场大反攻。其中,聚焦科创中小盘“成长中的成长”的科创100指数近期表现反弹明显。8月29日以来(截至9月13日),科创100涨幅超过8%,同期科创50涨幅仅约1%,创业板指则跌超1%。

与此同时,首批科创板100ETF也即将上市。科创100指数ETF(588030)将于9月15日正式上市交易,该ETF跟踪科创100指数,该指数成份股以中小市值为主,大多处于战略新兴产业某一细分领域的领军者。估值增长潜力大,具备高成长空间,与科创50形成互补。在科技浪潮和消费复苏的持续演绎下,科创100景气度有望持续好转。

一、科创板基本面分析

科创板自2019年6月13日正式开板以来,迄今,科创板已经开板四年有余,越来越多具备投资吸引力的优质科技创新企业在科创板上市。

1、科创板注册制度打通科创企业的融资渠道

作为首批实施试点注册制的板块,科创板有效打通了科创企业的融资渠道,成为资本市场支持创新驱动发展战略的主战场。

从首批25家起家,科创板持续“枝繁叶茂”。Wind数据显示,科创板设立逾四年时间里(截至2023年9月13日),科创板累积557起IPO、募资规模累积达8936.70亿元,每年科创板IPO募资规模占全部上市板比例在40%左右。

2、行业分布:聚焦硬科技,半导体含量近30%

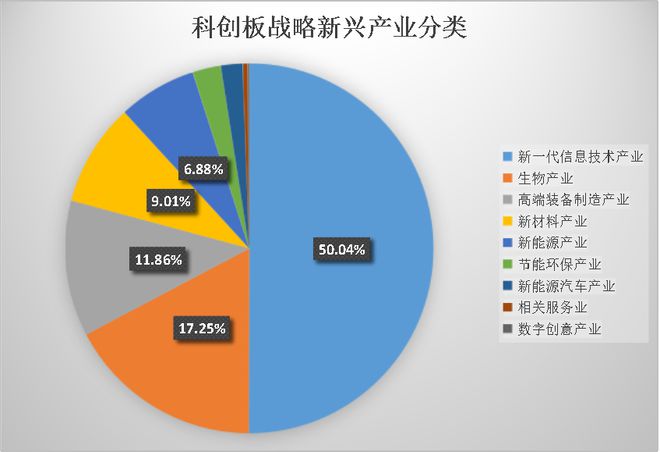

从自开板至今,科创板坚守“硬科技”定位:

科创板半导体产业链条较完整、产业功能齐备,也通过大基金撬动了大量社会资金进入半导体产业,改善了国产半导体供应链的基本面。

光大证券研报指出,2023年上半年,全球半导体行业仍然呈现去库存特征,行业进入下行周期,进而对上游半导体材料的需求造成负面影响。但值得注意的是,全球半导体月度销售额2023年4-6月期间连续环比稳步增长,同时世界半导体贸易统计组织(WSTS)预测,2024年全球半导体市场将增长11.8%至5760亿美元,全球半导体有望实现复苏。

3、研发投入强度高

上交所数据显示,2023年上半年,科创板公司研发投入金额合计达706亿元,同比增长19%;研发投入占营业收入比例中位数为12%,102家公司研发投入强度在30%以上;合计新增发明专利超7600项,平均每家公司拥有发明专利数量达到168项。

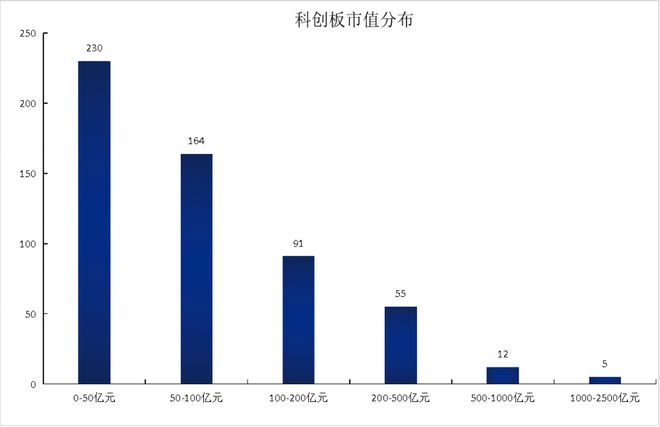

4、科创板具有明显的中小盘股特征

从市值分布上来看,科创板成份股的市值风格偏中小盘股。根据Wind数据,截至2023年9月13日,有394只科创板上市公司市值小于100亿元,数量占比为70.74%,其中230只科创板股票市值小于50亿属于微盘股范畴,只有5只个股市值达到千亿的水平。

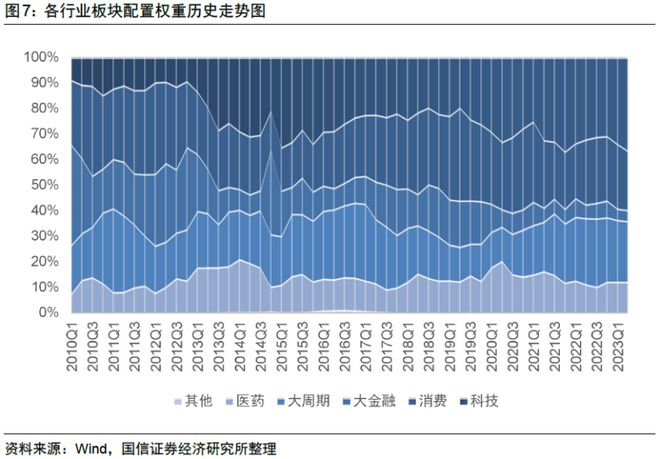

5、基金持仓:科创板配比再创新高,科技类板块配置权重依旧最高

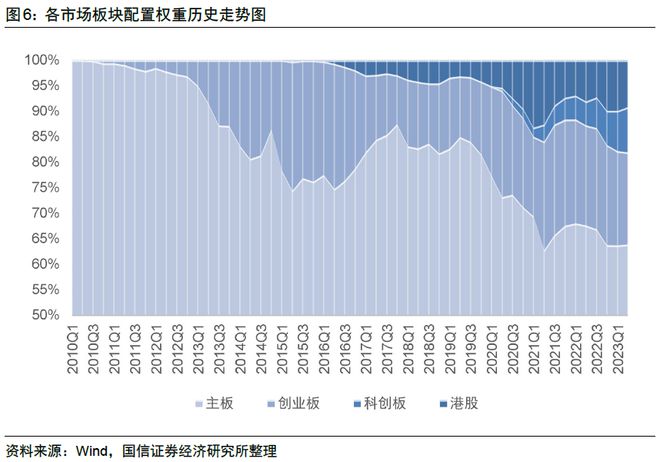

据银河证券统计,2023年基金半年报持仓数据显示,公募基金持仓科创板市值为2880.63亿元,占公募基金总持仓市值比例为9.4%,较2023年一季度提升177.82亿元,季度增长6.6%。

以普通股票以及偏股混合两种类型基金(股票型基金仓位规定下限为80%)来看,2023年二季度,主板配置权重(63.88%)仍处于历史低位,科创板配置占比(8.82%)持续创出新高。

细分板块看,截至2023年二季报,科技类板块配置权重依旧最高,并且继上一季度权重再次回升,最新一期配置权重为36.51%。

海通证券分析称,在政策端大力支持、产业端技术进步加快的推动下,叠加行情催化,科技创新属性较高的科创板在机构投资者的持仓占比再创新高。

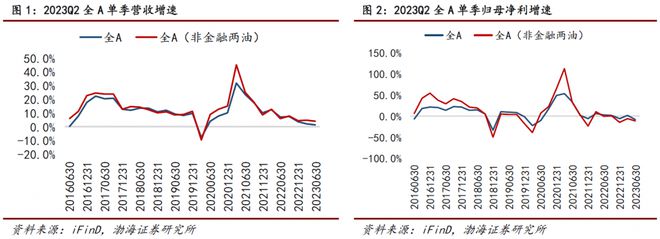

6、二季度业绩改善

二季度宏观层面稳增长压力较大背景下,微观层面的上市公司业绩也呈现回落态势,全A(非金融两油)二季度单季营收和归母净利增速双双回落。

反观科创板,二季度科创板实现营收和利润的双重改善。二季度科创板公司共实现营业收入3454.91亿元,环比增长23%,实现归母净利润237.85亿元,环比增长42%,整体业绩呈现企稳回升态势。

二、科创100指数投资价值分析

“成长中的成长”的科创100指数发布于2023年8月7日。作为继科创50后的科创板第二只宽基指数,科创100不免被拿来与科创50作比较,这两只指数具体有何区别?

1、掘金科创板中小成长企业,与科创50形成互补

虽然两个指数选取样本均来自科创板,但相比科创50,科创100聚焦的更多是科创板里面市值腰部企业。

具体从二者的差异性上而言,科创100在选样过程中剔除了科创50中的样本,避免了与科创50的样本重复。

因此,市值层面看,科创100聚焦的更多是科创板里面市值腰部企业,而科创50指数更多聚焦于科创板里面的大市值企业,二者反映了科创板市场不同市值规模上市公司证券的整体表现。

以最新一期样本为例,市值规模方面(截至9月13日):

国盛证券指出,在科创50的基础上,科创100的推出进一步弥补了科创板里面中等市值股票的覆盖缺口,科创100与科创50形成互补。

财通证券指出,回顾近几年风格变化,从“外部看汇率、内部看利率”出发,当前内部宽松,外部未确定,流动性环境看中小板块相对更加受益。

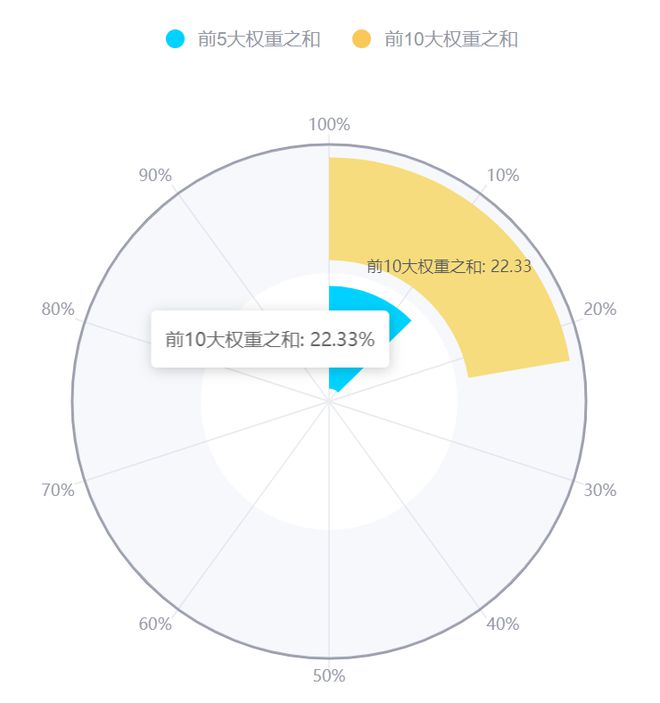

2、指数重仓股集中度较低

从指数前十大成份股来看,截至9月13日,科创100指数前十大权重股合计权重为22.33%,相较于科创50指数前十大权重股合计权重高达50.8%来看,科创100前十大成份股集中度更低,再次凸显了科创100指数对中小市值企业的聚焦。

图片来源:中证指数

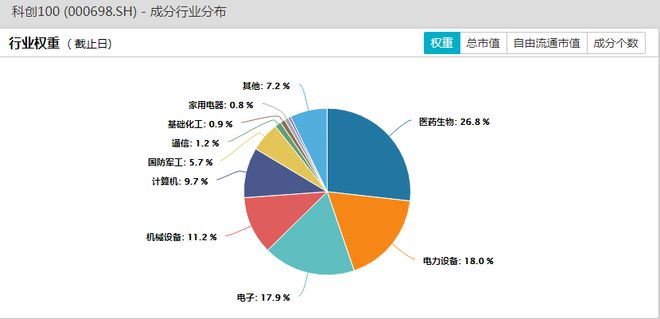

3、行业分布

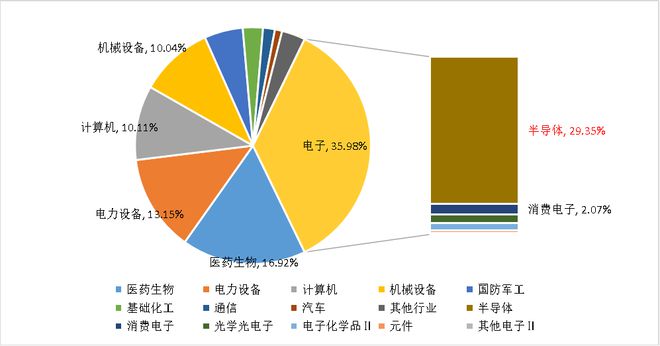

从行业分布来看,截至9月13日,科创100的成份股涉及10个行业(申万一级),前五大行业分别为医药生物、电力设备、电子、机械设备、计算机,除计算机权重接近10%,其余四大行业权重占比均在10%以上。

从更加细分的申万二级行业来看,指数成份股主要聚焦于半导体、医疗器械、电池等细分行业,这3个细分行业累计权重占比达35.78%。

国盛证券表示,从各国经济历史发展情况来看,每当经济情况遭遇到挑战的时候,各国都需要创新出新的产业提供新的经济发展引擎,而从当下来看,我们也需要更多的科创产业来辅助驱动高质量发展的进程,科创100指数布局较多的医药、电子、机械、基础化工、计算机等行业,大都属于科创属性非常高的行业。

4、布局“硬科技”的公司

在科创100指数的成份股中,有55家国家级“专精特新”企业,数量占比55%,权重占比为54.02%,含量大幅高于科创50、沪深300、中证1000等市场主流宽基指数。

5、研发投入水平高、业绩增速预期较高

科创100指数研发投入占比水平高。2022年,科创100指数成份股的研发投入总计288.14亿元,占营业收入的10.62%,高于科创50指数(8.64%)、万得全A指数(2.29%)。

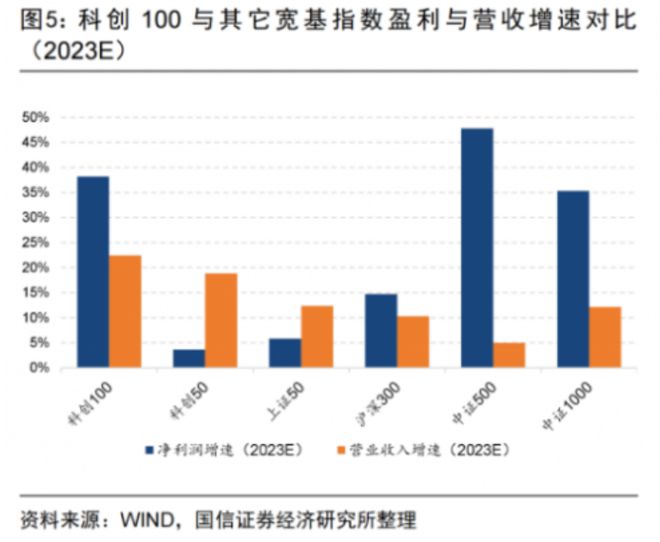

从指数的成长性以及盈利水平的的角度来看,根据Wind的盈利预测,科创100在2023年预测归母净利润增速约为55%,营业收入增速约为24%,均远高于科创50、上证50、沪深300、以及中证500和中证1000指数。

6、高弹性属性显著

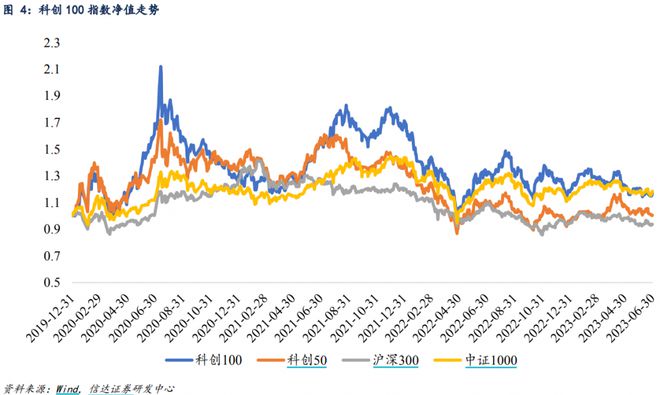

信达证券指出,从历史来看,科创100在多次大盘指数回升时均展现出了明显的业绩弹性,在市场企稳反弹期间的表现明显优于主场主流宽基指数。在基日以来的四段反弹区间中,科创100 均大幅领涨科创50、沪深300以及中证1000,高弹性属性显著。

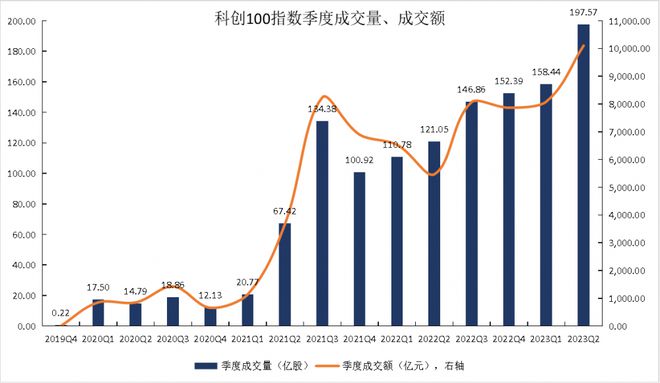

7、今年指数交投活跃度明显提升

2023年以来,指数交投活跃度较2022年有大幅提升。2023年上半年指数成交量、成交额创季度新高。

2023年至今(截至9月13日),科创100年内日均成交量达到2.97亿股,日均成交额为46.11亿元,日均换手率1.09%,换手率稍高于科创50(1.05%)。

8、资金正在加配科创板中小成长优质企业

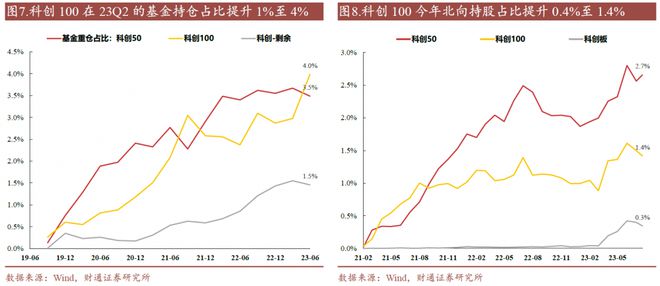

指数在基金重仓、机构调研等概念上暴露度较高。实际上,今年以来特别下半年,基金和北向都在快速增配科创100。

在科创100指数ETF(588030)基金经理唐屹兵看来,目前科创100指数估值水平仍有很大提升空间,配置价值凸显:

三、科创100指数ETF(588030)分析

此前8月21日,博时基金等4家基金公司上报的科创100ETF获得证监会批复,而这距离“上证科创板100ETF申请材料接收”仅不到两周时间。

在为期5天的积极踊跃认购后,科创100指数ETF(588030)于9月1日圆满结募,募集期间净认购金额超26.6亿元,在此次首批4只科创100ETF中募资规模位居第一,吸“金”能力凸显,募集有效认购总户数近3.4万户。

9月15日,这批科创100ETF又将迎来新进展。

科创100指数ETF(588030)将在上交所上市。该ETF基金经理唐屹兵认为,科创100指数ETF(588030)通过完全复制被动跟踪科创100指数,持仓透明、风格明确,不受主观情绪干扰,同时ETF的费率往往也比主动产品更低,能更好的跟踪和把握科创板行情。考虑到当前市场调整较多,后续经济一旦企稳向上、市场反转向上,科创100指数凭借其成长创新以及中小市值特点,有望成为市场反弹时的领涨板块。

四、科创板中长期发展潜力可期

今年来,科创板投资人也更加专业,上市公司也通过各种手段增强投资人信心。

近期科创板累积的积极因素也在持续增加。中信建投表示,看好科创板战略性机会:

一是政策密集落地。证监会政策抓住了当前市场痛点,针对性较强,有利于市场微观流动性改善,尤其利好科创板。

二是科创板的高弹性、强贝塔属性,在市场企稳反弹期间表现最好。A股市场目前已经跌至底部,预期改善市场回升时,弹性较强的科创板有望充分受益。

三是科创板整体估值处于历史低位。在基本面见底的背景下,历史低位的估值水平显示出较好的性价比。

四是全球科技创新浪潮到来,人工智能产业发展、国内数字经济前景有望成为后续科创板投资主线,提振投资者信心并吸引大量资金投资科创板。

对于科创板接下来的走势,多家机构发布研报认为科创板中长期发展潜力可期:

(本文信息不构成任何投资建议,刊载内容来自持牌证券机构,不代表平台观点,请投资人独立判断和决策。)