2023太原站wtt常规挑战赛比赛时间是从11月7日开始吗?

2023-10-30

更新时间:2023-09-12 18:18:39作者:无忧百科

近一周,国内两大电池厂商宣布将在美国投建产能。

在市场看来,随着海外新能源汽车渗透率持续提升,动力电池需求日益增大。在此背景下,国内多家动力电池厂商海外布局今年以来步伐明显加快。

在动力电池需求日益增长的同时,原料价格却在下跌。作为锂电产业核心原材料之一,碳酸锂价格备受市场关注。

多位业内人士表示,碳酸锂价格相较于2022年出现合理回落,有利于产业链中游电池行业和下游的新能源汽车、储能行业的良性发展。

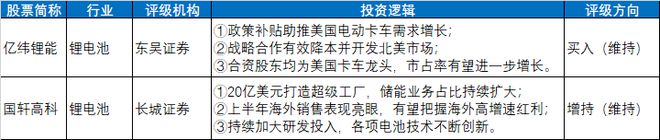

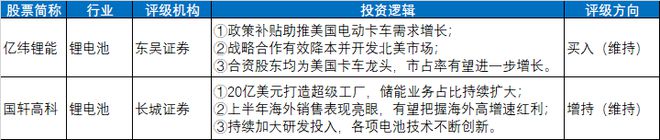

机构最新发布评级研报覆盖锂电池领域,均为锂电行业龙头,投资要点如下:

①9月已获8家机构推荐,上半年净利润同增超58%!近期携手美国商用车巨头,斥资26.4亿美元布局北美市场;

②9月已获4家机构推荐,上半年净利润同增超223%!20亿美元打造超级工厂,上半年海外业务同比增长297%,电池技术不断创新,新增专利技术653项。

东吴证券再次覆盖亿纬锂能,维持公司“买入”评级

据南财研选统计,9月以来,已有8家机构发布研报覆盖亿纬锂能。其中,东吴证券9月7日再次发布研报覆盖公司,维持公司“买入”评级。

公司是高能锂电池龙头,公司主营业务是锂原电池和锂离子电池的研发、生产、销售。8月25日,公司发布半年度报告,2023年上半年公司实现营收229.8亿元,同比增长53.9%;归母净利润21.5亿元,同比增长58.3%,业绩整体处于预告中值偏上。

9月6日晚间,亿纬锂能公告全资孙公司亿纬美国与戴姆勒卡车、PACCAR以及康明斯合资共建电池产能,主要面向美国商用车市场。

①政策补贴助推美国电动卡车需求增长

东吴证券预计本次合资工厂2026年开始出货,若按照中重卡40万辆销量预测,电动化率10%,单车带电量300kwh,对应电池需求约10-15gwh,2030年若按照中重卡45-50万辆销量预测,电动化率30-40%,单车带电量300-400kwh计算,对应电池需求约50-55gwh。

②战略合作有效降本并开发北美市场

合资公司各股东出资上限合计为26.4亿元美元,本次合作亿纬美国出资1.5亿美元以及开发、制造和商业化许可,持股10%,并收取授权许可费;康明斯、戴姆勒卡车、PACCAR各出资8.3亿美元,各持股30%。

战略合作预计降低产品的开发费用和生产费用,同时合作伙伴将成为合资公司的主要客户,并将购买全部或绝大部分产品。

③合资股东均为美国卡车龙头,市占率有望进一步增长

本次合资股东中,戴姆勒卡车与PACCAR均为美国卡车龙头。根据全美汽车经销商协会(NADA)2022年数据:

公司此前已获宝马大圆柱电池定点,并与匈牙利投建工厂,本次合作有望帮助公司打开北美动力电池市场,也体现客户对公司技术与运营能力认可。

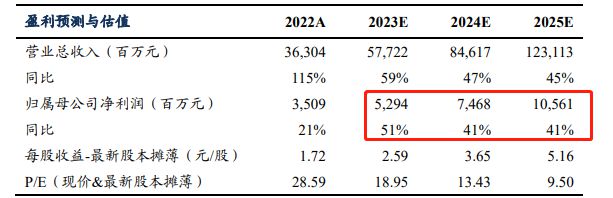

业绩预测:

东吴证券维持对公司2023-2025年归母净利52.9/74.7/105.6亿元的预计,同增51%/41%/41%,对应19/13/10倍,考虑到公司下半年旺季出货高增,美国市场突破,给予2023年30倍,“买入”评级。

(图源:东吴证券)

东吴证券还提示了电动车销量不及预期,原材料价格大幅波动等风险。

长城证券再次覆盖国轩高科,维持公司“增持”评级

据南财研选统计,9月以来,已有4家机构发布研报覆盖国轩高科。其中,长城证券9月7日再次发布研报覆盖公司,维持公司“增持”评级。

公司是锂电池龙头,公司产品包括动力锂离子电池组产品、单体锂离子电池(电芯)、动力锂电池正极材料等。8月29日,公司发布半年度报告,2023年上半年公司实现营收152.39亿元,同比增长76.42%;实现归母净利润2.09亿元,同比增长223.75%。

①20亿美元打造超级工厂

当地时间9月8日,美国伊利诺伊州政府官网发布消息,宣布国轩高科将斥资20亿美元(约147亿元人民币)在该州坎卡基县曼特诺新建电动汽车电池超级工厂。

国轩高科相关负责人表示,该工厂落地将有助于提升公司对北美地区现有和潜在合作伙伴的供应能力,满足电动汽车行业不断增长的电池需求。

②储能业务占比持续扩大

据公司发布的中报显示,2023年上半年公司动力和储能业务收入分别同比增长58.56%和224.33%。2023年一季度公司大力开拓储能市场,储能业务占比提升至27.21%,2022年底公司与苏美达达成2023年至2025年10GWh战略合作,储能业务有望为公司贡献新的增量。

③上半年海外销售表现亮眼,有望把握海外高增速红利

2023年上半年公司海外业务实现收入30.6亿,同比增长297%,海外销售占比大幅增加。

考虑到海外新能源车渗透率仍有较大空间,而公司在海外客户拓展及海外产能布局优势明显,因此未来有望充分受益海外高增速红利。

④持续加大研发投入,各项电池技术不断创新业绩预测:

长城证券预测公司2023~2025年归母净利润分别为9.0/14.8/18.8亿元,同比增长189.8%/63.5%/27.4%,对应PE 分别为54倍、33倍、26倍,维持“增持”评级。

长城证券还提示了新能源汽车需求下降、海外政策风险、电池原材料价格变动、动力电池行业竞争加剧等风险。