中国排球超级联赛保定第一阶段赛程安排一览

2023-10-30

更新时间:2023-10-09 22:08:48作者:无忧百科

欧盟欲迟滞中国车进军欧洲的脚步,争取时间建设充电桩、扩产电池、升级车型,但这些领域很难离开中国企业

文 | 刘丁

编辑 | 尹路

10月4日,欧盟委员会发布公告,宣布正式开启对从中国进口的纯电动车的反补贴调查。

4日的公告中说:“欧委会有足够的证据证明(中方)补贴与损害威胁(欧洲产业),存在因果关系,满足了启动反补贴调查的前提条件”。

中国商务部发言人10月4日回应:“此调查依据的是‘主观臆断’,不符合世贸组织相关规则。”并且,“欧方要求中方在极短时间内进行磋商,且未提供有效的磋商材料”。

从历史案例来看,欧盟反补贴调查,通常结果都是征收反补贴税,而目前需要关注的重点是:

反补贴调查的主要目标是争取时间

根据德勤中国海关及全球贸易服务团队对《财经十一人》的解释:

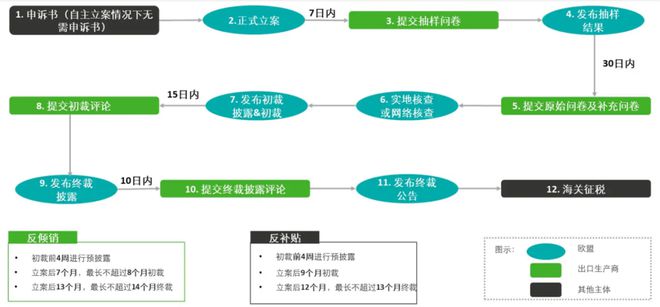

从流程上看,10月4日启动调查后,欧盟将向相关企业发放第一份抽样调查问卷,并要求7天内提交问卷结果。

目前来看,涉及的企业主要包括上汽、比亚迪、长城汽车,在国内生产领克、极氪车型的吉利,以及与雷诺-日产合资生产易捷特车型的东风,也覆盖在上海工厂生产并出口到欧盟的特斯拉,以及在沈阳工厂生产并出口到欧盟的宝马。填报内容为2022年10月1日到2023年9月30日的相关信息。

欧盟要求这些企业上报的信息主要用来甄别相关企业从政府获得了多少补贴,补贴涵盖的范围广泛且细致,包括:直接从政府得到的补贴、税收返还,建厂时通水通电费用的减免,贷款时获得的利息优惠,购买土地时得到的折价,原材料、能源采购时的折价等。

欧盟根据企业上报信息,选出出口量排名靠前的几家公司作为样本详细调查,计算2022年10月1日到2023年9月30日间获得的补贴总额,再计算向欧盟销售电动车辆所获得的收入在总收入中的占比,以此计算出口欧盟的产品所包含的补贴数额,作为加征反补贴税的依据。

每家企业得到的补贴等情况不同,计算出的税率也或有不同,样本企业的加征税率将根据实际调查数据单独计算。对于非样本企业,将按照样本企业加征税率的加权平均值计算。对不配合调查的企业,或上交资料不齐全甚至造假的企业,欧盟会根据样本企业的最高税率计算加征税率。

欧盟在反补贴调查的关键环节是认定补贴与欧盟产业损害之间的因果关系,但欧盟在认定因果关系方面并无客观量化指标,有很高的自由裁量权,因此中国商务部指责其“主观臆断”。

图注:欧盟反补贴调查关键流程。来源:德勤中国海关及全球贸易服务团队所著文章《欧盟对中国新型电池电动汽车开展反补贴调查对分析及应对建议》

根据流程,调查启动9个月内,发布初裁,13个月内发布终裁。调查期间,欧盟可加征临时反补贴税,终裁之后,正式加征反补贴税。

欧盟会开出加征企业清单,由进口相关企业产品的进口商承担税负,所以欧洲的汽车进口商为了规避风险,会从调查启动后就暂缓中国电动车的进口。

中国企业和行业协会也可以向法院起诉欧盟,但诉讼耗时通常都有数年之久。如2017年欧盟对中国卡客车轮胎进行“双反调查”,加征最高61.76%的“双反税”,中国橡胶工业协会及多家企业随后起诉欧盟,2022年欧盟法院裁决撤销双反税,整个调查和诉讼耗时五年。

当然中国企业也可以通过在欧盟本地建厂,本地生产来规避调查,但由于欧盟的法律法规复杂,投资建厂耗时漫长。例如特斯拉德国工厂,在当地政府的全力支持下,耗时3年才得以投产。

2023年7月,《关于外国补贴扭曲欧盟内部市场的条例》在欧盟全境生效,进一步收紧外国企业在欧盟投资、并购的监管力度,中国企业在欧盟投资建厂、收购工厂的尝试也会受到更多限制。

所以不论反补贴调查最终加征税率多少,调查本身已经可以迟滞中国车进军欧洲的脚步,欧洲车企未来至少2-3年不必担忧中国新能源车的高速增长。2022年至今一年多时间,中国汽车品牌在欧洲新能源车市场的份额从不足1%猛涨至8%的情形很难持续。

欧洲人为何要争取时间?

从市场份额来看,2023年1月-8月中国新能源车只占欧盟新能源车市场的8%,2022年中国车在欧盟整体汽车市场的占比只有1.3%,实际影响力并不大。

但在新能源车基础设施建设和相关产业链建设上,欧洲确实已跟不上中国速度。不论是充电桩、电池产能和平价新能源车型,欧盟都需要补课,而补课需要时间。

在ACEA网站8月31日刊登的文章《欧洲能匹敌中国龙吗?》的开头,作者AECA总干事西格丽德·德弗里斯用调侃的语气说,“当欧洲决策者打开行李箱,用桌椅取代日光躺椅时”,中国已经变得更强大。

图注:ACEA网站8月31日刊登的总干事致辞

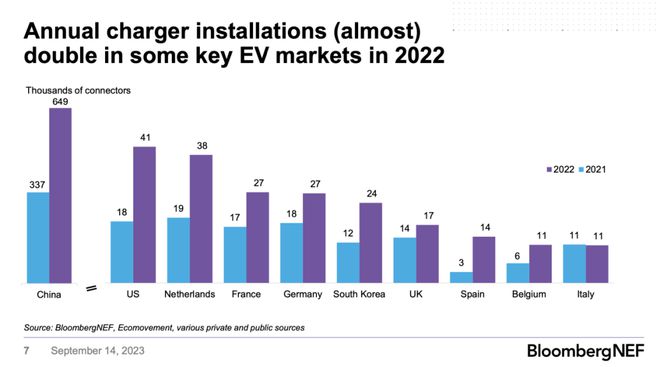

在9月26-27日于荷兰乌特勒支(Utrecht)召开的欧洲电动车大会(AEC 2023)中,彭博新能源财经展示了一组关键数据:2022年全年,中国安装了80万个充电桩,几乎与全球其他地方安装的总数一样多。

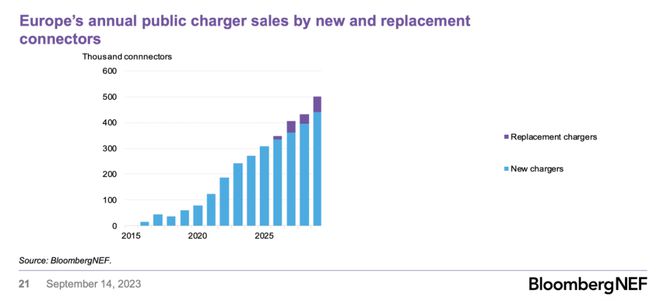

图注:欧洲新增充电桩预测。来源:彭博新能源财经

除了充电桩,动力电池也是欧洲新能源车的重要短板,目前欧洲的电池产能约为100GWh,仅能满足50%的本地电动车生产。

此前,英国曾签署脱欧后贸易合作协议(TCA),该协议要求,2024年1月之后,从英国出口到欧盟的电动车,如果使用地是在欧洲或英国以外制造的电池,其关税税率将从0%提高到10%。

但是,英国近期向欧盟提出,希望推迟3年执行TCA,因为欧洲仍然依赖亚洲的电池,英国还没有准备好,无法达到TCA要求。在德国的支持下,9月25日欧盟委员会首次讨论了英国的推迟动议。

欧盟眼下正急于扩充自己的充电桩,增加电池产能,以补足新能源车产业链短板。

在欧洲电动车大会(AEC 2023)中,欧盟委员会总司负责能源效率政策和战略的官员Lelde Kiela Vilumsone表示,欧盟下一步的重点任务就是:

“推出统一电动交通战略,建设充电网络,并且运用智能电网技术降低充电费用”。

彭博新能源财经据此推测,欧洲的充电桩数量将迎来爆发。

图注:欧洲新增充电桩预测。来源:彭博新能源财经

德国巴登符腾堡州拥有奔驰、保时捷、博世等295家汽车制造业相关企业,23.5万名汽车及零部件工人,当地正在遭遇电动车的巨大挑战,当地媒体不断报道汽车工人的失业风险和德国汽车的生存危机。

在当地政府的推动下,2022年,有1.4万名电池相关专业的大学生毕业;2023年,芬兰公司Valmet的电池工厂在当地投产,由保时捷100%控股的德国电池公司Cellforce的工厂和总部也开始动工建设。

法国在北部的敦刻尔克老工业区兴建“欧洲电池谷”,中国电池公司远景动力以及中国台湾固态电池公司辉能科技,分别于2021年和2023年5月宣布在当地投资建厂。而当地媒体的报道中,远景动力被归为“本地企业”,完全没有提及中国元素。

欧洲能在反补贴调查争取的时间窗口内补足充电桩、电池、平价电动车型等短板吗?答案并不确定,但可以确定的是想要达到目标,很难离开中国企业。

欧洲新能源车很难“去中国化”

欧洲汽车产业并不是第一次遭遇挑战。

在20世纪80、90年代,欧洲汽车产业也曾分别遭遇到日韩车企的大举进攻。

80年代日本车崛起,欧洲各国对日本车采取了远比今天针对中国车更严厉的措施。例如,法国限定日本车在进口车中的份额不得超过3%,意大利规定每年进口日本车数量不能超过3000辆,英国将丰田、日产的总市场份额限定在11%以下。

但日本车企通过合资、合作,本地化生产,逐步打开欧洲市场大门。例如,日产与大众合作,本田与奥斯汀-罗孚合作在英国建厂,本田在德国建设欧洲研发中心,为欧洲专门开发车型。根据日本汽车工业协会数据,目前日本车企在欧洲共有16座整车厂及零部件基地。

2023年1月-8月,日本品牌在欧洲的市占率约为13%;2022年,欧盟27国总共进口了281万辆汽车,其中日本车占比14%。

不过,眼下欧洲汽车遭遇的挑战,与之前的日本有所不同。

首先,来自中国车企的挑战更大:欧洲车企对汽车市场的定义权,第一次遭遇全面挑战。

长期以来,欧洲车企拥有对全球汽车市场最强的定义能力,虽然此前曾经被日本车企挑战,例如丰田的VVT,本田的i-vtec,是对内燃机技术的重大突破,也是日本车企站上全球高峰的重要依仗,但此后,欧洲人用小排量涡轮增压抢回了部分定义权。

目前,欧洲与日本企业在燃油车动力领域平分秋色。但在底盘、驱动、操控等技术领域,欧洲车企依然掌握最强的定义权。

而在新能源车时代,欧洲车企的定义权受到了全面挑战。

四电机、驱动力分配、低成本四驱系统,虽然中国车企在电动车领域的很多创新依然需要欧洲供应商的支持,但这些创新都是在中国车企的推动下诞生的,欧洲车企最为自信的驱动、底盘技术正在遭遇挑战。

第二,欧洲补足短板很难离开中国企业。

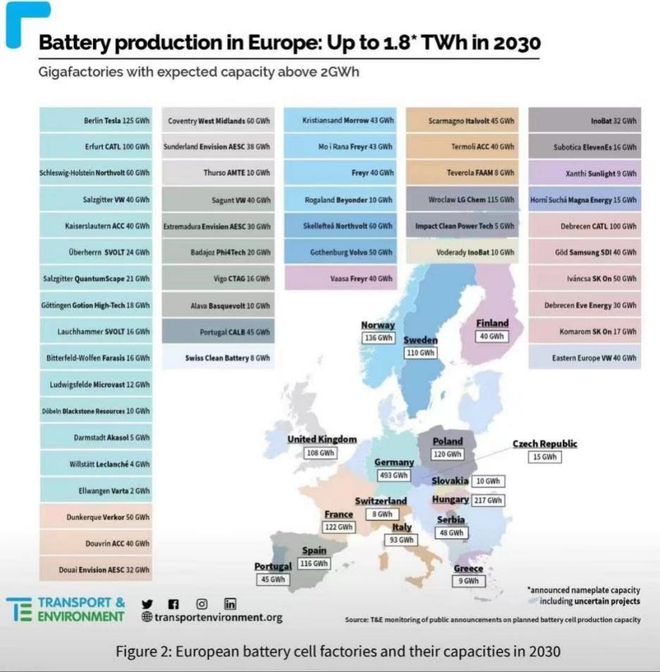

实际上,在欧盟雄心勃勃的电池生产规划中,中国企业是绝对主力。

根据欧洲非政府组织“欧洲交通与环境联合会(Transport&Environment)”的统计,2030年欧洲的电池产能将达到1.8TWh,是目前产能的18倍。而新建产能主要来自中、韩和欧洲企业,其中中国企业的规划最大、进展最快。

图注:欧洲2030年电池产能布局。来源:欧洲交通与环境联合会(Transport&Environment)

在欧洲电动车大会(AEC 2023)上,与会者最关心的是欧洲充电桩建设,充电成本下降以及智能电网,而大会的主赞助商,是来自中国的充电设备制造商阳光电源。

第三,成本和效率。

不论是充电设施还是电池工厂,在欧洲进行如此庞大的建设,成本和效率是躲不开的难题。蔚来汽车总裁秦力洪就表示在德国建设一个换电站,需要16个月,而在中国,从选址到完工只需要6个月。

至于能源成本、研发成本、人员成本,更是欧洲难以绕开的难题。

对欧盟来说,想在有限的时间窗口内补足充电桩和电池产能的短板,很难离开中国企业的力量。对欧洲车企来说,想降低新能源车的研发成本,加快开发进度,与中国车企合作也是最好的选项。

所以反补贴调查短期内虽然会拖慢中国车在欧洲市场的步伐,但欧洲与中国在新能源车产业链的合作不会停止,甚至因为充电桩和电池产能建设的提速而进一步加深,反补贴调查表现出了欧洲人的急切,而急切之下蕴藏着更多的机会。

作者为《财经》产业研究员