2023太原站wtt常规挑战赛比赛时间是从11月7日开始吗?

2023-10-30

更新时间:2023-09-12 17:45:38作者:无忧百科

21世纪经济报道记者王雪 实习生崔源 武汉报道

日前,新强联(300850.SZ)发布公告称,子公司圣久锻件剩余51.1450%股权的过户事宜已办理完毕,圣久锻件成为公司的全资子公司。本次标的资产最终交易价格约为9.72亿元,其中发行股份支付对价约为7.29亿元,现金支付对价约2.43亿元。

为了将圣久锻件全部资产纳入麾下,新强联向不超过35名特定投资者发行股票,拟募集约3.5亿元。“新强联此次并购是较为有代表性的曲线融资案例,先由具备一定盈利能力的子公司作为融资主体,以一定估值引入外部投资者。然后经过几年发展,估值提高,上市公司通过发行股份购买资产等方式再让投资机构退出。”一位投行工作人员接受21世纪经济报道记者采访时指出。

新强联工作人员则在接受21世纪经济报道记者以投资人身份采访时表示,收购圣久锻件打算已久,这是公司整合产业链上下游的关键一环,公司目前是横竖两条线布局,既打通上下游产业链,又丰富轴承产品。

分析发现,新强联在业绩承压、行业“过冬”之时完成此次交易或欲加速提升主营业务竞争力的措施之一。

风电行业“遇冷”

“抢装潮”退却,国家补贴退出,风电行业进入寒冬,至今“余寒未消”。

当前招标提速,但装机量并未在短时间内完全释放。2022 年,全年国内风电主机公开招标市场新增招标量(不含框架招标)98.53GW,同比增长82%,招标量创历史新高。但同时期全国累计发电装机容量约25.6亿千瓦,同比增长7.8%。

与此同时,随着新进玩家的涌入,风电行业竞争加剧,主机厂为抢占市场份额又采取低价竞标策略,价格战一触即发。

例如,7月28日,中广核州贵定昌明20MW风电场风力发电机组设备采购项目中,第一中标候选人远景能源报价4158万元,较第三中标候选人电气风电报价4800万元低了13.5%左右。根据浙商银行研究院统计,2022年,全市场整机投标均价跌破2000元/KW,相较2021年抢装潮时期跌幅超三成。

下游整机厂的“寒气”迅速传导至上游风电零部件厂商。截至8月31日,申万风电零部件指数较去年高点已跌去近40%。其中,锻件厂商海锅股份、塔筒厂商天能重工等股价较2022年高点接近“腰斩”。

新强联主营产品包括风电主轴轴承、偏航轴承、变桨轴承,盾构机轴承及关键零部件等,其在2022年同样交出一份不如意的业绩,归母净利润约3.16亿元,同比下降38.54%,其中第四季度归母净利润更是亏损约1761万元,还计提减值约1.1亿元。

今年上半年,新强联业绩依旧承压,实现营收约12.14亿元,同比减少3.79%;归属净利润约1.00亿元,同比减少58.47%;扣非净利润约1.24亿元,同比减少49.32%;也面临着经营性现金流为负、应收账款增长等难题。

根据新强联公开资料梳理发现,该公司业绩不如人意主要有以下几方面原因,一是因为新冠疫情影响风电场开工;二是2022年是风电装机小年,而且上游原材料处于高位;三是为了抢占市场,产品进行了一定程度的降价,毛利率较高的主轴轴承发货量降低等。

但新强联对行业发展持乐观态度,其在今年半年报中指出,在风电零部件中,轴承为国产化最后环节,目前风电主轴轴承国产化率仍然处于较低水平。但国内经过“抢装潮”的退却,国家补贴退出,平价上网、整机厂商降本增效、终端收益率回落等因素倒逼风电产业链加速降本,国产轴承产品凭借价格和服务优势后续有望加快国产化,市场空间巨大。

并购以求破局

公开资料显示,锻件是生产回转支承产品的主要原材料,此次新强联并购圣久锻件或是该公司实现降本增效的破局之举。该公司在年报里指出,“本次交易有利于提升上市公司主营业务的竞争力。可减少上市公司金融负债的金额,降低财务费用,增强上市公司的盈利能力。”

交易完成后,根据2023年第一季度业绩数据推算,新强联的总负债将由约55.60亿元降至47.71亿元,净资产将由约40.02亿元增至47.75亿元,归属于母公司所有者权益将由约39.13亿元增至46.86亿元。

新强联表示,2020年以来,圣久锻件营业收入、净利润和净资产持续增长,净利润从 5809.27 万元增长至1.38亿元,增长幅度为136.77%;净资产规模从8.37亿元增长至11.38万元,增长幅度为35.97%。

具体来看,圣久锻件的营业收入主要来自于新强联,2020 至 2022 年,圣久锻件向新强联的销售金额占其当期主营业务收入的比例分别为 80.63%、84.35%和 86.09%;2020 年至 2022 年前三季度,新强联向圣久锻件采购锻件金额占比分别为66.07%、73.79%和 89.51%。

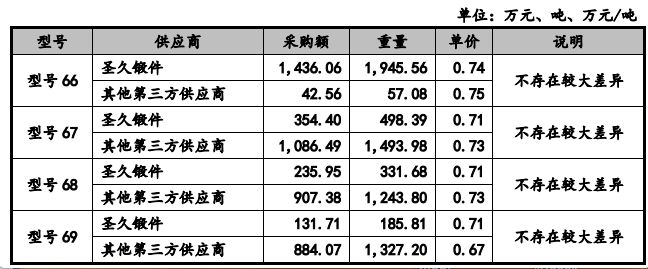

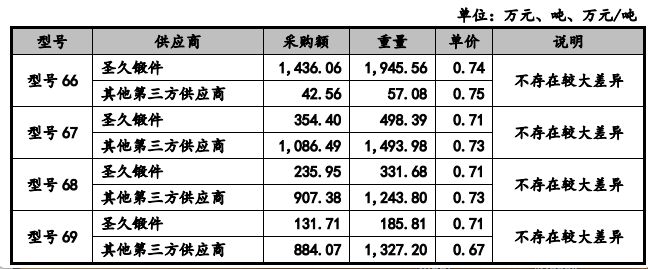

但值得注意的是,圣久锻件采购锻件均价高于其他第三方供应商。2021至2023年第一季度,新强联向圣久锻件采购锻件均价分别为0.76 万元/吨、0.82万元/吨、0.75万元/吨,向其他第三方供应商采购均价分别为 0.72 万元/吨、0.76万元/吨、0.71万元/吨。

新强联则回应,公司向圣久锻件采购的是价格较高的海工装备锻件和盾构装备锻件,因尺寸规格较大,生产难度较大,生产所需原材料主要为已开坯的钢锭,该原材料采购价格较高,因此导致海工装备锻件和盾构装备锻件的销售价格较高。同时,公司部分风电客户产品需要定制化连铸圆坯等原材料制造的锻件均由圣久锻件供应,由于定制化的原材料价格较高,因此利用该类原材料生产的锻件销售价格较高。

“但同一型号产品,圣久锻件与其他第三方供应商采购价格不存在较大差异。”新强联进一步指出。

(2023年1至3月采购价格)

新强联还披露,截至2022年底,公司在手订单合计约24.93亿元,根据公司不同品类产品采购锻件成本占收入比重等推算预计需要锻件需求约15.16亿元。而圣久锻件预计今年销售量定为204850吨,单价确定为0.81万元/吨,约能满足25.29亿元的需求,将覆盖新强联对锻件的产能需求。

不得不提的是,新强联也在产品研发端发力。今年上半年,该公司研发费用为6300万元,同比增长17.79%。2022年该公司曾以发行可转债的方式募资13.55亿元,用于齿轮箱轴承及精密零部件项目和补充流动资金。目前,齿轮箱轴承研发设计已经完成,正在进行设备安装调试;在国产化率较低的主轴轴承,其3.0MW及以上大功率风力发电主机配套轴承建设项目预计于2023年8月达到预定可使用状态。

“我们期望在纵向端整合产业上下游,提高生产效率从而降低成本;也在横向端拓展产品,增强竞争力。”该公司工作人员指出。

风电行业此番下行局面何时结束?高禾投研某研究员在接受21世纪经济报道记者采访时指出,今年风电行业主要受到装机不及预期的影响,上半年行业整体增速在放缓,有一定的探底迹象。目前来看,多个地方风电招标逐步推进,开工恢复的预期较为明确,下半年存在边际改善预期。

在此预期下,已完成上游锻件子公司收购的新强联能否扭转业绩颓势,仍需要市场的检验。