中国排球超级联赛保定第一阶段赛程安排一览

2023-10-30

更新时间:2023-10-06 11:42:08作者:无忧百科

本周五将公布美国9月非农就业数据,市场普遍预期是新增就业17万人,弱于前值的18.7万。

由于美联储一直希望看到1980年代以来最激进的加息周期令劳动力市场降温,法国兴业银行的策略师Kenneth Broux直言,非农就业和下周通胀数据将决定美联储11月货币政策,以及10年期美债收益率是上升至5%大关还是下降至4.5%,新增就业若高于预期将引发另一波债市抛售。

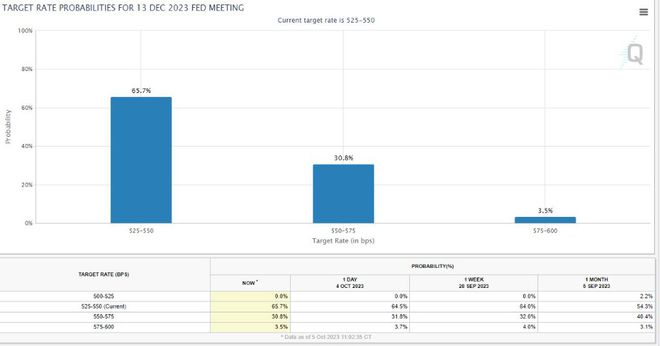

截至10月5日周四美股午盘,期货交易员押注美联储在11月加息的概率不足22%,显著低于一个月前预期的42%,推迟到12月加息的概率徘徊31%,即年内不再加息为预期主流。

然而,伴随着本周前期10年和30年期长端美国国债收益率屡次刷新2007年以来的十六年最高,华尔街主流策略师的研报正在凸显出,人们对更长时间内维持高利率带来的经济损失深感担忧。

“新美联储通讯社”和安联保险知名顾问都认为,债市收益率飙升令软着陆几乎不可能发生

被视为“美联储喉舌”、有“新美联储通讯社”之称的财经记者Nick Timiraos撰文指出,美国长债突遭大幅抛售,由此带来的债券收益率飙升正在摧毁经济软着陆的希望,借贷成本猛增可能大幅放缓经济增长,并增加金融市场崩溃的风险,进而可能削弱美联储今年再度加息的理由。

文章称,近期美国长债收益率大涨缺乏明显的“罪魁祸首”,最可能的原因是对美国经济增长的预期改善,以及对联邦政府巨额赤字的担忧相结合。这与去年长债收益率上涨的逻辑不同,当时市场预期美联储收紧政策而推涨短债收益率,投资者又担心通胀因而要求持有长债的更高补偿。

文章警告,借贷成本上升已经波及到美股市场、房贷利率、美元走势等方方面面,“可能会给股票和其他资产价格带来压力,导致投资、招聘和经济活动疲软”,高盛经济学家预估,如果7月底开启的金融状况收紧持续下去,未来一年美国的GDP增速可能会减少1个百分点:

“如果最近的借贷成本上升,以及随之而来的股价暴跌和美元走强持续下去,那么明年美国和全球经济可能会大幅放缓。近期美债收益率迅速上涨也增加了金融市场崩溃的风险。

这可能会削弱美联储今年晚些时候加息的理由。(明年票委)克利夫兰联储主席梅斯特周二表示,美联储不得不关注这一情况,较高的国债收益率将对经济产生影响,我们在制定货币政策时必须考虑到这一点。

投资者感到困惑的是,尽管美联储大幅加息,但消费依然强劲。如果是因为中性利率更高了,美联储将在更长时间内维持较高利率,从而证明近期长端美债收益率上涨是合理的。如果是因为货币政策的传统滞后性尚未来得及发挥作用,那么经济放缓可能只是时间问题。

本周五强劲的9月非农就业可能会凸显经济的韧性,从而加剧债券市场的溃败,继续推高收益率。 另一方面,经济的疲软迹象可能也会阻止国债收益率进一步大涨。”

安联保险集团顾问、剑桥大学皇后学院院长埃尔安(Mohamed El-Erian)也在专栏文章中称,美国在2024年可能无法再像今年一样避免经济衰退,因为市场正在内化“利率更长时间保持较高水平”,同时美联储尚未意识到经济范式发生了根本变化,都令经济软着陆变得遥不可期:

“快速加息、油价高企、美元走强、美债收益率无序上涨的紧张时期,令软着陆渐行渐远,这是过去15个月内人们对美国看法的第六次转变,不幸的是,这种看法转变可能持续更久,威胁到美国经济、破坏金融稳定,并向世界其他地区输出波动性。债市抛售将不仅令年内加息无望,还可能迫使美联储重新考虑缩表政策

我对美国经济软着陆的信心,也因美联储尚未意识到其前瞻指引、货币政策框架和官员们向市场传达适当通胀目标的方式,需要迅速适应经济范式变化的现实而动摇。

经济基本特征已从需求不足的世界,根本性地转变为了供应端多年来灵活性大大降低的世界。美联储调整的时间越长,经济福祉面临的风险就越大。”

巴克莱银行分析师本周称,除非未来几周股市持续暴跌重振了固定收益资产的吸引力,否则全球债市注定会继续跌价。摩根大通首席经济学家Bruce Kasman也认为:“短期内这可能会引发破坏性的影响,值得担心。”

另有分析指出,衡量实际利率的美国10年期通胀保值债券(TIPS)的收益率“在美联储的默认态度下”达到二十年新高,从长远来看会显著提高消费者和企业的借贷成本而削弱经济,在恢复学生贷款偿付和汽车工人罢工等众多不利因素面前,都令“软着陆”变为奢望。

“新美联储通讯社”的同事们指出,美联储阻止长期利率急剧走高的最可靠方法,首先是应明确排除今年再次加息的可能性。如果这都不起作用,则可能不仅需要提高降息的可能性,还需要发出信号,表明它对削弱量化紧缩持开放态度,即“债市抛售可能迫使美联储重新考虑缩表政策”。

前美联储职员,现任摩根士丹利首席全球经济学家的Seth Carpenter预计,美联储将于明年3月起从当前水平降息,但要到明年下半年的某个时候才会开始减少被动缩表规模。

而不乏有观点认为,美联储量化紧缩也是推高长债收益率的因素之一,因为这等于实际上增加了其他买家必须吸收的债券供应,在海外买家、美国银行业和美国投资组合经理们需求退场之际,给债市收益率带来了持续上行的压力:

“许多投资者此前预计,随着美联储加息接近尾声,股票和债券之间传统的负相关性将会回归。过去两个月最大的意外是这种情况没有发生,部分原因是美联储可能不会像预期的那样迅速降息。

纽约联储前高管、现任PGIM固定收益公司首席全球经济学家Daleep Singh表示,(债市收益率飙升)往往会自行发展,直到通过疲软的经济数据或金融稳定恐慌等更险恶的机制进行自我纠正。上述两项进展都将标志着重回收益率下降趋势的拐点,但我们还没有到那一步。”