2023太原站wtt常规挑战赛比赛时间是从11月7日开始吗?

2023-10-30

更新时间:2023-09-04 00:41:13作者:无忧百科

· 这是第5375篇原创首发文章 字数 4k+ ·

过去一个月,市场在抱怨声中度过,原因在于政治局会议后的地产政策落地不及预期。不过,过去一周里,央行大招频出,一次性填补了预期缺口。

8月31日宣布的政策包括:

一是不再区分实施“限购”城市和不实施“限购”城市,首套和二套住房商业性个人住房贷款最低首付款比例政策下限统一为不低于20%和30%;

二是将二套住房利率政策下限调整为不低于相应期限贷款市场报价利率(LPR)加20个基点(BP)。首套住房利率政策下限仍为不低于相应期限LPR减20BP;首套房的存量房贷利率也有所调整,即“调整后的利率,不能低于原贷款发放时所在城市的首套住房贷款利率政策下限”。

9月1日傍晚,上海、北京亦终于公布了“认房不认贷”政策。

不过,为了稳定银行息差,9月1日,多数银行下调了存款利率。以中国六家国有大行为例,1年、2年、3年和5年定期存款的利率分别降低了10BP、20BP、25BP和25BP,降至1.55%、1.85%、2.20%和2.25%。

究竟这一系列措施有何实际效果?楼市、经济能否企稳?

如何理解楼市大招

就首付比例政策而言,此次政策比较清晰地明确了首套房和二套房的首付比例,即两成和三成。这也就为后续各地降低首付比例确定了方向。其中首付比例为 20%的规定,在很多地方已经执行。但是确实有很多城市由于限购的因素,直接规定二套房的首付最低比例为40%。所以,此次最低首付的政策,其实就是督导各地积极作为,主动降低各种首付比例。

此次政策对于刚需和改善型购房需求都有带动的作用。在过去,降低首付的政策比较强调首套房或刚需。而从此次政策看,二套房也有降低首付的空间,说明对于各类合理住房消费需求有提振的导向。

就房贷利率政策而言,该政策的最大变化在于,二套房的利率下限从过去“加60BP”变为“加20BP”,相当于一次性降低了40BP。首套利率仍为不低于相应期限LPR减20BP。

从这个角度看,对于二套房方面的政策确实颇为给力。此外,政策体现了“一碗水端平”。过去比较侧重首套房,而现在对于二套房也给予了非常明确的降息。

首付和房贷利率的政策变化不难理解,但存量房贷的调整引发了一些讨论。央行政策中的一句话引发歧义——“调整后的利率,不能低于原贷款发放时所在城市的首套住房贷款利率政策下限”。这究竟指什么?

通俗举例来说,上海首套房贷利率下限LPR+35BP,按照最新的5年期LPR算,就是首套房4.20%加35BP是4.55%。如果目前你的房贷利率是4.8%,是LPR 4.20%加60BP,那么调整后你的房贷利率应该能降到4.55%,可以少25BP。

换言之,这个基准是以你当年签订房贷合同的利率为主,而且期间因为央行降息带动的LPR下行幅度需要扣除。

因此,存量贷款调降的关键在于,调整后的利率不能低于“原贷款发放时所在城市的首套住房贷款利率政策下限”。比如,如果贷款发放时当地下限利率LPR+40BP,X客户LPR+90BP,Y客户LPR+40BP。现在该地下限LPR-20BP。那么X客户最多调到LPR+40BP,Y客户不能调。

也就是说,当年因为按揭额度供不应求,导致一小部分业务提价的,可以把这个提价部分让回去。当然,二套房的存量房贷并不在讨论范围内。

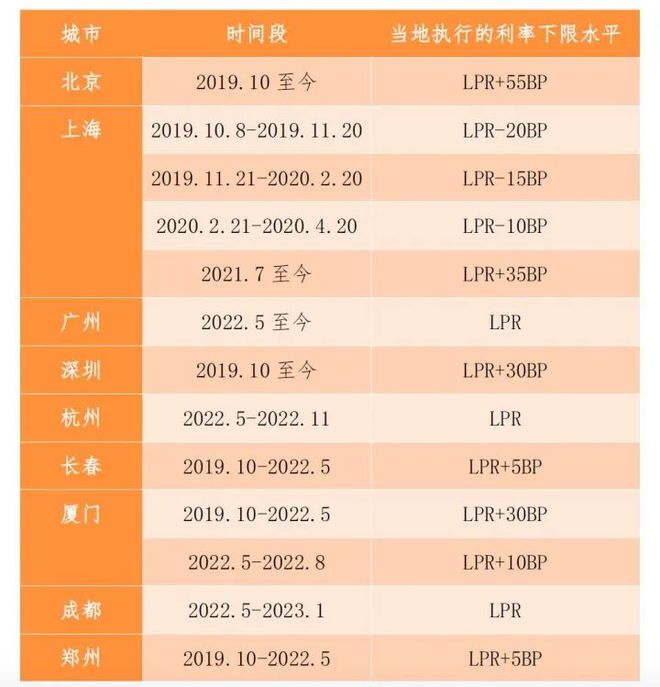

|各时期各城市的最低房贷下限可以参考上图

根据官方数据,80%~90%的现有按揭贷款是面向首次购房者的,因此大多数现有按揭借款人将从即将到来的调整中受益。华泰宏观的粗略估算显示,目前存量与新增房贷之间的利差约为35~85BP。若以新增房贷为标准对存量房贷利率进行调整,或进行实质意义上的“转贷款”操作,则每年可降低居民还贷现金支出800亿~2000亿元,约占居民房贷支出的3%~6%,等量于年度社零总额的0.2%~0.5%。

另外,各地期盼已久的便是“认房不认贷”政策。早在8月30日,广州、深圳相继发布了该政策。北京、上海也终于在9月1日宣布落地,有观点认为这标志着新一轮加杠杆政策周期开启,不排除后续还会有进一步的措施。

后续界定首套和二套房的标准就看你所在城市是否有房子。纳入到首套房标准,则可切实降低首付比例和房贷利率。易居研究院研究总监严跃进表示,当前上海一套新房平均总价大概为500万元。政策前,二套房最高比例(认购非普通住宅)为70%,即首付款需要350万元。而按照现在新政策,若纳入到首套房的认定范畴,首付款大约需要175万。据此对比,首付款直接减少了175万,相当于房价款的35%。

同样,纳入到首套房标准,其房贷利率也会跟着下调。当前上海二套房利率为 5.25%,按照贷款本金200万、30年期等额本息计算,其利息总支出约为198万,月供约为11044元/月。若按新的政策,其利率为4.55%,其利息总支出约为167万,月供约为10193 元/月。对比来看,利息总支出减少近31万元,月供减少约851元/月。

当然,也有网友表示,即便利率下降、首付少了,但这意味着利息多了,之后月供(对收入和现金流的考验)相反还是要多还(贷款期限更长),即便是刚需者,也要先评估和考虑一下自己未来收入和现金流的稳定性。

一系列政策旨在稳住市场

事实上,房地产市场政策边际宽松至今已持续接近两年,但是市场仍在底部区间。今年7月24日的政治局会议指出,“我国房地产市场供求关系发生重大变化”,这意味着,目前房地产政策的“松绑”主要是为了稳定市场,而不是再通过房地产大幅拉动经济。

“这是合理评估政策效果的一个前提,能稳住市场就是有效。”中欧国际工商学院教授、中国人民银行调查统计司原司长盛松成表示,我国房地产市场整体下行的趋势已形成,这一趋势在相当长的一段时间里难以扭转,但是这并不代表市场不存在结构性机会。同样是销售额下行,越发达的区域降幅越小。发达区域本身就存在较为强劲的住房需求,政策最后才在这些地区放松,本身也是担心调控放松导致房价猛涨,避免重蹈覆辙。

之所以存量贷款利率下调的必要性提升,盛松成认为,这是因为提前还贷是2022年底以来出现的一个新情况。根据他监测的房贷ABS底层资产情况,今年4月我国的提前还贷情况最为严重——当时存量房贷年化提前还款率达到21.57%,部分银行超过30%,如果按照这一速度,当年就有超过五分之一的房贷被提前偿还。

“对于银行来说这并非什么好事,因为有生息资产,才能创造利润。而且我国存量房贷高达38.6万亿,占银行业总贷款的比重16.74%。到7月,提前还款率已经从4月的峰值下降到14.49%,但仍然远高于2022年的水平,且较今年6月又有所上升。此外,从9月1日开始,各大银行将陆续调低存款利率,存量房贷又将面临较大提前偿还压力,降低存量房贷利率仍有必要。”

目前,房地产市场情况严峻。研究显示,2020年,房地产行业为地方政府贡献了38.0%的收入,其中7.2%来自与房地产相关的税收,30.8%来自土地销售收入。由于2022年房地产市场的低迷,这一比例降至30.8%,主要是因为土地销售收入萎缩,占比降至23.9%。

严峻程度从万科董事会主席郁亮的一番话中也不难体会。郁亮以全国商品住宅新开工数据为例,在2021、2022年分别同比下降11%和40%,今年1~7月继续下降25%。按照这个下滑程度,预计今年新开工面积仅为6.6亿平方米,将回到2006年的规模。当前国内城镇人口9.2亿人,今年预计新开工水平折算成人均面积只有0.7平方米。

万科指出,当下地产整体市场显然是超跌了,希望已经出台的政策能尽快落实到位,公司短期利润有压力,经营安全完全没有问题。上周三(8月30日)晚,万科发布2023年半年报,实现营业收入2008.9亿元,归属于上市公司股东的净利润98.7亿元,同比下降19.4%,净负债率为49.5%。

可见,这次的刺激政策希望通过带动房屋购买需求,来帮助房地产商去库存、增加现金流。毕竟,万科已经是为数不多的“优等生”,此前无法偿还美元债利息的碧桂园的情况则更为危急,当然碧桂园早前也是大家眼中那个绝对不会出事的民企模范。

碧桂园拿地集中在中国的三四线城市(近7成),较少涉及一二线城市。数据显示,低线城市的新房销售出现了最大幅度的下滑。由于2015~2018年的棚户区改造耗尽了未来住房需求的大部分,已售未完成的项目积压较多,而年轻人口继续涌入大城市。根据Wind数据,低线城市1月至7月的新房销售量同比增长率与2019年相比下降了-45.3%,远远低于一线和二线城市分别为4.3%和-21.8%。

野村表示,大城市的房屋销售改善可能会消耗低线城市的需求,并几乎无助于减少主要私营开发商的违约风险,这些开发商往往在低线城市有大规模的风险敞口。该机构估计,降低现有贷款利率每年可以为借款人节省大约2000~3000亿元,但以总计131.4万亿元的家庭存款计算,存款利率每降低15BP,将会减少存款人的利息收入约1970亿元。家庭可以通过将更多的资金存入较长期限的定期存款来避免损失,因此对消费的提振作用有待观察。

银行净息差亦不容忽视

有观点认为,一边是在下降贷款利率、首付比例,一边又下调存款利率,这是否在做“无用功”?

事实上,适度下降存款利率是为贷款端的放松铺路,也旨在维护银行的净息差,而这对金融系统稳定也至关重要。不乏观点预计,未来可能仍会有更多房地产刺激政策落地。

目前中国商业银行的净息差无论从历史区间还是从国际比较看,都已处于较低位置。截至6月末,我国商业银行净息差为1.74%,为2010年有统计数据以来最低值。

同时,商业银行净利润也有所下降。今年上半年,商业银行累计实现净利润1.3万亿元,同比增长2.6%,增速较去年同期下降4.5个百分点。今年二季度我国商业银行不良贷款率为1.62%,与一季度持平,总体呈下降态势。

此外,中国仍是一个以间接融资为主的金融市场,商业银行在货币政策实施中发挥着重要作用。盛松成表示,与财政政策可以直接介入经济活动不同,货币政策一般是间接发挥作用的,需要商业银行,甚至整个金融体系的配合,其实施效果在相当程度上受市场反馈的影响。

按照央行二季度货币政策执行报告专栏所述,“我国商业银行净利润主要用于补充核心一级资本以及向股东分红,并通过资本的杠杆作用再次作用于实体经济”。目前中国商业银行的资本补充途径少、资本压力较高。在此背景下,提高商业银行的净息差与利润水平,能够有效帮助银行补充核心资本,增强其服务实体经济的能力。

因此,盛松成也认为,未来政策是否继续发力应当在当前政策实施之后再进一步评估。房地产天然具有较强的金融属性,这决定了房价容易“超调”,恢复常态需要一定的时间。“目前我国的房地产市场供需关系虽然发生了重大变化,但是经济增长、城镇化和人口存量等长期因素决定了我国房地产市场是有底可依的。平稳市场、消除市场超跌带来的恐慌性因素应当是房地产政策发力的重点。”

「 图片 | 视觉中国 」

内容合作、投稿交流:tougao99999

开白名单:duanyu_H 商务合作:qspyq_biz@163.com