美股三大指数高开,10月CPI低于预期

2023-11-15

更新时间:2023-11-15 00:08:22作者:无忧百科

当地时间11月14日,美国劳工部公布的数据显示,10月美国消费者价格指数(CPI)同比由上月的3.7%降至3.2%,低于市场预期的3.3%;环比持平,为2022年7月以来最小涨幅。同时,扣除食品与能源类的核心CPI同比由上月的4.1%降至4.0%,低于市场此前预计的4.1%;环比上涨0.2%,亦为今年7月来最小涨幅。

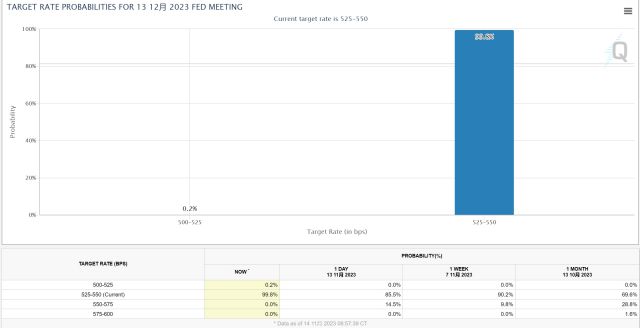

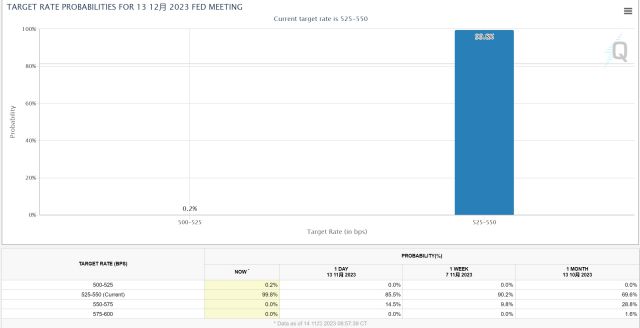

加拿大蒙特利尔银行分析师林根(Ian Lyngen)对第一财经记者表示,这次的CPI报告对美联储来说是个好消息,它证明货币政策仍然有效,对实体经济的影响是滞后的。“这就排除了12月加息的可能性,并强化了我们的观点,即7月加息是本轮周期的最后一次加息,周期焦点将转向美联储会试图将降息推迟至多久以后。”

整体CPI与核心CPI均低于预期

具体来看,住房通胀指数是除食品和能源外所有项目通胀指数中月度增长的最大因素。10月上升的其他通胀指数包括汽车保险指数,该指数上升1.9%,前一个月为上升1.3%。娱乐、个人护理和服装的通胀指数在10月份也有所上升。

医疗保健指数继9月份上升0.2%之后,10月份上升0.3%。医院服务指数环比上升1.1%,处方药指数环比上升0.8%。相比之下,医生服务指数在10月份下降了1.0%。

道明证券首席美国宏观策略师穆诺兹(Oscar Munoz)表示:“核心商品仍处于通胀放缓之中,这让我们感到意外,我们原本期待该领域会走强。新车价格和服装价格的下行出乎我们的意料。尽管房租继续横向波动,有些令人担忧,但业主等价租金下降在意料之中。外出住宿是9月通胀的一个驱动因素,但今天出现了回归了正常水平。”

数据公布后,美元指数短线下挫40点,现报105.12。美国十年期国债收益率下挫,现报4.556%。美股三大股指全线高开,道指开涨约354点,标普500指数开涨1.3%,纳指开涨1.8%。

互换市场现预计,美联储明年6月份首次降息25个基点,7月会议上将累计降息50个基点。

经济降温迹象显现

分析人士表示,当前美国经济增长韧性较足,暂无“近忧”,但支撑美国经济短期保持较高韧性的劳动力市场、财政扩张以及居民获得的信贷支撑,目前均出现边际降温的趋势,美国经济有较大概率实现“软着陆”。美联储或已结束加息,但降息时点还存在不确定性。最快或在2024年中开启降息,幅度和节奏或许是“降降停停”,整体降幅有限。

就业韧性是美国居民能够保持消费能力的基础,亦是通胀韧性的关键,10月多项数据显示美国就业市场出现较为明显的降温,并且可能处于进一步降温的拐点。比如,制造业PMI超市场预期降至46.7,其中就业分项拖累明显。

10月新增非农就业15万人,低于市场预期,且9月非农数据被下修。劳动参与率录得62.7%,失业率为3.9%,分别较9月份下降、上升0.1个百分点。非农就业时薪同比上升4.1%, 环比上升0.2%,均较9月份下降0.1个百分点。虽然美国汽车行业罢工已经基本接近尾声,后续相关行业的就业可能会出现回补,但在利率水平处于高位的当下,当前劳动力市场的韧性下滑或将会持续进行。

疫情以来美国就业市场韧性直接的结果是居民薪资增速处于相对高位,在超额储蓄持续消耗的情况下,支撑了当前美国居民的消费。根据旧金山联储的最新研究,在2023年3季度超额储蓄或已耗尽。从最新的储蓄数据看,截至3季度,美国居民储蓄总额折年数为7769亿美元,较8月份下降约2632亿美元,显示当前美国居民或已开始消耗自身储蓄以支撑消费。

此外,此前维持美国经济韧性的财政扩张因素也可能面临政治博弈的制约。

最后,美国居民后续信贷或面临较大的不确定性,特别是消费信贷方面,整体的下行压力可能会较为明显,届时对居民消费的支撑或将减弱。分析人士表示,美联储的持续加息,对银行的信贷标准以及意愿产生了一定程度的压制,特别是3月地区性银行业危机爆发之后,考虑到潜在违约率的可能上升,美国银行对于贷款的标准有一定幅度的提高,相应的借贷意愿有所下降。

美联储季度高级信贷官调查(SLOOS)报告显示,第二季度,美国银行借贷意愿变化净百分比录得-21.8%,仍处于较低负值,显示当前银行放贷仍较谨慎。此外,小型企业的工商业贷款、消费贷款中汽车部分贷款需求的净百分比也均录得负值。考虑到三季度美国金融条件进一步收紧,银行放贷行为可能进一步萎缩。

摩根士丹利预计,随着通胀降温,美联储在未来两年内的降息幅度和节奏可能超出市场预期。

艾伦•曾特纳等摩根士丹利分析师在日前发布的2024年展望报告中表示,美联储将在2024年6月开始降息,然后在9月再次降息,从第四季度开始的每次会议上都将降息,每次降息25个基点。到2025年底,政策利率将降至2.375%。