嘉得力购买位于广东省佛山市南海区桂城街道的房屋建筑物及土地使用权 评估值为5006.84万(不含税)

2023-10-31

更新时间:2023-10-31 21:33:41作者:无忧百科

截至10月30日,A股五大上市险企三季报收官,净利润表现可以用惨淡来形容。

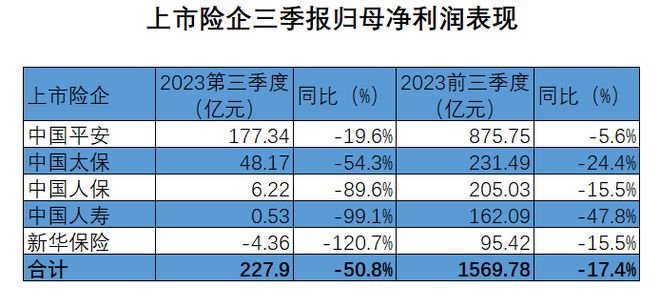

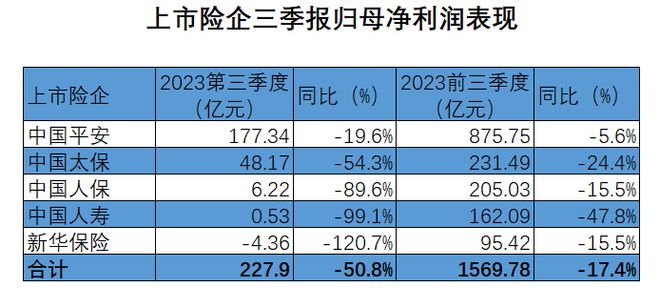

第一财经记者统计五家上市险企的财务数据显示,前三季度五大上市险企合计的归母净利润与去年同期经调整数字同比下降17.37%,三季度单季更是同比大降五成,其中三家公司下降幅度甚至高达约九成及以上。

从多家上市险企的财务报表来看,资本市场近期的持续低迷让保险公司的投资端显著承压,偏偏今年又是多家上市险企实施新会计准则的第一年,投资资产的市值波动在利润表中的影响和旧准则相比被进一步放大,因此造成了归母净利润的大幅下降。

三季度净利大降五成

第一财经记者统计发现,A股五大上市险企均呈现前三季度和三季度单季归母净利润的同比下降。

具体来说,前三季度五大上市险企的归母净利润共计实现1569.78亿元,与去年同期经调整数字同比下降17.37%,这一下降幅度较半年报时6.58%的降幅进一步扩大。也就是说,三季报单季的净利润表现相较半年报时更糟,直接拖累了前三季度的整体表现。数据显示,三季度单季,A股五大上市险企的归母净利润合计227.9亿元,同比大降50.82%。

在五家上市险企中,新华保险(601336.SH;01336.HK)在三季度直接出现归母净亏损,中国人寿(601628.SH;02628.HK)和中国人保(601319.SH;01339.HK)三季度的归母净利润也分别出现同比99.1%及89.6%的降幅;中国太保(601601.SH;02601.HK)降幅也达54.3%。

相较而言,中国平安(601318.SH;02318.HK)在五家A股上市险企的三季报中净利润表现最好。其前三季度归母净利润同比略降5.6%,是五家上市险企中唯一一家降幅在个位数的;三季度单季归母净利润降幅则为19.6%,也是五家中唯一一家降幅低于两成的。方正证券表示,此次中国平安三季度的利润表现略优于预期。

来源:第一财经根据公开数据梳理

新准则实施恰逢市场低迷,投资端承压

上市险企为何会收获惨淡的三季报净利润表现?主要是新准则实施恰逢市场持续低迷导致的投资收益下降所造成。

三季度净利润快跌没了的中国人寿在三季报中用了“复杂严峻”来形容三季度的资本市场环境。

“今年投资环境的确复杂多变,整体上仍然是非常困难的一年,这也是目前保险行业共同面对的难题。”中国人寿副总裁刘晖在业绩发布会上表示。

2023年第三季度,国内债券利率低位波动,中枢进一步下行,固定收益类资产配置压力持续;股票市场延续低位震荡,公开市场权益品种收益压力进一步加大。据第一财经记者梳理,在这样的市场情况下,五家上市险企前三季度的总投资收益平均同比下降33.52%。其中,仅中国平安实现了投资收益同比增长49%,其他几家均呈现较大幅度下跌,新华保险和中国太保前三季度的投资收益分别同比下降98.2%及89.8%。

反映在总投资收益率上,除了中国人保未披露前三季度的总投资收益率之外,其他四家上市险企中,净利润降幅最小的中国平安收获了3.7%的年化总投资收益率,同比上升1个百分点,是这几家中最高的;最低的则是第三季度出现净亏损的新华保险,其前三季度总投资收益率为2.3%,同比下降1.4个百分点。

值得一提的是,中国平安的投资同比表现较其他几家上市险企更优,除了投资战略之外,一大主要因素也是因为其已在几年前开始执行新金融工具会计准则,而其他几家上市险企则是在今年才开始执行。按照新金融工具准则规定,今年开始执行新会计准则的上市险企均选择不追溯调整投资业务相关数据,因此可比数在两个不同的会计准则下呈现了不同的结果。

这种不同的结果来自新旧会计准则之间的计量变化。在旧准则下,部分权益资产市值波动将不会计入净利润,而是进入所有者权益;而在新准则下,权益资产的市值波动将几乎完全计入净利润中,对净利润影响较之前更大。这样的情况下,在资本市场低迷的情况下,投资对于净利润的拖累就会比旧准则下更大,也就造成了本季度上市险企普遍的净利润大幅下降。但在资本市场“给力”的情况下,投资对于净利润的贡献也会比旧准则下更大。

值得一提的是,在这五家A股上市险企中,只有中国人寿A股目前仍以旧准则口径披露。因此其前三季度总投资收益同比下降幅度仅为15%,造成其三季度净利润大幅下跌99%的另一大重要因素是由于旧准则下的资产减值同比大幅上升120%。当然,根据中国人寿的补充披露计算,如果按照新会计准则计量,则第三季度其会直接出现归母净亏损。不过,中国人寿财务负责人胡锦在业绩发布会上表示,如果模拟将新金融工具会计准则也去重塑去年基数,波动会较目前情况变小。

尽管低迷的资本市场让上市险企的三季报净利表现“很受伤”,但保险资金对于A股的中长期表现仍然看好。

刘晖表示,由于此前布局权益资产是在市场低位进行的,其相信,从长期看,这也给未来获取较好的收益奠定了一定基础。她呼吁从长期视角来评估险资投资的情况。

“即使当前权益市场面临巨大的波动,客观上来说对长期投资者未必不是一个时机,或者说挑战中意味着更多机会。”中国太保集团首席投资官、总经理助理苏罡称。

寿险改革持续增效,新业务价值普涨

相对于投资端的压力,上市险企的寿险负债端在经历了前两年的“至暗时刻”后,已经开始进入收获期,今年前三季度延续上半年的态势,呈现新业务价值的普涨。

据第一财经记者统计,三家披露新业务价值情况的上市险企前三季度均收获了新业务价值两位数的同比增长,其中中国平安收获了40.9%的同比增幅,在这三家中排名首位;中国太保也凭借36.8%的新业务价值同比增幅紧随其后;中国人寿则实现14%的增长。

在三季报中,多家上市险企对于寿险转型的阶段性成果也进行了披露。例如中国平安表示,2023年前三季度,平安寿险代理人渠道通过绩优分群,2023年前三季度人均新业务价值同比增长94.4%;中国太保也表示,前三季度太保寿险实现核心人力月人均首年佣金收入、核心人力月人均税前收入均同比大幅提升;招募人数、新人贡献及产能均同比提升,13月留存率大幅优化;中国人寿的个险板块月人均首年期交保费亦同比提升28.6%。

不过,从代理人人力规模来看,目前寿险公司代理人数量下降速度虽放缓,但多家险企仍呈现环比下降的态势。中国平安表示,截至2023年9月末,个人寿险销售代理人数量为36.0万,环比6月末下降3.7%;相较而言,中国人寿三季度末个险销售人力为66万人,较6月末的66.1万人基本呈现平稳态势。

中国太保寿险总经理蔡强在业绩发布会上表示:“公司还会继续清虚,把一些兼职的代理人清掉。但清虚并不代表队伍出现问题,反而整体的队伍品质、产能会进一步地提升。”