2023太原站wtt常规挑战赛比赛时间是从11月7日开始吗?

2023-10-30

更新时间:2023-09-21 19:57:13作者:无忧百科

今年的市场表现对于权益类产品来说并不友好。前8个月上证指数略上涨1%,但震荡行情对于权益类资管产品而言管理难度不小,存量博弈行情之下板块轮动较快,主动权益类产品今年前8个月表现普遍欠佳。今年前8个月、过去一年(截至9月21日)主动股基指数分别跑输沪深300指数5.58个百分点、7.53个百分点。主动权益类产品获取超额收益的难度较大。

与此同时,近期多个“呵护市场”的政策相继出台,但市场反应对此作出的反应相对“淡定”。不过据21世纪资管研究院调研了解,A股依然是各资管机构较为看好的大类资产。

面临越来越复杂多变的市场,权益类投资该何去何从?

9月26日,由南方财经全媒体集团指导,21世纪资管研究院主办的“21世纪资产配置风向研讨会(2023秋季)”将在上海举办,主题聚焦“当前权益投资和资产配置策略”,二十余位来自银行理财、公募基金的权益投资部门、资产配置部门、研究部门等相关部门负责人共聚一堂,共同探讨接下来权益市场的发展趋势和配置策略。

银、基、证、保权益产品表现如何?

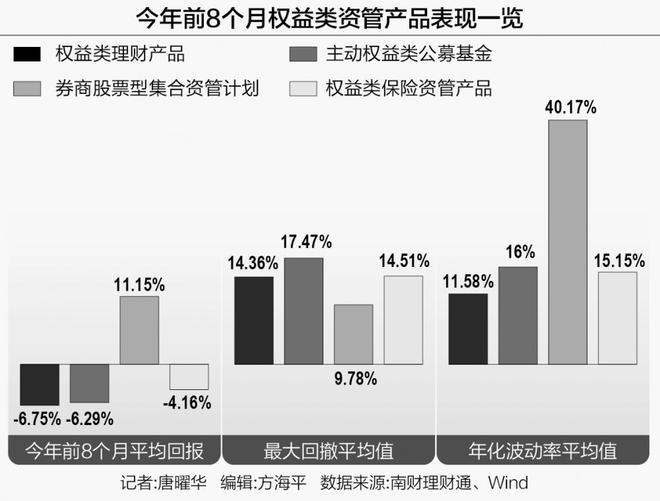

南财理财通数据显示,截至8月末,理财公司发行的公募权益类理财产品有29只(存续),其中25只有净值数据,平均净值增长率为-6.75%。正收益比例为13.04%。最大回撤平均值为14.36%。平均年化波动率为11.58%。

私募权益类理财产品则收益率表现不错,138只私募类权益类产品中有18只产品披露了净值数据,今年前8个月净值增长率平均值为28.86%,其中3只产品净值增长率超过50%。

股票基金方面,Wind数据显示,截至9月21日,股票型基金(含普通股票型基金、被动指数型基金、增强指数型基金)共3409只,今年前8个月回报的算术平均值为-3.35%,最大回撤平均值为17.07%,年化波动率平均值为17.68%。

对比可发现,股票型基金业绩表现整体优于公募权益类理财产品,风险指标则是公募权益类理财产品比公募基金更优一筹。与业绩比较基准对比,有70.25%的股票型基金今年前8个月表现超越业绩比较基准。

股票型基金表现相对较佳,可能跟统计范围涵盖被动指数型基金有关,今年前8个月回报排前17名的股票型基金均为被动指数型基金。今年以来指数型基金、ETF基金等被动型基金的部分基金反而业绩比较亮眼,而主动权益类基金由于错失一些行情机会反而不如被动型基金。

若只统计主动权益类基金,则截至9月21日,主动权益类基金有7334只,今年前8个月回报的算术平均值为-6.29%,实现正收益的比例为21.14%。前8个月最大回撤平均值为17.47%。年化波动率平均值16%。其中有27.82%的主动权益类基金超越业绩比较基准表现。

可见,对比公募权益类理财产品,主动权益类基金的业绩表现优势并不明显,两大风险指标则不如公募权益类理财产品。

权益类券商资管产品方面,股票型集合资管计划今年前8个月表现颇为亮眼。

截至9月21日共508只股票型券商集合资管计划,今年前8个月回报的平均值为11.15%,其中10只产品今年前8个月回报超过50%,其中为员工参与战略配售提供通道的资管计划收益率较高,拉高平均收益率。今年前8个月最大回撤的平均值为9.78%,年化波动率平均值40.17%。其中普通股票型券商集合资管计划今年前8个月回报的平均值为2.71%。值得注意的是,券商股票型集合资管计划仅四分之一有回报数据,仅代表部分情况。

权益类保险资管产品方面,今年前8个月业绩也优于权益类理财产品和主动权益类基金。

截至9月21日,权益类保险资管产品173只,今年前8个月平均回报-4.16%,最大回撤平均值14.51%,年化波动率平均值15.15%,实现正收益的比例为24.22%。若只统计普通股票型保险资管,则业绩表现较为接近,普通股票型保险资管今年前8个月平均回报-5.14%,最大回撤平均值16.16%。

密集政策呵护下权益市场将如何变化?

今年8月24日,中国证监会召开全国社保基金理事会和部分大型银行保险机构主要负责人座谈会,会议提出,在国内经济转型升级、金融市场改革深入推进、长期利率中枢下移的新形势下,养老金、保险资金和银行理财资金等中长期资金加快发展权益投资正当其时。

早在2020年7月中旬,原银保监会发文提升保险公司资金运用自主决策空间,设置差异化的权益类资产投资监管比例,将优质险企权益类投资比例上限提高至45%。

目前机构资金入市依然还有较大的提升空间。据国家金融监督管理总局数据,截至2023年7月末,我国保险行业资金运用余额26.88万亿元,其中投向股票和证券投资基金3.55万亿,占比13.21%。根据东吴证券测算,近5年险资股票仓位基本都在12%-14%浮动。

9月10日,国家金融监管总局发布《关于优化保险公司偿付能力监管标准的通知》(以下简称《通知》),进一步打开险资入市空间。《通知》内容包括差异化调节最低资本要求、优化资本计量标准、优化降低风险因子及引导保险公司支持科技创新四个方面。其中优化降低权益类资产风险因子的措施为,对于保险公司投资沪深300指数成分股,风险因子从0.35调整为0.3;投资科创板上市普通股票,风险因子从0.45调整为0.4等,此举将有助于提升险资权益配置意愿。

银行理财投资权益类资产比例目前处于近十年的低位水平,今年上半年权益投资略增加。银行业理财登记托管中心数据显示,截至2023年6月末,银行理财投资权益类资产比例为3.25%。这一比例与1年前基本持平(去年6月末投资比例3.21%),与2022年末(3.14%)相比略增加。银行理财权益投资比例在2018年末曾达到9.92%的高点。

中信建投证券研究报告指出,银行理财权益类投资近年来发展受限主要受三大因素制约:

一是资管新规实施后理财产品全面净值化,权益类产品因回撤大较难控制而较难匹配银行理财投资者的稳健理财需求。银行理财全面净值化后,股票价格波动迅速传导至权益类理财产品净值端,权益类产品由于净值波动较大,并不符合银行理财客户偏好低回撤产品的特性。近年来银行投资者风险偏好进一步降低,银行业理财登记托管中心数据显示,2021年、2022年连续两年风险偏好为一级(保守型)和 二级(稳健型)的个人投资者数量占比持续增加,而三级(平衡型)、四级(成长型)和五级(进取型)的个人投资者数量占比则持续减少。

二是产品端权益类产品发行难度较大。据南财理财通数据,截至9月19日,今年以来净值型产品发行20616只,其中权益类产品仅发行90只,占比0.44%。

三是投研端理财子权益投研能力不足。脱胎于银行资管部门的理财子公司以固收类投资见长,并不擅长权益类投资,近年来部分理财子公司通过从公募基金引进人才等方式来补足短板。

当前资管市场发展趋势下,权益市场是各家资管机构十分重视的大类资产,权益市场的投研能力也是未来资管机构竞争的关键所在。密集政策呵护之下,下一步权益市场发展和市场表现将出现怎样的变化?

“21世纪大类资产配置风向研讨会(2023秋季)”将对此展开深度研讨,相关业界精英们将围绕权益市场发展的相关问题深入分享、交流和讨论。欢迎扫下方二维码添加小助手咨询: