中国排球超级联赛保定第一阶段赛程安排一览

2023-10-30

更新时间:2023-10-19 00:14:13作者:无忧百科

“一分起购”“无购买上限”“每日最高快赎额度15万元”……近期,银行理财“货币零钱组合”再次内卷出新高度。

第一财经记者发现,近日多家银行理财在“货币零钱组合”中通过不断叠加底层产品数量(含货币基金、理财产品)的方式提升“快赎”额度。包括招商银行、兴业银行在内的3家银行组合快赎额度高达100万元以上。其中招商银行“快赎+”专区共有150款的底层产品(含货币基金、理财产品),按照每款产品最多1万元快赎计算,购买此产品的快赎额度高达150万元以上。

而在看似兼具流动性、高收益的大额“快赎”零钱理财组合背后,风险也正悄然滋生。在采访中不少业内专家对记者表示,目前这类“货币零钱组合”通过组合多只底层资产的方式规避了单只产品快赎1万元的限制。但集中将相似性较高的产品放在同一组合内,容易人为“造浪”,一旦当日出现大量快速赎回的需求,则容易引发流动性风险。

变相突破1万元限制

2021年6月,银保监会、央行联合下发的《关于规范现金管理类理财产品管理有关事项的通知》(下称“现金类理财新规”),对产品申赎的确认时间与单只产品的快赎额度都做出一定限制,其中“T+0”现金类产品全部整改为“T+1”、单只产品日赎回上限为1万元等。该项整改过渡期至2022年底。

规则生变、叠加赎回潮下客户“求稳”,2023年开始,不少银行试图绕道“货币零钱组合”产品以求破局。记者调研了多类“货币零钱组合”发现,该组合通常有统一对外品牌名,客户可一键进行申购。但实际上,该组合底层资产中对接多款货币基金或现金管理类理财产品,并配置有智能买入、赎回机制。可以实现一次性购入多款产品,变相突破1万元的“快赎”限度。一名业内人士向记者解释,一个现金理财产品或者货币基金的快赎额度为1万元,此类组合等于一键智能买入这个产品“篮子”中的多项产品,所以快赎额度自然叠加,而叠加的额度上限也取决于“篮子”内产品的数量。

“对于个人用户而言,这类现金类产品通常只会放入1万元以下的零散资金打理。高达100万的快赎额度在用户端的体验感基本等同于随用随取。”他进一步解释称。

数据来源:第一财经记者整理

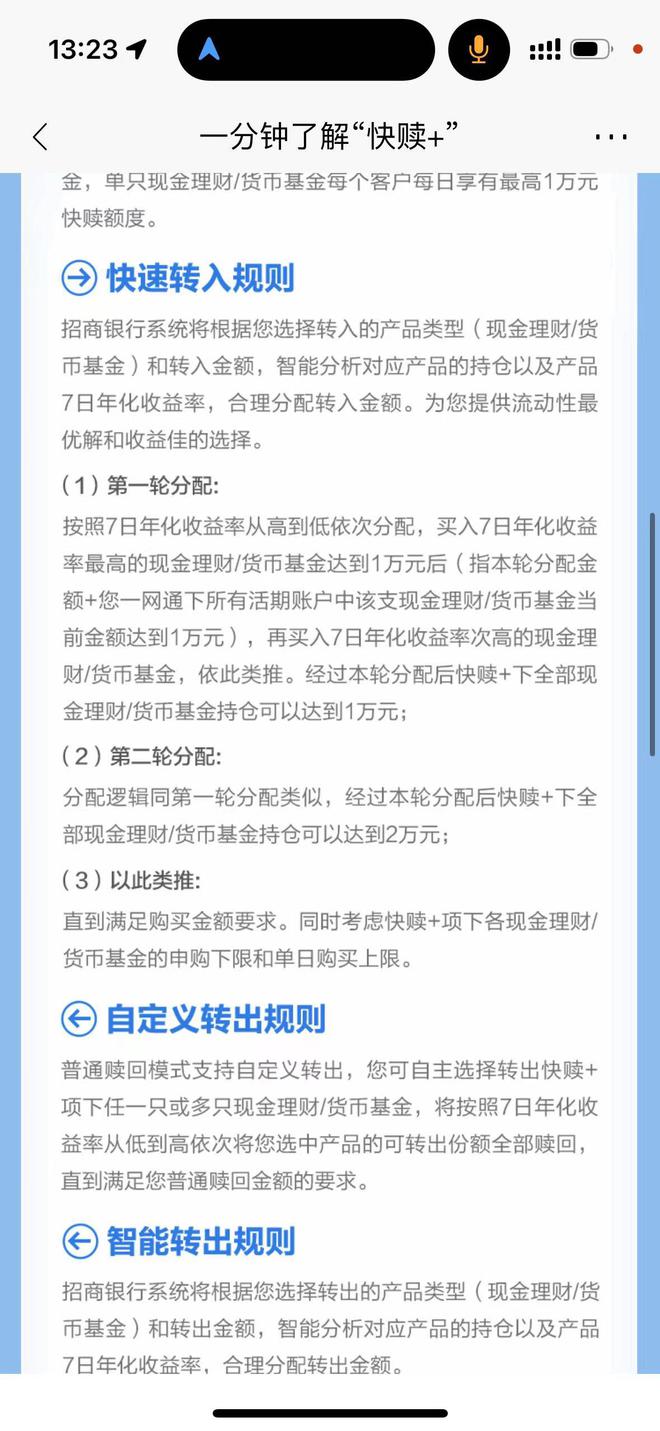

据第一财经记者不完全统计,截至发稿前,全市场至少有6家银行提供这类“货币零钱组合”。运作的机制也较为一致,基本是通过智能分配机制,保证客户购入单只产品上限为1万元。以招商银行为例,该行近期设置“快赎+”专区,专区内有150只快赎产品。客户可一键转入多只。根据该专区快速转入规则显示,将按照7日年化收益率从高到低依次分配,买入7日年化收益率最高的产品达到1万元后,再买入7日年化收益率次高的产品。经过分配后“快赎+”专区下全部底层产品的持仓都可以达到1万元。此外根据买入金额不同,还有可能进入二次分配。

图片来源:招商银行APP“快赎+”专区

快赎额度内卷出新高

值得注意的是,与年初相比,近期此类“零钱组合”的快赎额度开始迅速提升,同时底层产品开始出现整合趋势。

此类产品中入局最早、快赎额度上升最快的是招商银行。2021年,招商银行推出“朝朝宝”,零钱理财组合雏形初显。此后,随着现金类理财新规逐渐落地,其底层产品也进入扩容区间。2022年10月,其底层对接40只货币基金;2022年末,该组合底层对接货币基金增加至70支;今年该组合底层对接货币基金进一步扩容至80只,单日快赎额度提升至80万。

“零钱组合”在市场一路高歌猛进。根据招商银行公告,该零钱组合产品在2023年3月16日持仓规模突破2000亿元,最近1000亿元用时仅75天。

近期银行“零钱组合”底层产品开始出现整合趋势,进一步增加了“快赎”额度。招商银行旗下主打现金理财产品集合的“招招宝”和主打货币基金集合的“朝朝盈2号”同时纳入“快赎+”专区,合计底层对接产品共150只,最高快赎额度150万元。不过记者注意到,目前“招招宝”、“朝朝盈2号”间的界限并未完全打通,客户购买时不能同时购买货币基金和现金管理理财产品。

除招商银行外,多家银行也在近期上调快赎额度。中信银行的“活钱+”产品包含了70只货币基金,目前每日最高快赎额度已达70万元。此外,宁波银行的日日宝、兴业银行的天天盈等产品快赎额度也在30万元以上。“零钱组合”火热之下,现金管理类产品发行数量也呈井喷状态。据普益标准数据,2023年一季度以来现金管理类产品规模压降,但同时现金管理类存续产品数量不断上升。

流动性风险酝酿

银行“零钱组合”不断内卷快赎额度以抢占市场背后,背后的风险也正暗流涌动。

一名银行业内人士告诉记者,“快赎”功能并不是货币基金或理财产品本身的属性设计,这些产品的清算按照正常流程无法实现当日到账。部分“快赎”背后是银行进行垫资,即当客户赎回时,银行先将资金结算给客户,次日确认赎回到账时银行再收回赎回的基金份额款项。但其中存在潜在风险,当货币基金赎回量突然增加,将会导致银行资金压力陡增。

冠苕咨询创始人、资深金融监管政策专家周毅钦对第一财经记者表示,如果按照“实质重于形式”的监管原则穿透来看这项金融服务,背后隐藏了不少风险。一方面,底层货币基金的赎回一旦集中,容易发生羊群效应。此前监管将货币基金、现金管理类理财产品快赎上限降低到1万元,主要是防范规模已经达到十几万亿的货币基金和现金管理类理财产品出现赎回冲击风险。而这类“零钱组合”把原本客户主观挑选散买的货币基金通过金融服务连接在一起,容易出现传染效应。

另一方面,目前朝朝盈2号这类“零钱组合”,本质上不属于一款货币基金,但是从整体规模上已经相当甚至超越2000亿,客户以单一的对外品牌名“朝朝盈2号”进行一揽子申购和赎回,但不适用重要货币基金的监管规则。

融360数字科技研究院分析师刘银平也持类似观点。他对第一财经记者表示,“货币零钱组合”底层资产是由多只货币基金或现金管理类理财产品组合而成的,目前来看监管并未对此类产品有所限制,从风险角度来看,通过组合的方式规避了单只产品快赎1万元的限制。不过他也指出,如果大量客户使用该功能,当日集中出现大量的大额快速赎回需求,如果多家产品的底层比较集中,或可能出现某些产品触发巨额赎回的风险。

不过他也强调,目前发生某些产品巨额赎回的概率偏低,从客户的角度来说,零钱管理金额一般不会特别大,大额资金会选择期限更长收益更高的固收产品。

也有机构认为此类金融服务也有一定积极意义。普益标准研究员黄晓旭指出此前现金管理类产品的规模普遍偏大,限制了产品运作的灵活性。普益标准统计数据显示,截至2022年底,理财公司存续的188只现金管理类产品中,存续规模在100亿元以上的有122只,占比约65%。规模过大不利于及时根据市场行情对产品投向等进行调整,虽然现管产品整体运作一向稳健,但一旦投资标的出现系统性风险,则产生的影响难以估量。组合销售模式将客户投资资金分散投资于组合内的多只产品,能够有效控制单只产品的规模,提高每只产品管理的灵活性。

未来应如何监管这一领域?周毅钦认为监管部门亦可以适当做一些监管引导。例如,背后穿透的货币基金的个数要有限制;整个金融品牌的总规模要设定上限;对于货币基金来说,每只货币基金参与此类渠道要设置一定的购买上限,触及上限后,关闭购买通道。