2023太原站wtt常规挑战赛比赛时间是从11月7日开始吗?

2023-10-30

更新时间:2023-09-20 08:41:20作者:无忧百科

在“一带一路”十周年之际,9月16日,由复旦大学中国研究院、观察者网联合主办、上海春秋发展战略研究院和《东方学刊》共同协办、上海虹桥国际中央商务区支持的2023思想者论坛在上海举行。 本届思想者论坛以“回顾与展望:‘一带一路’倡议十周年”为主题,海内外60余位专家学者和企业代表参会,就“一带一路”与全球治理新格局、如何讲好“一带一路”中国故事、见证者:人类命运共同体、新方向:数字“一带一路”前景等议题,展开讨论。 本文根据清华大学国际关系系主任唐晓阳教授在论坛上的发言整理而成,经作者确认。

今天我主要从债务解决途径的角度,谈谈一带一路的政治因素和思想意义。

2020年以来,赞比亚、斯里兰卡、加纳等国家接连发生债务违约事件,并引发了一系列严重的经济社会动荡。像斯里兰卡首都科伦坡发生的骚乱,就是因为债务违约造成的经济严重滑坡引起的。另外有一批亚非拉国家违约风险也比较高。但是,在国际媒体上,这些债务违约带来的动荡和压力事件,很多被归结为中国造成的“债务陷阱”。

所谓债务陷阱是罔顾事实

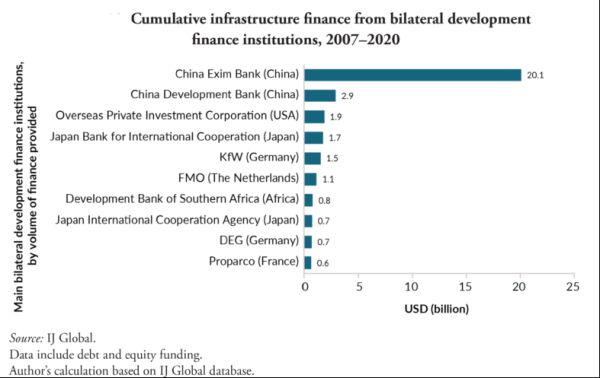

如图所示,他们用这些数字作证据说,中国进出口银行的贷款十几年间达到200亿美元,这些很大程度上都是“一带一路”的倡议下的贷款;他们又说,美国、日本、欧洲总的贷款加起来还不如中国进出口银行一半多。

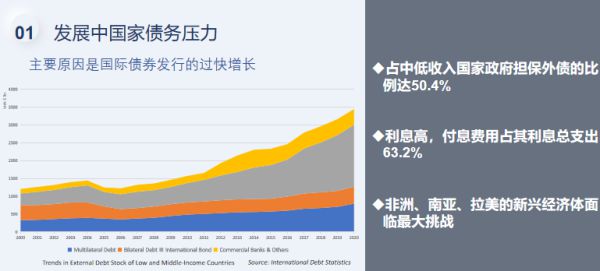

这些媒体混淆了一个很重要的事实。他们所谓的“中国给发展中国家带来的债务压力”,就是我们刚才看到的中国进出口银行和国家开发银行的债务额,它属于双边债务,只是下面这条橘红色的部分(橘红色为双边债务)。我们看到,从2000年到2020年20年间,双边债务总额没有增加,但构成有一些变化。发达国家的双边贷款减少了很多,可能一半以上变成了中国的贷款。但是中国的贷款,在整个发展中国家的债务总额里依然是非常小的,而且规模相当稳定。

蓝色代表多边债务;橘红代表双边债务;灰色代表国际债券;黄色代表商业银行和其他债务

真正份额增加比较多的是灰色部分,以及黄色的部分。灰色是国际债券,黄色是商业银行贷款,就像花旗、摩根士丹利。单从国际债券来讲,已经占中低收入国家担保外债比例一半以上,而且国际债券的主要持有方是欧美发达国家的投资机构,其特点是利息更高,如非洲国2013—2019 年发行的十年期欧洲债券息票率处于 4%—10%的区间;付息费用占其利息总支出的比例很大,2020年中低收入国家支付的国际债券利息达到 696 亿美元,占其利息总支出的 63.2%,作为比较,双边债务的利息仅占 9.8%【1】。

那么,为什么过去几年里发展中国家产生了这么多起债务违约?这是因为美元加息、美元汇率大幅提高,导致这些发展中国家的利息成本、还款压力大大增强,所以导致了债务危机,这也是非洲、南亚、拉美等经济体面临最大的挑战。

“债务陷阱”背后的政治内涵

既然国际债券和商业银行贷款在发展中国家债务中占有这么大的份额,国际媒体为什么要把矛头指向中国?这就要理解债务问题的政治内涵。西方常常提市场运作,比如新自由主义的市场归于市场的准则,提倡私人部门,国有部门和公共部门要分开,批评中国是国家和公共部门提供的贷款给发展中国家带来债务问题。

其实在西方的商业银行体系里,所谓私人部门运营蕴含着很深的政治内涵,因为在一整套资本市场体制里面,大家可以看到从发行、法律、交易所,包括评级系统,都是要依赖知名的西方银行运作,以遵循发达国家的金融体系规则。所以通过这套资本市场环环相扣的合作,西方国家真正成为了发展中国家融资的规则制定者,它们不需要再通过政府来进行贷款,就可以通过这些知名的商业银行把利润更好地收回到自己的国家。

另外一方面,非洲国家债务违约的总额并不大,比如赞比亚债务总额只在100亿美元左右,加纳也就200亿美元。做一个比较,今年年初倒闭的硅谷银行是一家美国中等的银行,但它的总负债达到了近2000亿美元,而一个非洲国家的债务只占美国中等银行的十分之一,但是硅谷银行倒闭、瑞信银行重组带来的风波立刻就过去了,金融市场很快消化了这个危机,说明非洲国家的债务违约规模,对于庞大的资本市场而言并不大。

2023年6月份,曾经深陷债务危机的赞比亚宣布完成了63亿美元的债务重组

但就是因为中国为非洲国家的双边贷款提供了很特别的选项,所以他们就矛头对准中国。因此,西方对中国一带一路所谓“债务陷阱”的攻击,很大程度上出于想要夺回地缘政治的竞争优势考虑。

“一带一路”发展融资的突破

刚才理查德·沃纳教授也提到了,中国一带一路发展融资的特点是,它突破了传统模式,不附加政治条件,而且融资的形式务实多样,不反对市场;中国进出口银行和国家开发银行都很强调债务的可持续性,但这些商业需求要与国家战略灵活结合,而且不单单是“一带一路”中方的战略,包括非洲国家的战略,我们也非常注意倾听他们的需求和发展的长期需要。

在可持续性评估方面也提供了很多不同的思路和做法,不是完全依赖IMF和世界银行的一些假设线性关系。因为IMF和世界银行的线性关系很多是基于西方金融市场的经验和数据,而我们强调的是发展中国家的动态发展潜力。

中国发展融资还不是一个固定的模式。我们提出的不是截然不同的方案,不像冷战时期苏联和美国是截然不同的方案。中方吸取了很多西方的模式,就像刚才讲到的贷款,中方在1990年代的时候是世界银行的最大借款国,中方也是吸收了很多贷款,但是吸收经验以后又不断地创新经验,而且中方的目标并不是进行地缘争夺,而是想要寻找一条兼收并蓄又切合实际的发展路径。

开放性融资的本质是对于中国、对于整个国家发展的重新思考,融资借贷虽然传统上形象比较负面,但资本借贷在资本现代化的体系里是筹集初始资金必需的环节。筹集资金以后,关键是要把它用在工业化、市场化,使它产生更大的利益。借贷只是第一步,贷方要有配合的工业化和发展前景使它未来能够还债,这是关键所在。

为什么这样的开放性融资路径很重要的?因为债务本身对国家发展既是挑战也是机会,关键是国家是否能够自主掌握资本规律。刚才讲到美国制定资本规律,并将其推向全球,完全是为它的国家利益服务的。东亚国家的现代化之所以中成功,在于接受市场规则的同时,也把它和自己国家的目标相结合,尤其是中国在这点上走得非常坚决,但韩国、日本和新加坡等国也是在某种程度上做到了这点。

“一带一路”的融资合作,并不是要把中国的模式强加给这些国家,而是希望能够帮助他们拓宽视野、主动思考,帮助他们共同找到一条符合其长远发展的债务和管理解决道路,这是中国一带一路发展融资所提供开放性的,而非限制性的经验。

【1】唐晓阳 应海峰:中低收入国家国际债券困境:危害、成因及思考 《国际经济合作》2023年第3期

本文系观察者网独家稿件,文章内容纯属作者个人观点,不代表平台观点,未经授权,不得转载,否则将追究法律责任。关注观察者网微信guanchacn,每日阅读趣味文章。