2023太原站wtt常规挑战赛比赛时间是从11月7日开始吗?

2023-10-30

更新时间:2023-09-03 12:47:51作者:无忧百科

产品全线下滑

2023年上半年,业绩增长最差劲的上市白酒企业是谁?

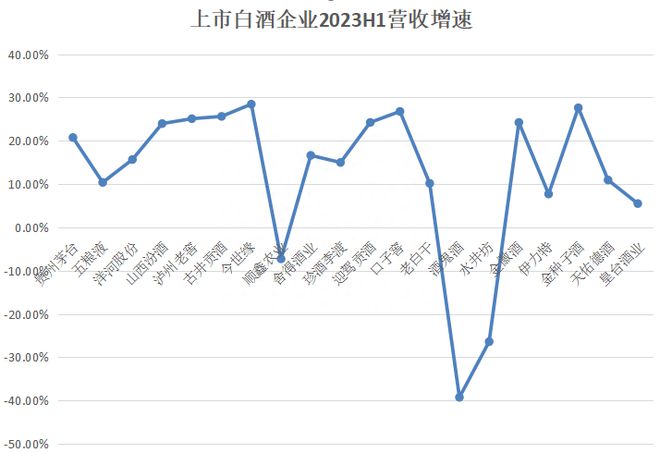

当贵州茅台、五粮液、洋河股份、山西汾酒、泸州老窖、古井贡酒这些头部酒企的业绩实现双位数增长的时候,在加速分化的白酒行业,这个问题也很受关注。

随着白酒上市公司半年报披露完毕后,一对“难兄难弟”呈现在了人们眼前。

2023年上半年,在20家白酒上市公司中(包含港股上市的珍酒李渡,不包含岩石股份),酒鬼酒与水井坊业绩增长最差劲。有意思的是,按照营收规模排名,此二者排在第14与15位,规模相当,真可谓“难兄难弟”。

8月30日晚间,酒鬼酒发布了半年报:上半年实现营业收入15.41亿元,同比下降39.24%;归母净利润为4.22亿元,同比下降41.23%;经营活动产生的现金流量净额更是大降72.35%,只有0.83亿元。

同期,水井坊营收与归母净利润的增速分别为-26.38%、-45.15%。酒鬼酒的营收比水井坊缩水得还要多,二者的净利润下降幅度相差不算很大。

如果非要“比惨”,酒鬼酒大概可以拿下“上半年业绩增长最差劲酒企”的称号。

在资本市场上,酒鬼酒的股价从2021年时的271.11元高位跌落,9月1日报收92.69元,总市值蒸发580亿元至301亿元。

其实,同比之下,酒鬼酒业绩是近7年来的首次下降,且降幅很大。

分季度来看,2023年一季度,酒鬼酒实现营收9.65亿元,同比下降42.87%;归母净利润为3亿元,同比下降42.38%。二季度降幅环比有所收窄,但仍然延续了一季度的颓势。事实上,业绩的下滑从2022年第四季度就已经开始了。

2022年,酒鬼酒实现营业收入40.50亿元,同比增长18.63%;净利润10.49亿元,同比增长17.38%。这是酒鬼酒自2017年以来,业绩增幅最小的一年。

对于上半年业绩下降的直接原因,酒鬼酒称,主要系报告期内酒鬼酒系列、内参系列以及湘泉系列收入下降所致。

也就是说,上半年,酒鬼酒的全线产品都出现了下降。

从数据来看,酒鬼酒的三大品牌战线——内参系列、酒鬼系列、湘泉系列,上半年分别实现营收4.41亿元、8.46亿元、0.36亿元,同比分别下降了31.67%、42.46%、76.69%,营收占比分别为28.64%、54.88%、2.34%。

就连营收比为13.88%、0.25%的“其他系列”与“其他业务”的营收,也都分别下降了17.15%、48.24%。

换言之,在酒鬼酒上半年业绩的崩盘中,没有一项业务是无辜的。

从销量来看,上半年,内参系列、酒鬼系列、湘泉系列分别下降了26.23%、28.83%、80.9%。

酒鬼酒称,2023年上半年,酒鬼酒坚持苦练内功,以“聚焦发展、开源节流、持续创新”为重点经营策略,坚定推进营销战略转型,全面推动经营发展。

上半年,众多酒企的增长都是由中高端(档)产品作为主动力来驱动的。但是,酒鬼酒的产品阵容却全线下滑。这至少说明,肯定有地方出了问题。

雷早就埋下了

回头看,2021年成了酒鬼酒“狂飙”的最后一年,它的雷也早就埋下了。

那年,酒鬼酒的业绩表现与2023年上半年完全相反。2021年,酒鬼酒营业收入为34.14亿元,同比大增87%,净利润为8.93亿元,同比大增82%。

在白酒上市企业中,酒鬼酒那年的整体业绩增速,是“增长王”般的存在。而且,此前四年,酒鬼酒也是一路高歌猛进。

彼时,行业已经在加速分化,在存量竞争的市场,两个“酒王”贵州茅台与五粮液,2021年的营收增速尚不到16%,净利润增速不到18%。

酒鬼酒的高增长,离不开渠道的助力。

2021年,酒鬼酒的经销商增加了493个,增至1256个。而在2019年年末时,其经销商总数也不过才528个。也就是说,2021年新签的经销商,跟2019年年末时总的经销商数量,差不多。

从2020年到2022年,酒鬼酒的经销商历年新增数量依次为235个、493个、330个。三年累计新增1058个。

经销商的数量,与业绩一样在“狂飙”。

酒鬼酒称,2020年,由于加强了客户招商工作,推出了新客户开发奖励方案,经销商数量较上年同期增长较大;2021年,公司加快推进全国化布局,加强了客户招商工作,经销商数量较上年同期增长较大。

此外,针对定位于高端的内参系列,2018年12月,酒鬼酒引入了全国30多位高端白酒经销商,共同出资成立了湖南内参酒销售有限责任公司(简称“内参销售公司”)。内参销售公司与酒鬼酒无直接股权关系,但酒鬼酒拥有经营权。

内参销售公司专门经销内参系列——酒鬼酒把内参系列卖给内参销售公司,内参销售公司再把酒批发给一级经销商……入股的经销商不仅可以享受渠道差价,还可以享受分红。

这样,酒鬼酒就绑定了经销商利益,实现了“股东卖酒”。

利益高度捆绑,自然,大商的热情也就被激发了,从而敢于拿货。内参销售公司成立后,内参系列的收入从2018年的2.44亿元迅速增长到了2022年的11.57亿元,2021年更是实现了超80%的增长。

在高端白酒市场被头部品牌茅五泸等瓜分的情况下,作为区域酒企的酒鬼酒,其内参系列能增长如此之快,其中就有这个缘故。

也因此,酒鬼酒的前五大经销商客户贡献的收入,占公司营收的比重较大——常年超过37%。

2022年,其前五大客户销售收入为15.1亿元,占比37.3%。而第一大客户贡献了11.5亿元,占比高达28.42%,这与内参系列的收入与营收占比基本吻合。

这第一大客户,想必就是内参销售公司。

到了2023年上半年,虽然业绩大幅下降,且内参系列收入也大降,但前五大客户销售收入为5.85亿元,占比超38%。

问题是,将产品铺向经销商,公司虽然实现了短期业绩的爆发,但这并不等于产品被真正消费了。而渠道库存的积压,对酒企长期发展来说,不利影响非常大。

渠道库存的积压,不光影响经销商打款意愿,还致使产品价格动荡甚至倒挂,最终都反映在了业绩上。

前几年的高增长,同行看了谁都羡慕。直到今年,问题全面暴露——“价格倒挂”“渠道库存积压”……今年,类似的报道,在酒鬼酒身上时常有之。

从2020年末至2022年末,酒鬼酒的成品酒库存量依次为2993吨、5914吨、7375吨,增速很快。其中,内参系列从632吨增至1347吨,酒鬼系列从1368吨增至5150吨,而且生产量还在逐年增加。

到2023年上半年末,内参系列、酒鬼系列的库存量,同比依然在增加。

这些年,酒鬼酒不断扩大经销商队伍、推新品(尤其是文创酒)、花大力气推广内参酒等,但品牌力支撑不起这样的快速扩张,再加上外部环境的影响,最后,产品看似实现了销售,实则形成了渠道积压。

白酒行业资深分析师蔡学飞此前表示,2023年,酒鬼酒面临三大问题——产品价格持续动荡、渠道库存过高、市场信心不足。

想追茅五泸,难

酒鬼酒在半年报中称,上半年,公司推进费用改革,从以渠道费用换销量,向以动销驱动业务增长的长期健康发展方式转变。

酒鬼酒也承认,此前以渠道铺货达到销量增长的方式,长期来说是不健康的。

“在保持整体费用投入比例不变的前提下,将部分B端渠道促销费用转投向BC端联动费用,强化动销效果。如开瓶和扫码活动驱动B端、C端有效联动,既稳定产品价格,又提升消费者开瓶需求,进一步促进渠道库存消化。”酒鬼酒表示。

2023年,是酒鬼酒的战略调整年。

国泰君安在研报中指出,从2020年到2022年,酒鬼酒更重视渠道扩张,但是,伴随着体量的上升,公司遇到了瓶颈。2022年下半年,酒鬼酒针对内外部形势开始转变战略,将2023年定调为调整年,战略重心由渠道转向品牌。

酒鬼酒位于湖南省湘西土家族苗族自治州。在中国白酒界,酒鬼酒自成一派,馥郁香型、麻袋包装,外加“非主流”的名字,又与当地独特的文化相结合,被视为湘西的文化名片之一。

酒鬼酒早在1997年就完成了上市,但历经几度易主,又于2012年遭遇“塑化剂事件”,可谓命运多舛。直到2015年中粮集团入主后,酒鬼酒才逐渐有了起色。

逐渐地,酒鬼酒确立了内参、酒鬼、湘泉三大品牌线。其中,内参系列定位于高端,酒鬼系列定位于次高端,湘泉系列定位于中低端;覆盖了千元至百元价格带。

在2019年全国春季糖酒会期间,酒鬼酒提出要重回白酒第一阵营,并喊出“短期30亿、中期50亿、远期100亿”的宏伟目标。同时,酒鬼酒还想将内参酒打造成继茅台、五粮液、国窖1573之后的第四大高端品牌。

虽说“茅五泸”是高端三剑客,但在高端化进程中,洋河、郎酒、汾酒等巨头在高端市场均有所布局。酒鬼酒表现出了一片雄心,并没把这些对手放在眼里。

通过不断调整价格,在2019年的时候,52度500ml内参酒的零售指导价,就涨到了1499元,与飞天茅台肩并肩。

9月2日,「市界」发现,在酒鬼酒电商旗舰店,内参酒的标价高达1800元,但促销价格仅999元,销售量显示“已售100+”。而其他店铺售价仅800元左右。

“作为一个区域品牌,酒鬼酒这几年的高增长,其品牌力是难以支撑的,尤其是定位高端的内参酒,酒鬼酒很难短期内在全国范围内支撑起这款千元产品。所以,市场一旦有波动,酒鬼酒就会受到很大的压力。”蔡学飞此前向「市界」分析道。

茅台讲了多少年故事,才成为了今天的茅台。带有独特湘西文化且在三大主流香型之外的内参酒,要想成为第四大高端品牌,首先需要得到广大消费群体的认可。

海通国际在5月份的研报中分析称,预期内参系列2023年收入或呈负增长——2022年消费场景缺失,渠道库存积累较多,年底库存高达6-7个月;同时酒鬼酒进行渠道改革,减少传统渠道费用投入,使得经销商信心不足、打款延后。

从行业来看,2022年,全国规模以上白酒企业降至963家,产量减少5.58%至671.2万千升。这是连续第6年下跌,且相较于巅峰时期的2016年,几乎已腰斩。

白酒行业在变化,消费市场也在变化。而2023年,白酒行业普遍都在去库存。原本存量竞争、加速分化的白酒市场,只会更加内卷。想坐上高端白酒老四的席位,得先问问洋河、郎酒们答应吗?

作者 | 张向阳

编辑 | 陈 芳

运营 | 贾天宇