越南打算建首个芯片厂,美业界警告

2023-10-31

更新时间:2023-10-31 20:59:26作者:无忧百科

文/乐居财经 曾树佳

不久前,在媒体会上,郁亮认为行业的状态,有点像马拉松的“撞墙”。一般在跑了30公里之后,就要用燃烧脂肪的热量跟能量,往前跑。

他形象地将这种转化,称之为“新旧动能的转换”。

而眼下的万科,为了在新旧动能的转换中,适应新的阶段,已开始架起了新的薪酬、激励制度框架。

在万科最新公布的方案中,为了促使员工利益与股东利益的绑定,它增加了年度股价变动作为调节系数,并把公司A股每日复权收盘价的全年平均值,作为对比指标。

过去一段时间,万科陆续有增持股票的举措,尽管如此,其市值仍呈现一定的跌幅,因顾及机构投资者的利益,今年早些时候,它还特地停掉了进行中的定增计划。

如今让薪酬与股价挂钩,似乎在继续表明其对股东利益的重视。

此外,万科推行了十三年的经济利润奖金制度,也将告一段落,而项目跟投制度则更新到7.0版本。

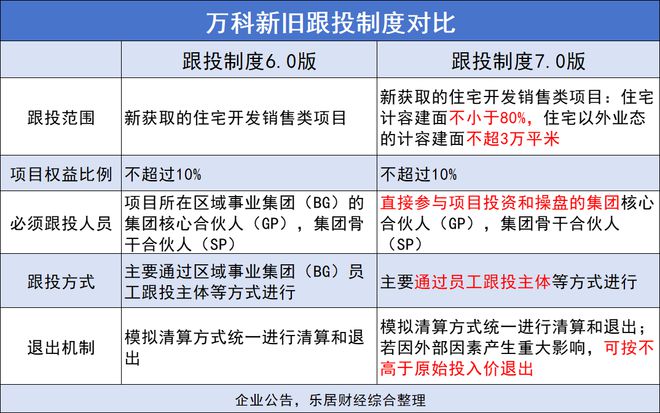

此次跟投制度的迭代,进一步明确了跟投项目范围,调整了必须跟投人员、跟投项目模拟清算与退出的条件以及跟投方式等。

其中,万科特地给跟投留足了退出空间,即当跟投项目因外部因素,而受到较大影响时,可以根据实际情况,安排跟投退出。

放眼整个行业,为了在穿越周期,并在新的阶段立足,房企们开启了对薪酬、激励制度的变革调整。

这或许将成为一种趋势。

薪酬绑定股东利益

房地产告别了狂奔时代,企业正不断谋求转型。日前的媒体会上,万科强调了自身对新商业模式的探索,提到了“混合开发”,在传统开发模式之外,注重服务、经营业务的加成。

意识到时代的更迭,这家龙头房企,也开始调整薪酬、激励制度。

根据其新出炉的《2023-2025年度奖金方案》,公司董事会主席和总裁,期间三个年度的现金薪酬方案,继续和年度净利润挂钩。

而为了促使员工利益与股东利益的绑定,万科将增加年度股价变动作为调节系数,将公司A股每日复权收盘价的全年平均值,作为对比指标。

乐居财经查阅获悉,2019至2022各年末,万科A的总市值,分别为3599亿元、3217亿元、2203亿元、2039亿元,而眼下其市值,仅为1282亿元,三年多的时间里,一路走低,跌幅超过64%。

可见,在行业的深度调整期内,万科也难在资本市场上独善其身。

为了提振股价,万科陆续有增持举动。比如去年,它就开展了为期半年的增持计划,最终于年内9月底完成,累计增持公司A股股份118.14万股,占公司总股本的0.0102%,耗资2067.41万元。

而今年8月,在股价处于低位的情况下,机构投资人对万科发起的增发事项,表示担忧。万科经过一番权衡,决定终止A股增发并撤回申请,安抚股东。

郁亮已自我降过薪酬,因自愿放弃年度奖金,其2021年的薪酬仅为154.7万元,而去年他的实际年薪,为393.5万元。与之对比,郁亮2020年的年薪,超过千万元。

此次让股价与高管薪酬挂钩,是想进一步显示管理层与股东同舟共济。这种薪酬模式,后续可能也会引来业内效仿。

在万科新的薪酬方案中,也提到,其现有经济利润奖金方案,相关责任义务已全部履行完毕,不再实施,将制订新的长效激励约束机制。

2010年,万科开始将经济利润作为考核指标,设立经济利润奖金制度,形成固定薪酬、销售奖、年度利润奖和经济利润奖金相结合的薪酬结构体系。

经济利润奖金奖励对象包括公司高级管理人员、中层管理人员、由总裁提名的业务骨干和突出贡献人员。

运行了四年之后,万科对经济利润奖金制度做了一次大的调整,取消当期发放的个人奖金,每年提取的经济利润奖金,全部作为集体奖金,需封闭运行三年,期间不得进行分配。

同年5月,万科启动事业合伙人持股计划,事业合伙人将其在经济利润奖金集体奖金账户中的全部权益,委托给深圳盈安财务顾问企业等的普通合伙人,进行投资管理。

截至2022年年底,盈安合伙企业和盈嘉众合伙企业,合计持有表决权的万科股份5.86亿股,占万科总股本的4.91%。

宝万之争中,万科的经济利润奖金制度及合伙人制度,曾被宝能质疑为“信披违规”。2018年,万科一口气公布了此前六年内管理层所获经济利润奖金的分配比例数字,并形成披露惯例。

经确认,万科2022年度实现的经济利润(EP)约为-10.63亿元,按固定比例10%提取经济利润奖,反而应返还约1.06亿元的额度。

推行了十三年,万科的经济利润奖金制度将告一段落,意在适应行业新的发展阶段。

跟投留出退出空间

万科激励制度调整,还包含了项目跟投制度7.0版本。

万科直言,此前的跟投制度更符合即售项目的业务周期,但伴随行业发展阶段变化,目前新获取项目中综合住区项目增多,经营性资产占比增大,原有跟投制度的部分条款,不再适用于新的业务发展模式。

而此次迭代,进一步明确了跟投项目范围,调整了必须跟投人员、跟投项目模拟清算与退出的条件以及跟投方式等。

在新版本的跟投制度中,对于跟投范围,万科依旧限定于新获取的住宅开发销售类项目,但其做出了更为具体的界定。

即跟投的项目为可售住宅业态时,其计容建筑面积,不小于总计容建筑面积80%,而可售住宅以外业态的计容建筑面积,则不超过3万平方米。

以往,项目所在区域事业集团(BG)的集团核心合伙人(GP)、集团骨干合伙人(SP),均为必须跟投人员,此次则将人员范畴,划定为“直接参与项目投资和操盘的GP,集团骨干合伙人SP”。

其他员工可自愿跟投,公司董事、监事、法定高级管理人员不参与跟投。

对比来看,直接限定项目的参与者进行跟投,既能调动他们的积极性,又能避免对其他人强制跟投的情况,修正了弊端。

与之对应,以前万科的项目跟投方式,主要通过区域事业集团(BG)员工跟投主体等方式进行,如今则改为“通过员工跟投主体等方式进行”,并按市场化原则退出。

在退出机制方面,部分条件与此前相同,比如“可销售物业的累计销售金额比例,达到预计总销售金额的95%及以上”、“经营性资产退出价格不高于评估价值”等。

此外,万科新版本的跟投制度,特意加了一条:

“对于项目跟投后,受政策等外部因素要求(非因市场变化),导致规划发生重大变更、并对项目开发造成重大影响的项目,公司可根据项目受外部影响程度以及项目实际情况,按照不高于跟投原始投入的价格,安排跟投退出。”

若在这种情况下退出,“退出后需定期报董事会投资与决策委员会备案。”

针对行业环境的变化,万科管理层给跟投事项,留下了可进退的空间;行业的不确定性增加,若项目因外部因素,产生了较大的影响,对公司、员工来说,适时退出未尝不是一件及时止损的事情。

激励制度焕新

作为龙头房企,万科近年来都在持续修改跟投机制。

去年,它已缩小了跟投项目的范围,删除了旧改、一级土地整理、海外房地产开发等其他项目,以及其他业务安排跟投的内容,也删除了“特殊劣后机制”的分红机制,并新增“模拟清算”的退出方式。

虽然明确了退出指标,但员工在项目上的退出时间点依然较晚,回款周期拉长。这仍让不少万科员工,对跟投保持谨慎。

乐居财经查阅获悉,2017-2021年,万科跟投项目认购总额为106.4亿元、84.49 亿元、41.57 亿元、37.45亿元、31.27 亿元,逐年下跌。

而到了2022年,万科新获取跟投认购金额为7.13亿元,占跟投项目资金峰值的1.4%,占万科权益资金峰值的2.7%,为近年来最低水平。

2023年半年报显示,万科合并范围内开放跟投项目890个。而2022年,万科累计有1182个项目引入跟投机制。

因此,此次再次对跟投制度做出修改,也是势在必行。

放眼整个行业,为了在穿越周期,并在新的阶段立足,房企们开启了对薪酬、激励制度的变革调整。

除了万科之外,9月,金地也以房地产行业正在向新的发展方式转变为由,提到《长期激励制度管理办法》在内的员工考核和激励模式,需要根据行业新发展模式做出重大调整。

这意味着,金地实施了二十多年长期激励制度终止,一个新的节点出现。

自2002年开始,金地便已经实施长期激励方案,激励对象为高级和中层管理人员及分子公司经营者及有突出贡献的核心骨干,其中,激励基金的提取以净资产收益率是否超过业绩目标,分三年兑现。

据统计,2002年至今,金地提取的长期激励基金至少超过50亿元。

旧一套的股权激励、跟投制度等员工激励政策,曾带来一定的积极作用,包括提升了房企的周转率、利润率等,但也带来了一些后遗症。

过去几年,跟投员工纷纷说出苦衷:项目一旦亏损,连本金都难以拿回来。一房企员工称,投了好几万在上海某项目上,差不多三年了,资金都拿不回来。

而另一房企员工曾被强制跟投项目,从工资中直接扣除一定金额作为跟投本金,当事人累计累计跟投了十几万元,离职收不回本金。

基本上每家房企对于跟投制度的回款周期,都有着严格要求。在大环境未恢复的前提下,跟投项目去化不顺,员工个人投进去的钱,几乎都是打水漂。

早于2019年,房企跟投机制便已经不再火热,万科总裁祝九胜也曾表示,全国前50强房企中接近30家,都出现跟不动的情况,万科不是唯一一家。

而今,行业的调控、出清已进入了新的阶段,像万科、金地等房企,对激励制度做出调整,设计出合理的模式,在往后几年,应该是一种新趋势。

相关公司:万科sz000002