V观财报|华谊集团:第三季度净利润同比增长413.38%

2023-10-30

更新时间:2023-10-30 17:42:59作者:无忧百科

作者 |李佳

编辑|黄绎达

封面来源|视觉中国

10月24日,双汇发展公布了2023年第三季度报告。数据显示,23年前三季度,公司实现总营收463亿元,同比增长3.8%,扣非归母净利润达41亿元,同比增长6%。营收及盈利端均实现不错的增长,基本符合市场预期。

近期,猪产业再次回归投资者们的视线。先是小长假开盘后 “养猪一哥”牧原股份股价跌上热门榜;再是正大股份撤回A股IPO,这也意味着其募资养猪计划暂时搁浅。

细观万得猪产业指数年初至今的表现,指数下跌了15%,26支成分股之中只有4支上涨,在这样的行情之下双汇发展以上涨超7%的成绩位居前列。

图:Wind猪产业指数成分股;来源:Wind

实际上,自21年以来,猪周期已经经历了三次探底,形态与近几轮猪周期已然大不相同,“理论上”的主升浪始终尚未到来,再叠加经济周期的影响,猪产业指数不断下探也不难理解。

同时,虽然就逻辑上而言,当生猪价格低迷之时,对于生猪养殖的企业是利空,但对于中下游宰杀、肉制品的行业在成本端则构成一定利好。所以,对于猪肉制品中下游龙头的双汇发展,前期的涨幅似乎是price in了猪周期下行阶段带来的利好。

不过,万得猪产业指数成分股之中,也有龙大、上海梅林等位于产业下游的企业,但股价表现却不可与双汇发展相提并论。那么,双汇发展的二级市场表现缘何能够在行业之中遥遥领先?未来投资者们又该如何看待其投资机会?

营收高增,利润增长稳健

在肉制品行业,双汇发展是当之无愧的龙头。就市值而言,近900亿的体量将行业第二远远甩在身后。就收入规模而言,23年半年度超300亿元的业绩即使放在食品加工行业也是位居前列。

图:肉制品企业财务数据

来源:Wind,36氪制图

从营收的增速来看,20-22年分别同增23.3%、-9.7%、-6%,双汇发展的业绩也曾面临过失速的局面,彼时主要受非瘟影响,猪周期处于下行通道,同期同业的业绩萎缩程度更甚。从23年一季报以及半年报的数据来看,双汇发展的营收增速实现了扭负为正。

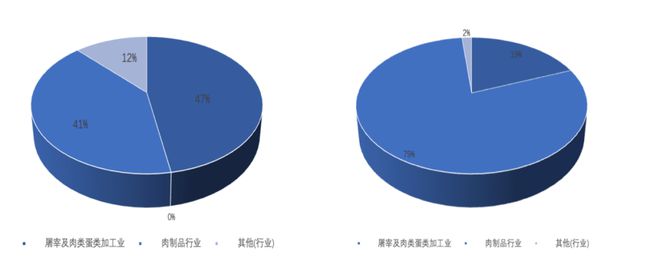

双汇的收入结构按行业可分为屠宰业务、肉制品业务以及其他三大类,23年上半年三者的收入占比分别为47%、41%、12%。从收入占比来看,屠宰业务和肉制品业务是双汇发展的核心业务。

从变动趋势来看,肉制品业务和其他类占比在逐年提高,同时23年上半年其他类同比增速达46%,即便有低基数的影响因素在,这样的数据依然能够体现出该业务良好的成长性。

从毛利构成来看,23年半年度屠宰业务、肉制品业务以及其他类的占比分别为19%、79%、2%。虽然在营收方面屠宰业务和肉制品业务平分秋色,但从盈利贡献来看,肉制品业务才是利润的支柱。

图:双汇发展的收入结构及利润结构

来源:Wind,36氪制图

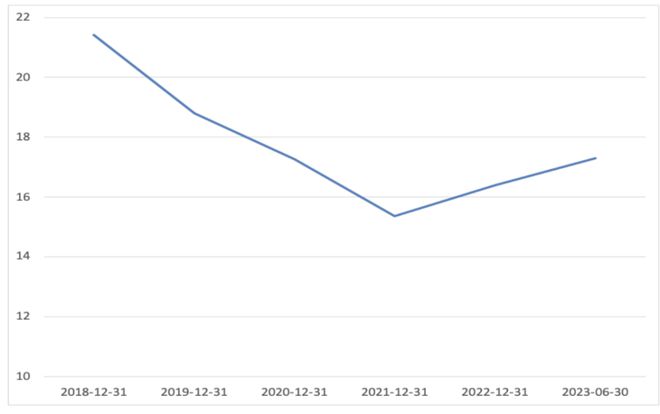

盈利能力方面,过去三年公司的销售毛利率基本在16%-19%之间波动,23年上半年的销售毛利率为17.3%,基本和一季度维持在相同水平,整体来看公司的盈利能力比较稳定。

细分各项业务的毛利率水平,23年半年度屠宰业、肉制品业及其他类的毛利率分别为6.3%、30.5%、2%,较22年末变化不大。同时可以看出,肉制品业的毛利率显著高于其他二者,再结合其接近八成的毛利占比,这便是肉制品业能够成为双汇利润支柱的原因。

图:双汇发展毛利率;来源:Wind,36氪制图

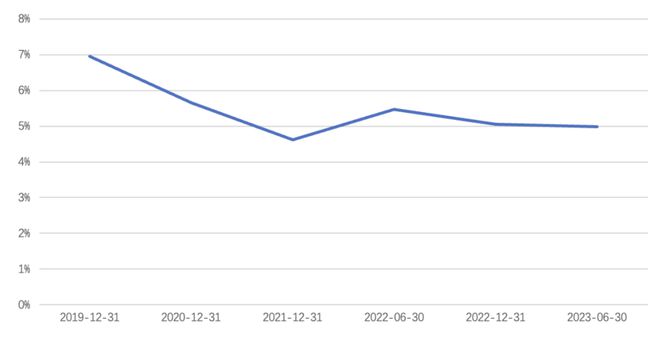

从费用情况来看,近3年公司整体的费用率控制在5%附近,也正是由于公司整体的毛利率较低,致使费用端变动的空间不大。具体来看,销售、管理、研发费用率分别为3%、2%、0.29%;从变动趋势上来看,上述费用率均较此前有小幅提升。

图:双汇发展的费用率;来源:Wind,36氪制图

净利润方面,23年半年度数据录得28.7亿元,同比增长3.79%,净利润率9%,因毛利水平和费用端整体较之前变化不大,净利率也基本和此前持平。

公司盈利端的增长远落后于营收扩张,主要是受到利润结构的影响。营收的高增主要依赖于毛利率较低的屠宰业务,而盈利能力强的肉制品业务增长略显乏力,致使公司增收不增利。不过,在当前的经济环境下,双汇的业绩也展现出一定的韧性,这也是市场看好双汇的主要原因。

“杀猪”不赚钱,“火腿肠”卖不动

双汇发展的两大营收支柱业务,屠宰业和肉制品加工业,前者是老本行,后者则是发家所在。

屠宰业务从产品上来看主要就是冷鲜肉、冷冻肉这类生鲜肉制品。这部分业务驱动双汇营收扩张的原因更多是在于屠宰量的显著提升。当前,我国人均猪肉消费量在不断上升,所以行业本身的成长性是驱动双汇屠宰收入不断增长的主要原因。

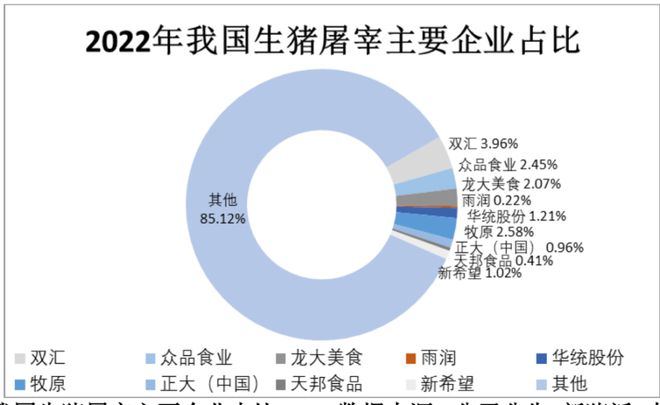

而且,当前我国屠宰行业的格局仍然较为分散,CR5在12%左右,与美国、欧洲等地区相距甚远,中小型屠宰厂和散户仍占据较大比重,行业集中度提升空间较大。同时,从趋势上来看,近年我国中小型屠宰企业正在慢慢退出市场,行业集中度得以缓慢提升。据Frost&Sullivan估算,我国定点屠宰企业数量从2010年的2.34万家,下降至2020年的0.18万家左右。

在此趋势之下,双汇作为龙头企业,行业集中度的提升也将成为业绩增长的另一重动力。在行业集中度提升的过程中,双汇可以通过其在成本控制、供应链等方面形成的规模优势,优先享受到行业集中度提升带来的业绩增量。

图:2022年我国生猪屠宰主要企业占比

来源:大地期货研究院

另一方面,随着消费者对食品安全更加注重,消费习惯逐步从农贸市场的热鲜肉向更有保障的品牌冷鲜肉转变。根据涌益咨询的数据,在冷鲜肉和冷冻肉市场份额的扩张挤占下,热鲜肉的市场份额已从15年的70%附近下滑至50%左右。同时,冷鲜、冻肉对于宰杀工艺、运输的要求相对更高,行业具有一定进入门槛,因此消费习惯的变化使得行业集中度亦有一定提升。

再结合双汇生鲜品各个渠道的销售结构来看,约40%的销量由双汇特许店贡献,中大型商超、农贸市场以及直接供应餐饮渠道或加盟商的占比分别为30%、20%和10%。从数据可以看出,双汇生鲜品主要面向C端,这使得双汇在经过多年的品牌建设后能够率先抢占消费者心智,享受到冷鲜、冻肉渗透率提升带来的销量增长。

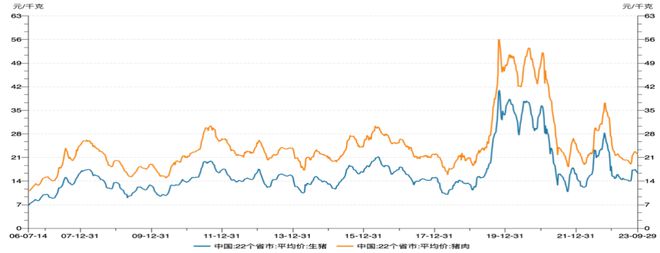

盈利方面,屠宰业技术含量不高,没有太多的附加价值,因此该业务的毛利率水平较低。盈利模式上,屠宰业务主要是赚生猪价格和猪肉零售价之间的差额,虽然二者之间的价格波动基本同步,但品牌肉的售价具有刚性,再加上双汇生鲜品的销售构成主要是面向C端的品牌肉,同时一般而言生猪采购是最为主要的成本,占比达95%。因此,上游生猪价格是影响屠宰业务毛利率最主要的因素。

图:我国生猪、猪肉价格走势;来源:Wind

从今年上半年的情况来看,我国生猪价格较此前的高点已经有所回落,这亦是双汇屠宰业务毛利率较此前有小幅提升的原因。不过,屠宰业务毛利对营收的敏感性仍然较低,这就导致该业务对于拉动公司整体毛利的贡献不大。

在成本控制方面,双汇在股东的协同下具有进口采购的优势来平滑生猪价格的波动。从近十年的价格来看,美国进口生猪价格多数时间低于国内。当国内生猪价格处于上升通道或是中美生猪价差拉大时,公司可以加大进口冻品肉储备,以此降低采购成本波动的风险,将屠宰业务的毛利率维持在一个相对稳定的水平。

屠宰业务主要是贡献营收,再来看看利润担当肉制品行业。

肉制品行业从产品端来看主要就是火腿肠类、火腿类、香肠类、酱卤熟食类以及餐饮食材等类别。其中,双汇王中王火腿肠这个公司明星产品对于消费者而言并不陌生。1992年,双汇火腿肠开始投放市场,这一单品不仅仅成为了双汇入局肉制品加工行业的切入点,而且随着逐步扩张,该项业务不仅成为了企业主要的利润来源,同时也使得双汇成为了肉制品加工行业的龙头企业。

图:双汇包装肉制品品类;来源:公司年报

肉制品加工业务附加价值高,同时毛利率与猪价关联度不显著,再叠加双汇在上游端具有先天优势,因此毛利水平显著高于屠宰业务。同时,在火腿肠这一品类帮助双汇树立起品牌形象,在包装肉制品行业打下一片天之后,公司不断完善产品矩阵,持续推出高端新品,提升价格带增厚利润空间。

而且在消费升级趋势下,公司顺势推出了盈利能力更强的高端新品,以拉高毛利率;营销方式上,从明星代言、KOL带货再到综艺植入等亦涉猎全面。从效果来看,今年新产品的销售收入占当期产品的10%以上,而且新品的毛利水平明显高于普通产品,带动该分部业务毛利率的微幅上升。

不过即便高端新品的推广效果尚可,双汇的包装肉制品业务整体来看在逆周期的背景之下要实现增长依然十分艰难,23年上半年同比3%的增速显著低于其他两类业务。一方面,高温肉制品行业早已经进入成熟期,其在肉制品总消费量的占比已达六成左右,成长空间有限,同时无论是产品还是技术基本定型,就产品力而言各家已经很难形成差异化,更多的是在品牌、营销、渠道上的竞争。

另一方面,双汇已经位于该行业断档第一,要实现高基数增长难度自然更大。所以,即便毛利高,但弹性小,对于公司业绩而言,其功能主要是压舱石,带动增长的效果十分有限。

因此,综合来看,更赚钱的包装肉制品卖不动,需求好的“杀猪“业务不赚钱,这就导致了营收增速显著高于利润端的增长。不过,当两大传统业务面临不同维度的瓶颈之时,从地方屠宰厂成长到如今行业龙头的双汇发展自然也不甘选择“躺平”。

预制菜能助力双汇增长吗?

近段时间,关于预制菜的讨论热度颇高。而早在2020年,双汇就开始孵化预制菜这一业务。虽然短期内预制菜处于舆论的风口浪尖,观点两级分化明显,但不妨从长期的维度来看看其发展前景究竟如何。

根据艾媒咨询的数据,2022年我国预制菜市场规模约为4196亿元,预计2026年规模将达10720亿元,增长空间相当可观。从驱动因素来看,此前连锁餐饮、外卖等B端需求占据主导地位,但目前随着家庭小型化以及快节奏生活的趋势不断增强,由此带来的C端需求逐渐增多,这亦是驱动市场规模扩容的重要力量。

从当前的行业格局来看,预制菜行业集中度较低,2020年行业CR5为9.2%。因此,在旺盛需求的吸引之下,再叠加较低的行业进入门槛,许多企业纷纷开始入局预制菜。一般而言,进入该市场的有以下几种企业:一是冷冻食品企业;二是上游农林牧渔企业;三是餐饮企业以及渠道类企业。这些企业在品牌、渠道或是供应链等方面或多或少已有较为成熟的布局,能够与预制菜业务的发展进行协同或是复用。

双汇便是上述第二种企业,同时公司主攻增速更快的C端市场。除了双汇传统业务已经打造成熟的品牌、渠道、供应链等方面是孵化预制菜业务的优势以外,在预制菜原料价格敏感度高的背景之下,双汇具备了协同上游进行成本控制这一核心竞争力,这亦使得双汇在与上述企业类型竞争之时赢面更大。

在产品端,双汇围绕 “八大菜系+豫菜“的战略,已经推出东坡肉、鱼香肉丝这类家常、下饭的预制菜,并且已在天猫、盒马等线上及线下渠道进行售卖。不过,就其天猫期舰店的销量以及用户评价,双汇预制菜的口味、运输等方面仍有较大的提升空间。

同时,公司在年报中也尚未具体披露该部分的数据,可见在双汇预制菜业务孵化时间不长的情况下,当前尚不构成能够驱动业绩增长的力量。长期来看,双汇在屠宰、包装肉制品行业横、纵向都较为强劲的背景之下,该业务要想成为公司的第二曲线还需要更多的时间来培养。

双汇发展的投资看点

尽管在过去一段时间双汇发展的股价涨幅位居行业前列,这主要是受到市场对猪周期的定价的影响,以及公司财报的业绩支撑。故而,当上述利好被充分定价后,九月中下旬开始双汇发展的股价呈现不断下跌的态势。那么,双汇发展未来投资看点有哪些呢?

图:双汇发展股价走势;来源:Wind

对于屠宰业和肉制品加工这两大双汇的成熟业务而言,前者的看点主要在于成本端,此前双汇出现过对于生猪价格走势判断失误导致过多进口冻品造成减值损失,生猪价格的对冲效果是该业务盈利能力占据主导地位的因素,后者看点在于公司对于营销力度以及高端渠道建设的推进程度。

近期,双汇宣布乒乓球运动员马龙为代言人,在肉制食品安全问题频发的背景之下,选择食品标准要求更高的运动员作为代言人无疑能够帮助双汇进一步提升品牌形象,赢取消费者的信赖,这也可见双汇对于品牌形象等营销策略上有进一步动作。夯实品牌力亦能有助于公司推动价格带向上提升,因此高端化产品策略的落地效果亦是后续业绩增速较为核心的看点。

而预制菜业务当前的营收占比仍然较小,短期内只能是影响双汇基本面的边际力量。但在当前更多由事件驱动行情的大盘风格之下,预制菜行业若有利好消息或可驱动双汇产生短线行情。

同时,在今年红利策略的盛行下,双汇发展延续高分红路线亦会是吸引投资者的亮点之一。双汇发展当前的股息率为6.64%(10月26日数据),虽然与能源、地产之类传统分红大户相比仍有一定差距,但这样的分红水平在五千多家A股企业之中已经能够排名70附近,在红利指数成分股中亦排名中上游。

总的来看,双汇本身主营业务成熟,现金流相对稳定、充沛,而且分红意愿相对较强,股息率颇高;估值方面,当前双汇的PE(TTM)在15倍左右,低于肉制品行业中位数的31倍,而估值便宜、安全边际高,正是优质红利股必备特点。

所以,在当下主线稀缺、行业轮动提速的背景下,双汇浓厚的红利属性亦是吸引投资者买入的关键,同时也让双汇有别于其他同类猪产业下游标的,并在今年显著跑赢猪产业指数中其他成分股。往后看,在当下的经济预期逆转之前,红利策略依然具有相当的性价比,所以在市场预期与猪周期的共振下,双汇仍具备相当的短期投资价值。

*免责声明:

本文内容仅代表作者看法。

市场有风险,投资需谨慎。在任何情况下,本文中的信息或所表述的意见均不构成对任何人的投资建议。在决定投资前,如有需要,投资者务必向专业人士咨询并谨慎决策。我们无意为交易各方提供承销服务或任何需持有特定资质或牌照方可从事的服务。

点击图片即可阅读