V观财报|方大特钢:吴记全接任公司总经理

2023-11-14

更新时间:2023-11-14 22:05:28作者:无忧百科

今年10月,《时代》杂志发布“2023年最佳发明”。在AI门类入选的14个应用中,老牌软件公司Adobe的Generative Fill(生成式填充)力压OpenAI的GPT-4,位列细分门类头把交椅。

当Midjourney依靠一张AI生成的情侣合影横空出世时,一度被认为是“PS背后的神秘力量”的病危通知书。但近一年过去,大家猛然发现相比网红AI初创公司,Adobe才是资本市场真正的抢手货。

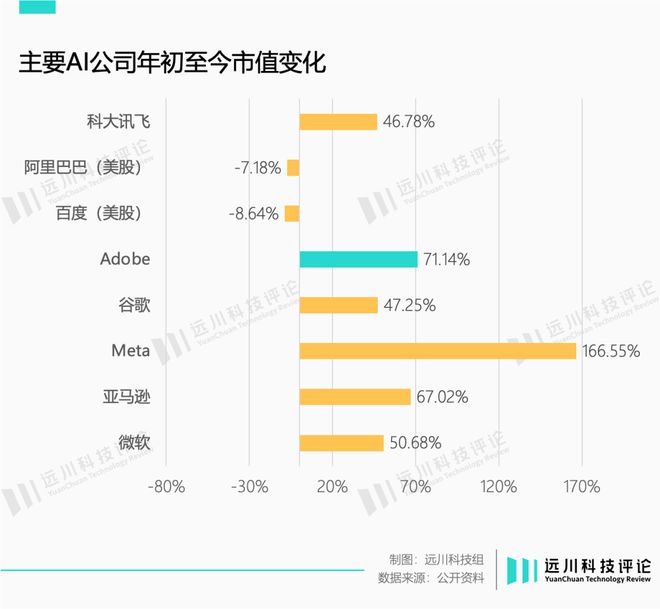

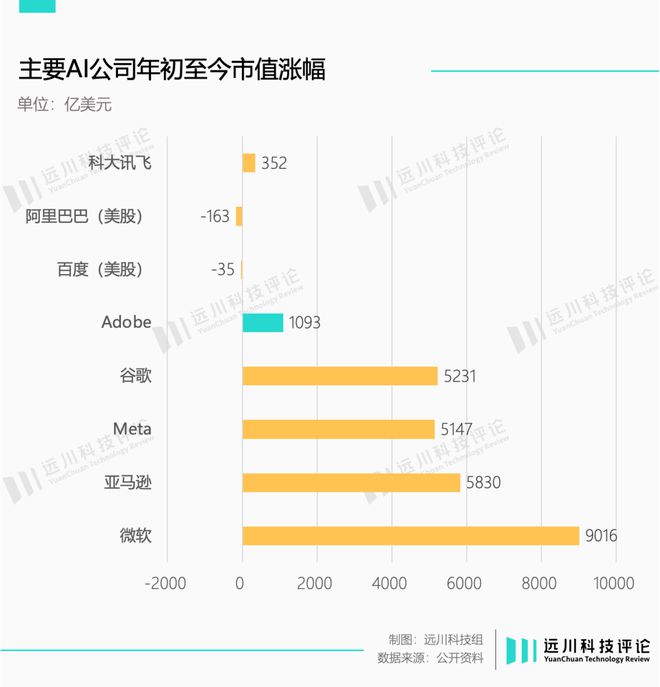

年初至今,Adobe在美股创造了71%的涨幅,市值涨了足足1000亿美元。

那么,大家到底在期待什么?

Adobe做了什么?

今年3月,Adobe公布了其生成式AI工具“Firefly”。和Midjourney、Dall-e等工具一样,Firefly具有文本生成图像、AI 生成文字效果、重新上色等功能,之后又添加了生成式填充、文字生成视频和海报等功能。

Firefly的生成质量相比同类产品其实并不算强,在社交媒体上的热度也远不如Midjourney、Stable Diffusion等同行,但Firefly却让Adobe在资本市场疯狂上分。

一个重要原因是,Firefly解决了生成式AI商业化面临的版权问题。

首先,Firefly大模型的训练数据来源是Adobe的图库Adobe Stock,其内容为公开授权图片或版权过期的图片。创作者可以把作品上传到图库,如果有其他人下载则视为达成交易,作者可以获得相应的版税收入。

虽说Adobe Stock在图库市场的份额属于“其他”,但好处是规避了版权问题。

针对一些知名IP,Firefly会在图片生成前就先行拦截,彻底杜绝了收大公司律师函的可能性。更何况Adobe承诺如果出现版权纠纷责任全在己方,对重视合规的大公司是一个福音。

Firefly识别到了“Winnie the Pooh”是迪士尼的IP

今年10月,Adobe公布了Firefly大模型的迭代款,同时公布了Creative Cloud(包含Illustrator、Photoshop、Lightroom、Premiere Pro的订阅包)的100多项AI功能更新,比如在Photoshop里借助AI智能扩充图片。

这些更新的意义在于,可以让AI生成的图片融入Adobe全家桶的工作流。

AI做图的核心是提示词(prompt),不同的提示词生成的图片差异巨大,对用户来说完全是个盲盒。即便每次念同样的咒语,生成的图片也可能也大相径庭。

妙鸭相机这类应用本质上是将提示词功能化,虽然牺牲了自定义的自由度,但大幅度降低了释放咒语的门槛。但无论哪种方式,对于商业化用途都是无法接受的。

另一个问题是图像的编辑。比如设计师用Dall-e生成了一张图片,需要在Photoshop上编辑,还需要设计师把图片矢量化——所谓矢量图,指通过数学公式而非像素描述图形,因此矢量图可以无限放大而不会失真,让设计师可以自由编辑。

这也是为什么Adobe会针对性的推出Firefly矢量模型,可以让AI直接生成可编辑的矢量图形。Adobe旗下的Illustrator也推出了文本生成矢量图的功能测试。

这就意味着从图像生成到编辑,用户可以完全在Adobe全家桶里完成,迁移成本非常低。

因此,虽然大家都是AI生成图片,但Midjourney、Dall-e等应用更多侧重单纯的生成,编辑能力极其有限,也无法与Adobe全家桶这类专业工具集成。

所以,Midjourney所替代的更多是Flickr和Shutterstock这类图库。在专业的商业化场景里,Adobe还是独一无二的霸主。

事实上,Adobe的技术能力未必有多么出色。Firefly生成图片在一些细节上与Midjourney等同行还有差距,其大模型的开发也仰仗了英伟达的技术扶贫。

但Adobe的核心能力在于:在AICG的技术浪潮出现之前,他们就已经是富可敌国的软件公司了。

Adobe的核心资产

Adobe的核心业务分为两块:数字体验和数字媒体。前者定位于企业的数字化营销;后者则是由我们熟悉的Photoshop、Illustrator等软件组成的全家桶,收入占比长期高达70%以上。

其中,数字媒体部分又由两大拳头产品组成:针对影像编辑和设计的Creative Cloud,在数字媒体业务中贡献了80%的收入;另一个是以PDF文档为核心的Document Cloud,针对文档的管理等场景。

在这些业务场景里,Adobe的覆盖面极广。除了我们熟悉的Photoshop,还有针对UI设计的Indesign,针对照片编辑的Lightroom和用于矢量图处理的Illustrator。

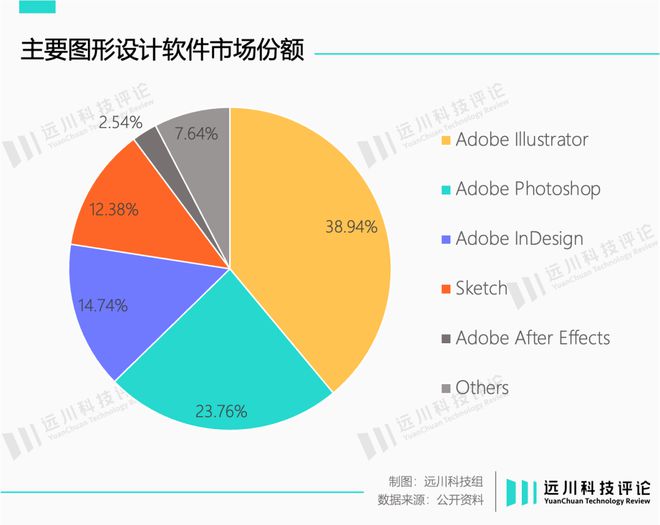

这个庞大的软件版图构筑起来的是Adobe在图形设计这个细分市场绝对的霸主地位。2023年全球图形设计软件前5名中,有4家来自Adobe,加起来市场份额接近80%。唯一的竞争对手Sketch还只支持macOS平台。

超高的市场份额构筑了Adobe的护城河:打动资本市场的并不是Adobe的技术能力有多么领先,而是在图形设计这个含金量巨大的细分市场,Adobe已经提前卡住了身位赚大钱了。

经过了大模型群魔乱舞的时期,产业界逐渐意识到,AI应用的落地才是更关键的问题。而诸如办公、图形设计这类“高价值的场景”,目前还是稀缺的。

OpenAI创始人Sam Altman曾表达过一个观点[8]:未来的应用趋势是大模型的功能嵌入更多APPs,而不是在 ChatGPT 上生长出更多插件,因为现实中大多数插件并没有呈现出 PMF ( Product / Market Fit,产品市场匹配)。

也就是说,至少目前来看,AI落地更多在于改造现有的应用场景,而非创造新的场景。

按照这个论点,能够在当下分一杯羹的公司,很可能在AIGC的热潮出现前就已经大赚特赚了。Adobe就是其中之一。

2008年,Adobe开启了自公司创办最大的一次改革:将按版本买断制的软件销售模式转变为按产品组合订阅收费。

虽然这次转型被冠以“SaaS云服务”之名,但核心还是把传统的一次性购买变成定期缴税。2014年一季度,Adobe订阅收入首次超过买断收入。

同时,Adobe主导了大量防御性收购。2009年,Adobe一口气收购了Omniture、Efficient Frontier、ComScore等几家定位在“营销科技”的公司,建立了在创作设计之外的第二块重要业务版图。

2018年后,随着Shopify迅速崛起,Adobe又开启钞能力,收购了Shopify的竞争对手Magento和Marketo,同时一点点减持Shopify的股份,完成了对电商、AI等领域的覆盖。去年,Adobe再次慷慨解囊200亿美元,拿下在线设计协作软件Figma。

这样做的好处在于,一旦市场上出现有威胁的友商,Adobe可以第一时间收入囊中。同时,被收购的产品可以放进自己的订阅服务产品组合,加强自家产品的竞争力,进一步抢占市场份额。

贡献了20%收入的Experience Cloud,产品组合几乎全是买来的。

得益于占比夸张的市场份额,Adobe事实上成为了设计创意行业的某种“标准”,这也难怪收购Figma会惊动美国反垄断部门。

因此,Adobe的核心竞争力并非技术多么领先,而是在“创意设计”这个高价值场景里,付费能力和付费意愿最强的客户几乎都被Adobe纳入麾下了。

到了AIGC时代,Adobe打下来的江山就显得更值钱了。

同样的逻辑也适用于微软,作为办公软件的全球龙头,资本市场盯上的不是微软的技术含量,而是每年给Microsoft 365按时交钱的劳动人民。

然而,即便是Adobe和微软两位带头大哥,也都面临一个严峻的问题:算力的高成本。

All eyes on Adobe

当下群魔乱舞的大模型,都可以追溯到8位谷歌的计算机科学家在2017年发表的论文《Attention Is All You Need》。这篇论文公开了Transformer算法,随之扣动了此轮AIGC热潮的扳机。换句话说,Transformer是如今所有大模型的祖师爷。

简单来说,Transformer主打一个大力出奇迹,通过对算力和数据近乎病态的消耗产生涌现。但代价则是高昂的成本,这也是为什么有人揶揄:Money Is All You Need。

伴随大模型逐渐泛滥,落地应用遥遥无期,成本与收入之间的落差便成了迫在眉睫的问题。这也是红杉资本那篇名为《AI's 200B$ Question(AI的两千亿美元问题)》的博文备受关注的原因。

红杉给AI产业算了笔账,根据当前AI企业的收入状况,以及在GPU、云服务等成本上的投入,测算出整个产业起码还得挣1250亿美元才能回本。

计算方式或许有些粗糙,但表达的意思却很清晰:如果找不到可持续的变现模式,AIGC的风可就要刮不动了。

风投公司Theory Ventures调查数据显示,95%的AIGC公司年收入平均还不到500万美元,一些估值达到数亿美元的初创公司甚至还未有收入进账。

今年5月,ChatGPT iOS版正式上线,定价20美元/月,但首月新增用户人数还不到50000,付费用户在活跃用户中的占比仅仅1.6%。最近OpenAI又开始四处化缘,说明财务情况确实不甚乐观。

按照The Information的报道,风头正劲的网红公司Midjourney,今年的收入也“只有”2亿美元。虽然不算少,但离撑起AIGC的商业化坦途还有不小的距离。

在这个背景下,Adobe身上就笼罩了一层强烈的风向标意义。

Adobe几乎拥有一个完美的商业模型:统治地位的市场份额;庞大的付费用户规模;超高的利润率;以及与AIGC高度吻合的业务场景。如果这样的公司在AI上都赚不到什么钱,无疑会在短期打击产业界对AIGC的预期。

然而,从Firefly的付费方式上,还是可以窥见Adobe巨大的成本压力。

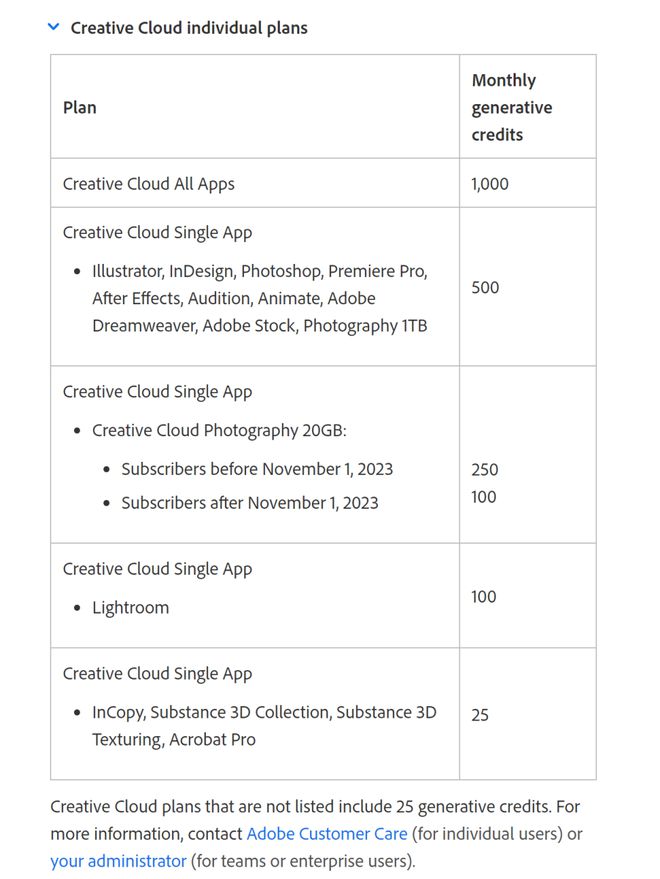

简单来说,Adobe给Firefly设计了一个复杂的定价方式:点数制收费。简单来说,一个点数可用来生成一张图片,用户一个月可免费获得25个点数,有更多需要则需要额外购买点数。用户可以单一购买Firefly服务或CC全家桶,可以按月或按年付费,个人和企业享受的优惠也不相同。

防止用户重度使用造成亏损,一旦有用户使用了超过每月分配的积分,Adobe就会给服务减速。

Firefly收费标准

无论是看起来暗藏玄机的特殊收费方式,还是Adobe不把话说死的鸡贼做法,都牵扯到AIGC成本的一个问题——规模效应差。

大部分互联网产品成本构成中,很大一部分是包括云服务在内相对固定的运营成本,而这部分成本会随着用户规模的扩大越摊越薄。

但AIGC产品则不同,用户每交互一次——比如和ChatGPT对话或用Firefly生成图片,都会在云端运算一次,继而产生对应的成本。用户用得越多,成本越高。开发商只能通过软件优化单次交互消耗的算力,但“用一次算一次”的拿货成本无法改变。

再加上大部分AI应用都位于生产力场景,也很难像互联网产品那样先烧钱再赚钱——毕竟让设计师一遍做图一遍看广告,多少有点行为艺术了。这也是为什么妙鸭相机的产品负责人会说[4]:在AIGC时代,如果不能第一天就向用户收费,就可能永远收不到用户的钱。

微软的GitHub Copilot情况也好不到哪里去。这款主要帮助程序员敲代码的应用,场景和功能和Adobe一样明确,收费也不高,10美元/月或100美元/年,并且收费前就有150万保底用户规模,变现的未来非常光明。

然而现实是由于算力成本,平均每个用户反而让微软倒亏20美元,重度用户甚至能让微软每月倒贴80美元。依此推测,定价30美元的Microsoft 365 Copilot,搞不好亏的更多。

移动互联网时代,大公司会想尽一切办法让用户停留在自己的产品里。如今,大家却巴不得用户交完钱尽量省着点用。

时至今日,算力的稀缺似乎已经成了AIGC应用落地的巨大障碍——如果开一天空调要交500块钱电费,那么无论空调有多少优点,大家还是愿意扇扇子。

参考资料

[1] THE BEST INVENTIONS OF 2023, TIMES

[2] AI will assist creative professionals, not replace them, venturebeat

[3] Adobe guidance spooks investors, but long-term outlook is strong, diginomica

[4] 对话“妙鸭”产品负责人:AIGC 的产品第一天不收钱,就可能收不到钱,极客公园

[5] How Adobe Became a Successful $95 Billion SaaS Company, product habbit blog

[6] Adobe云化与AI化之路,国金证券

[7] Why Adobe Stock Is a Long-Term Winner in the AI Revolution, investorplace

[8] 被删除的Sam Altman 谈话纪要:Open AI 也缺 GPU,降低成本是首要目标,极客公园

编辑:李墨天

视觉设计:疏睿

责任编辑:李墨天