马云家族信托拟减持1000万股阿里股票,市值超8.7亿美元

2023-11-16

更新时间:2023-11-16 20:28:22作者:无忧百科

红星资本局11月16日消息,“杭州30亿量化私募跑路”事件持续发酵。

一则关于“杭州30亿量化私募跑路”的消息在市场流传,其中牵扯出的私募多层嵌套造假指向了百亿私募华软新动力。有截图显示称,“(华软)新动力投资了杭州汇盛,再下投至杭州瑜瑶,再下投磐京,投前的估值表和投后的业绩全是假的。”

有知情人士称,“深圳汇盛、杭州瑜瑶真正的幕后老板,都是磐京投资实控人毛崴。”红星资本局注意到,毛崴曾多次被监管调查和采取相关监管措施,曾操控55个账户买卖股票被罚千万。目前,毛崴已在11月初被有关部门控制有关。

私募跑路致华软新动力踩雷

回应:确有部分产品兑付困难

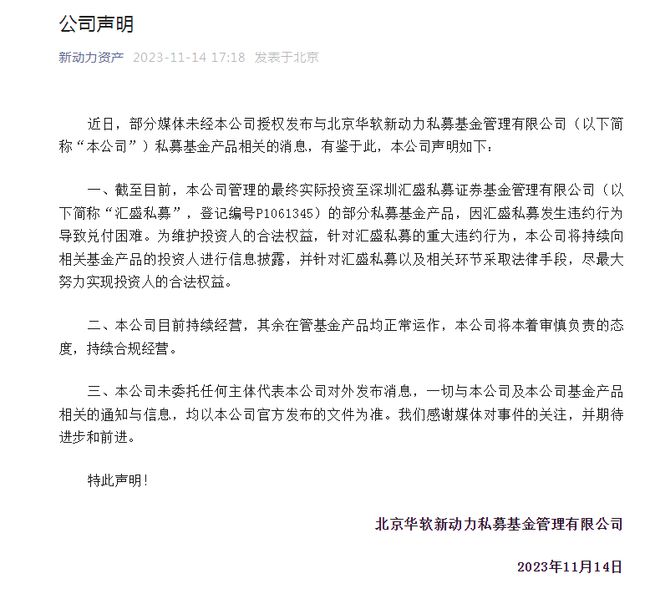

11月14日,红星资本局曾报道,针对“杭州某量化私募跑路,知名百亿私募FOF华软新动力踩雷”的传言,华软新动力发布声明称,截至目前,该公司管理的最终实际投资至深圳汇盛私募证券基金管理有限公司(下称“深圳汇盛”,登记编号P1061345)的部分私募基金产品,因深圳汇盛发生违约行为导致兑付困难。

华软新动力称,为维护投资人的合法权益,针对深圳汇盛的重大违约行为,该公司将持续向相关基金产品的投资人进行信息披露,并针对深圳汇盛以及相关环节采取法律手段,尽最大努力实现投资人的合法权益。该公司目前持续经营,其余在管基金产品均正常运作,将本着审慎负责的态度,持续合规经营。

据财联社等媒体报道,华软新动力向渠道解释称,“新动力旗下FOF投了杭州汇盛,而汇盛先前声称自己是做量化对冲策略,后来经华软新动力调查发现,汇盛只是将资金投了瑜瑶投资的产品,华软新动力迅速采取行动,上周已经报案抓捕产品造假的私募管理人杭州汇盛。华软新动力对下投方面的失误以及由此引发的一些不实市场传闻给投资者带来的困扰深表歉意。”

公开信息显示,华软新动力(全称“北京华软新动力私募基金管理有限公司”)是市场上管理规模最大的证券私募FOF基金之一,目前基金资产管理规模超过百亿元,服务对象涵盖了多类型机构投资人,包括银行、券商、期货、信托等金融机构,以及央国企、上市公司、家族客户等高净值客户。

中基协官网显示,前述深圳汇盛成立于2016年1月,管理规模为10-20亿元,注册地点位于深圳,实际办公地点在杭州。除了深圳汇盛以外,截图中提及的另外两家公司“杭州瑜瑶”“磐京”都曾出现违规行为。

“杭州瑜瑶”全称杭州瑜瑶投资管理有限公司。中基协官网显示,该公司管理规模为20-50亿元,被列为异常经营机构,于2022年6月13日被浙江证监局采取出具警示函的行政监管措施。

经浙江证监局调查,该公司发行并管理的“瑜瑶战鼓五号私募证券投资基金”在2021年7月至2022年3月期间,存在总资产占净资产的比例超过200%的情形,决定对该公司采取出具警示函的监督管理措施,并记入证券期货市场诚信档案。

知情人士:幕后主导已被抓

据第一财经,有知情人士称,“深圳汇盛、杭州瑜瑶真正的幕后老板,都是磐京投资实控人毛崴。”上述三家公司,都是“杭州30亿量化私募跑路”事件中的涉事方,磐京投资还被知情人士视为幕后主导。

上述知情人士透露,深圳汇盛、杭州瑜瑶均与此次“私募跑路”事件有关。两家公司的幕后操盘人,均为磐京投资的实际控制人毛崴。杨泽斌与毛崴存在亲属关系。上述知情人士透露,杭州瑜瑶和磐京投资确实与华软新动力“杭州30亿量化私募跑路"事件有关。

公开披露显示,磐京投资全称是磐京股权投资管理(上海)有限公司。成立于2015年,法定代表人为李成祥,股东为毛崴、韩淑琴,持股比例均为50%,实际控制人为毛崴。因经营异常,磐京投资已于2022年9月被中基协注销私募基金管理人资格。

根据中基协备案信息,深圳汇盛成立于2016年,实际控制人为张萍,持股比例为90%,另外10%由李明睿持有;杭州瑜瑶成立于2017年,全称为杭州瑜瑶私募基金管理有限公司,目前由杨泽斌、何国清分别持股82%、18%。何国清还同时担任公司执行董事、总经理。

从公开信息显示的股权、人员等方面的情况看,深圳汇盛、杭州瑜瑶与磐京投资没有直接关系。“这些情况都是表面上的。”该人士称,据其了解,毛崴与杨泽斌存在亲属关系。

值得注意的是,上述知情人士称,此前,河南某上市国企曾向杭州瑜瑶投资2.9亿元。投资方近期准备赎回资金时,杭州瑜瑶未能组织资金进行兑付,导致风险暴露并引发连环爆雷。

而杭州瑜瑶未能兑付,则可能与毛崴被有关部门控制有关。“毛崴被抓导致资金链断裂,他之前本来已经协调了规模几个亿的资金进来。”该知情人士称,毛崴11月初被抓后,恰逢这家上市国企要赎回资金,但无人协调资金,从而引发了杭州瑜瑶违约。

曾操控55个账户买卖股票被罚千万

据天眼查,毛崴名下共关联11家企业,其中7家为存续状态,包括磐京股权投资基金管理(上海)有限公司、宁波梅山保税港区磐京投资管理有限公司、大连圣亚等。

红星资本局注意到,在2021年12月8日的*ST圣亚公告中,详细披露了“毛崴、姚石因涉嫌超比例增持、减持未报告、披露及在限制期内交易‘大连圣亚’”具体细节。

2017年11月7日至2019年7月3日期间,磐京基金时任董事长毛崴,与姚石共同通过磐京基金相关工作人员,控制使用“磐京基金”机构账户、“新证泰6号”等10支信托产品账户、“九逸赤电晓君量化3号证券私募投资基金”等7支私募产品账户、“杨某平”等37个个人账户共55个证券账户(以下简称账户组),交易“大连圣亚”。

证监会调查发现,账户组于2017年11月14日持有“大连圣亚”比例达到5.3%,之后仍继续交易,并于2018年8月10日达到最高点24.59%,截至2019年7月3日仍持有该上市公司15.19%的股份。直到2019年7月4日,磐京基金才发布股东权益变动公告,披露其还有“大连圣亚”股份超过5%。

毛崴和姚石控制的账户组在增持“大连圣亚”达到5%及减持达到5%时,均未向证监会、交易所作出书面报告,也未通知上市公司予以公告,并且继续交易该股股票。在这段时期,账户组累计增持“大连圣亚”18.18亿元,减持金额则为16.35亿元。

证监会认为,毛崴、姚石的上述行为违反了2005年《证券法》,上述违反事实,有关证券账户资料、交易记录、银行账户资料、转账记录、聊天记录、询问笔录、有关协议、有关人员工作记录文件等证据证明,足以认定。

证监会决定,对毛威、姚石限制期内交易行为,依据2005年《证券法》第二百零四条的规定,给予警告,并处以3000万元罚款(二人各承担1500万元)。

公开资料显示,自2019年以来,毛崴曾多次被监管调查和采取相关监管措施。

2019年10月,毛崴因涉嫌实施操纵证券市场违法行为,被证监会上海证券监管专员办事处立案调查。2021年12月,毛崴与姚石又因超比例增持、减持未报告、披露及在限制期内交易大连圣亚,被监管警告,并分别罚款1500万元。之后,磐京投资又因涉嫌违反《私募投资基金监督管理暂行办法》,被上海证监局责令改正,给予警告并罚款3万元;毛崴以及登记为信息填报负责人的白金琳,也被均警告并处3万元罚款。

编辑 杨程 综合报道