“30亿量化跑路”风波诸多疑点待解,穿透尽调缘何失效?

2023-11-17

更新时间:2023-11-17 21:33:00作者:无忧百科

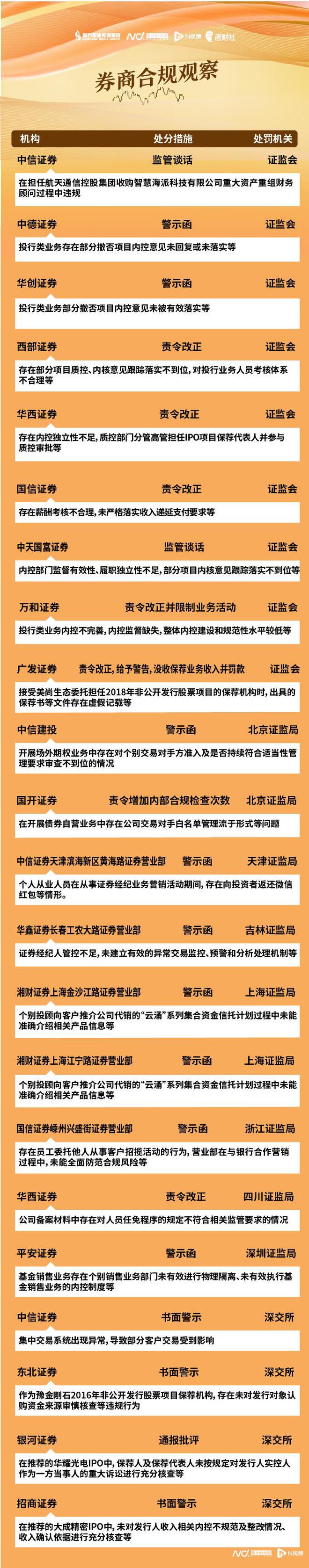

针对券商的违规行为,监管机构的重拳出击从未停止,严监管利剑依然高悬。

近日,据南都湾财社记者不完全统计,2023年9月--10月,监管机构至少下发了22张罚单,包括出具警示函、监管谈话、通报批评、责令改正以及限制业务活动等多种形式。其中,部分券商两次遭罚。

虽然被罚事由各有不同,且五花八门,但大多仍集中在投行业务、经纪业务等传统业务领域。不过,随着近年来场外期权这一新兴业务的迅猛发展,其合规性也受到监管机构的密切关注。

继今年7月中央政治局会议提出“要活跃资本市场”后,10月30日至31日召开的中央金融工作会议再度提出要活跃资本市场。作为资本市场的“守门人”,券商的执业质量和能力备受关注。

统计方法:本期数据主要源自中国证监会、各地证监局、证券交易所等官网、公开渠道于前两个月(包括2023年9月至2023年10月)公开披露的罚单或统计信息,以正式发布时间为准。统计维度涵盖全国的证券公司,包括上市公司以及非上市公司,同时包括总部机构与分支机构。

“重灾区”仍是投行业务

本次报告期内,券商违规“重灾区”仍是投行业务。22张罚单中,8张涉及投行业务,占比超1/3。

虽然被罚事由各有不同,但不少与“撤否项目”有关,包括华创证券、中德证券、中天国富证券。

比如说,在证监会9月披露的罚单事由中,华创证券投资银行类业务部分撤否项目内控意见未被有效落实,中德证券投资银行类业务存在部分撤否项目内控意见未回复或未落实,中天国富内核未关注关于撤否项目的重大风险问题等。

近年来,“带病申报”“一查就撤” 现象较为普遍。而在发行人或保荐机构主动撤回IPO申报材料常态化之时,撤回的原因也各色各样:或是公司财务数据不能满足上市要求,比如说报告期内业绩大幅下滑,甚至出现亏损;或是信披不足,对相关数据的解释难以展示合理性;或是申报时过于仓促,尽调不充分,“带病闯关”;又或是财务资料已过有效期,未及时更新等。

不过,并非撤回就能万事大吉。券商作为资本市场“看门人”的角色正在被强化,处罚力度也在提升,保荐机构、发行人均要承担相应的责任,存在重大违法违规问题的IPO保荐项目难以“一撤了之”。

此次报告期内,投行业务被罚事由除了与撤否项目有关之外,还涉及保荐工作报告披露不完整、对投行业务人员考核体系不合理、未开展投行条线廉洁从业合规检查等。

值得注意的是,IPO企业的重大舆情也日益受到监管的重视,个别投行及保代因为未及时核查重大负面舆情而遭罚。9月25日,深交所在一则对中国银河证券及相关当事人给予通报批评处分的决定中表示,在华耀光电科技股份有限公司首次公开发行股票并在创业板上市的申请中,保荐人及保荐代表人在执业过程中的违规行为包括:未及时核查关于发行人的重大负面舆情并主动向本所报告。

深交所称,在本所审核过程中,媒体对发行人的实际控制人、总经理荀建华多次受到重大监管处罚等相关事项进行广泛报道,并对发行人本次发行上市的合法合规性产生质疑。保荐人及保荐代表人未密切关注关于发行人的重大负面报道,在本所询问和要求核查前,未按照相关规定,对关于发行人的重大负面舆情及时进行核查并主动向本所报告,导致负面舆情持续发酵,市场影响恶劣。

10月中旬,上交所在向券商发布新一期《上交所发行上市审核动态》中也明确指出,针对IPO企业的重大舆情,保荐机构应当建立舆情管理工作机制,在发行上市期间发生重大舆情的,应当及时报告并提交专项核查意见,除首次申报时按照相关规定要求,对发行人历史舆情进行专项核查并提交核查报告外,还应当在提交注册文件时,同步更新提交舆情专项核查报告。

中介机构如何切实提升投行类业务内部控制水平和执业质量,正日益受到外界的关注。

随着全面注册制的正式落地,资本市场体系逐步完善,投行业务迎来重要战略机遇期——全面注册制优化了发行承销制度,完善了审核注册程序,便利企业上市融资,为投行承销业务带来增量。但与此同时,也要求券商更多地关注企业未来的发展,对保荐项目的挑选更加基于价值的判断基础之上,持续督导期间也要更加勤勉尽责,当好资本市场的“守门人”。

四家券商的营业部存在违规事项

营业部也是券商违规的重要主体之一。此次报告期内,4家券商因营业部违规遭罚。其中,湘财证券位于上海的两家营业部同一日被出具警示函。

9月12日,上海证监局披露,湘财证券上海江宁路证券营业部个别投资顾问向客户推介湘财证券股份有限公司代销的“云涌”系列集合资金信托计划过程中,未能准确介绍相关产品信息。

9月12日,上海证监局亦称,湘财证券上海金沙江路证券营业部存在以下情形:一是该营业部个别投资顾问向客户推介湘财证券股份有限公司代销的“云涌”系列集合资金信托计划过程中未能准确介绍相关产品信息;二是该营业部个别投资顾问存在与客户共同出资购买代销的金融产品并与客户约定分享投资收益的情形。

显然,投顾业务是湘财证券两家营业部同日被罚的原因。事实上,由于近年来投顾人数激增,投顾违规也日渐成为券商被监管点名的重灾区。

曾有分析人士将当下券商投顾乱象总结为五类,除了误导性宣传,还有陷阱式策略、模糊性契约、非专业人员和外包型服务。而乱象也被认为与投顾准入门槛较低、内部针对性培训欠缺等因素密不可分。

时代变迁,券商营业部近年来虽然几度转型,但经纪业务仍是其主营业务之一。而此次报告期内,经纪业务亦是营业部违规的高发地带,即便是头部券商,也概莫能外。

10月27日,天津证监局披露,中信证券天津滨海新区黄海路证券营业部个别从业人员在从事证券经纪业务营销活动期间,存在向投资者提供风险测评关键问题答案、向投资者返还微信红包、向投资者承诺保本保息的情形。

9月13日,吉林证监局也披露,华鑫证券长春工农大路证券营业部存在四大问题,包括营业部证券经纪人管控不足,未建立有效的异常交易监控、预警和分析处理机制。营业部设备MAC地址登记不全;存在由经纪人回访核实其名下客户同机操作的情况等。

新兴业务亦戴上“紧箍咒”

值得注意的是,除了一众传统业务之外,券商新兴业务的违规也被监管机构重拳出击。

10月13日,北京证监局披露了对中信建投证券出具警示函措施的决定。决定称,经查, 中信建投在开展场外期权业务中存在对个别交易对手方准入及是否持续符合适当性管理要求审查不到位的情况。

上述情况反映出该司合规管理不到位,违反了相关规定,因而北京证监局决定对中信建投采取出具警示函的行政监管措施。

场外期权业务,是指在券商柜台开展的期权交易,主要面向专业机构投资者。此前相当长一段时间,这一业务发展缓慢,但最近两三年来在投资者对风险对冲、策略组合管理需求增长等因素的刺激下,券商场外期权业务发展势头迅猛。

目前,场外期权市场规模已超万亿元,包含场外期权在内的场外衍生品业务已成为头部券商新的收入增长点。

在这个金融衍生品市场悄然壮大之时,来自监管层的“紧箍咒”也逐渐收紧。

2022年5月9日,中国证券业协会场外市场与衍生品业务专业委员会视频召开全体会议时表示,下一步,协会要以贯彻落实《期货和衍生品法》为契机,进一步完善场外衍生品自律规则体系及自律监管框架,加强场外金融基础设施建设,不断提升中证报价交易报告库功能和业务标准化水平,真正做到衍生品业务“看得清、讲得明、管得住”。

湾财社记者也从业内了解到,场外衍生品业务不仅收益丰厚,而且竞争程度不如传统经纪业务激烈,许多有一定规模实力的券商投入较多资源,并将其作为业务突破的重点方向。在此背景下,管理部门实行强监管有利于规范场外衍生品交易市场秩序,为快速发展的新兴业务塑造健康的发展环境。

采写:南都湾财社 记者王玉凤