新一轮房改?别想太多

2023-10-31

更新时间:2023-10-31 09:27:19作者:无忧百科

周一,A股三大指数开盘后涨跌互现,上证指数弱势震荡,深证成指、创业板指一路走高,最终全部收红。市场量能进一步放大,成交额时隔两个月重回万亿,呈现出放量上涨的态势。

宏观上,1-9月规模以上工业企业利润降幅比1—8月份收窄2.7个百分点,工业利润和A股三季报验证盈利周期从底部修复;万亿国债落地,财政超预期发力证伪政策退潮担忧,提升市场中长期增长预期;中美高层频繁接触,汇金出手增持核心资产,风险偏好有望迎来反转。综合来看,现实和预期都在向好,阶段性底部已经临近,大A年末或将迎来转机。

本文逻辑

一、投资展望

二、近期市场回顾

三、市场资金动向

四、市场温度

一、投资展望

策略前瞻:A股已经呈现出明显的超跌反弹趋势,多重积极变化正在集中涌现:万亿增量国债落地,突破3%赤字率暗示财政仍有加力之处,后续预计有配套的降准、降息措施出台,稳增长政策可期;汇金接连出手购入核心资产,提振市场情绪,持续改善整体风险偏好;美债利率冲高回落,欧美央行料停加息,全球流动性收紧趋势减缓;中美频繁接触,或在APEC会议上迎来重大转机。综合来看,A股阶段底部已经出现,或将迎来阶段性修复行情。利多因素正在逐渐积累,市场情绪压抑已久,后续情绪反转关键或在于中美APEC会议、超预期增长政策等重大变化。当前市场风险基本释放到位,向下空间有限,机会大于风险。

技术角度:当前上证指数已经站稳5日均线、收复10日均线,开始拐头上攻,原先单边下跌的趋势有明显的扭转迹象,深证成指、创业板指同样转头上攻。大A连续两个交易日放量上涨,量价齐升可能是确定阶段性底部的信号。从日度MACD指标来看,1030三大指数均现线下金叉,反弹迹象较为明朗。只要后续不跌破5日均线,本轮反弹行情有望延续。从指数点位来看,3070点附近积累了不少的套牢筹码等待化解,30日均线同样处于附近,后续反弹高度关键在于能否有效突破3070附近的压力区。

市场方向:10000亿增量国债正式落地,支持灾后恢复重建和提升防灾减灾救灾能力;国家数据局正式挂牌,负责协调推进数据基础制度建设,统筹数据资源整合共享和开发利用;小米发布年度旗舰小米14,广受关注,多家头部手机厂商发布日期同样临近,叠加双十一临近,预计迎来手机出货高峰。具体来看以下三条线可持续可关注:

(1)增量万亿国债直接利好的基建板块:财政超预期发力,特别国债落地信号明显,3%的赤字率或不再是硬性约束,宽财政下基建或仍是主要抓手。万亿国债今明两年各使用5000亿元,实物工作量将在24年集中释放,预计持续利好基建相关板块。

(2)政策扶持、需求庞大,有望重现上涨行情的数据要素板块:10月25日,国家数据局正式挂牌,将在数字驱动的治理、数字经济的发展以及数字生态系统的壮大方面发挥重要作用。目前我国数字经济规模达到了50.2万亿元,市场需求十分庞大,有望在未来重现上涨行情。

(3)旗舰发布、临近高峰、业绩向好的手机产业链。近来小米发布年度旗舰小米14/小米14PRO,多项参数表现亮眼,在市场上赢得了广泛关注,后续VIVO、一加等头部厂商也将在11月集中发布旗舰机型。叠加双十一为传统换机高峰,预计各家手机厂商都将有较好的销售表现,手机产业链也将迎来业绩反弹,市场或将给予更多的重视。

二、A股、基金市场回顾

(一)A股市场

上周A股先跌后涨,触底反弹,8大指数全线收涨,成交量也实现有效放大,A股本轮探底或已临近尾声。从市场风格来看,小盘股表现好于大盘、中盘股。当周汽车零部件、生物科技等涨幅靠前,成长表现稍好于价值,科创50主要被半导体成分股拖累。北上资金保持净流出,但流出规模环比大幅下行。

板块来看,当周26个一级板块表现不错,环比前周整体情况大幅转好,因此赚钱效应也变好。涨幅靠前的聚集在农林牧渔、医药生物、食品饮料、汽车等领域,主要源于汇金出手,推动核心资产触底回升。跌幅较大的则包括美容护理、通信、煤炭等领域,主要源于前期上涨后行情回调。更多数板块周内表现都要强于前周,30个板块实现回涨或者跌幅收窄。整体来看,当周行情偏强。

(二)基金市场

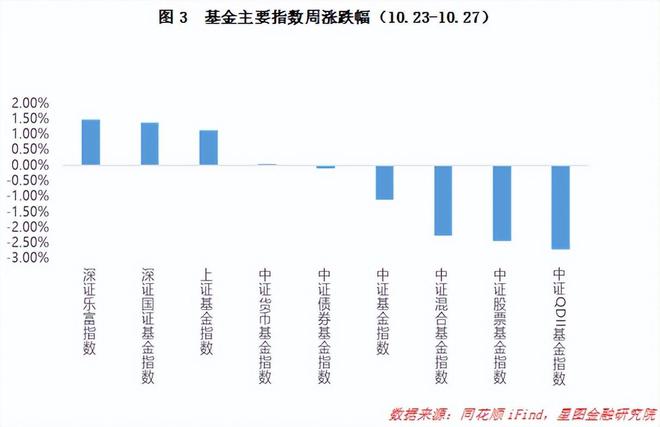

上周各大基金指数走势分化,表现同A股出现一定分化。当周美债利率连创新高,压制海外权益市场走势,导致QDII型基金跌幅靠前。增发国债消息落地,债市对于政策力度、经济复苏担忧加重,债券型基金同样收跌。总体来看,深市表现好于上市,资本市场上行向基金传导可能还需要一定的时间。

上周基金收益率中商品型基金周收益率中枢最高,为0.90%,环比-1.53pct.尽管股票型、混合型基金周收益率中枢落在0%以下,但环比前周情况大幅好转,环比+3.52pct、+3.01pct。具体到年收益率中枢,除FOF型基金继续小幅下行,环比下跌-0.41pct之外,其余基金年收益率中枢都有一定上移。

三、A股、基金市场资金动向

(一)A股市场

主力资金当周呈净流入状态。从申万一级行业来看,流入行业29个,近一周净流入889亿元,环比前周大幅上升,资金抄底十分积极。其中电子净流入超过150亿元,汽车、医药生物净流入额超过90亿元;净流出上,仅有银行流出超18亿元,美容护理小幅流出不到1000万。

北向资金当周净卖出51.14亿元,环比前周大降189亿元。主要买入电力、央企国企改革、抖音等相关概念,净买超10亿元,新能源净卖出接近68.20亿元,锂电池净卖出超55亿元。赛力斯、长安汽车、科大讯飞等居净买额个股前列。

南向资金当周净买入45.01亿港元,连续净买入5周。其中沪港通净买入54.43亿港元,深港通净卖出9.42亿港元。中芯国际、工商银行、建设银行、长城汽车、中国银行等居净买额个股前列。

(二)基金市场

上周开放申购基金75只,涉及大成、天弘、富国、广发等27家基金公司。合计310亿元,变动不大。周内申购基金包括23只主动权益型基金、4只指数型基金、18只债券型基金、14只FOF型基金、1只QDII型基金、4只货币型基金、11只固收+型基金。整体来看申购数量和规模呈小幅变动。

四、市场温度

从近5年以来分位值来看,上周6大指数估值全线上涨。深证成指触底反弹,回升幅度最大,达到了13.64pct,上证50作为核心资产涨幅也达到了4.28pct,其余指数估值涨幅大致在0.5%-2%之间。总得来说,A股仍有较好的性价比,适宜缓缓图之。

从上市以来板块分位值来看,截至10月30日收盘,26个板块估值上修,估值分位数大幅上涨5.04pct,市场行情极好。农林牧渔板块上涨靠前,大幅上涨39.36pct,主要是之前的超跌回补。计算机、综合、非银金融板块涨势同样不错,上涨超过10pct。板块估值中位数为纺织服饰(17.91%),平均估值仍处于历史偏低位。

从3年股债性价比来看,截至10月30日,万得全A市盈率倒数与十年期国债(2.71%)的比值为2.19,环比-0.02,而历史均值为1.87,处于近3年的中性偏低位,历史分位值位置处于89.71%(即性价比高于89.71%的时间),环比-3.20pct。中证800、沪深300、中证500和中证1000的股债性价比历史分位值分别处于92.65%(环比-2.63pct)、94.22%(环比-1.24pct)、63.25%(环比-1.66pct)和42.76%(环比-8.49pct)。较上期来看,随着股市上行、债市下跌,整体上A股性价比小幅下行;现买入持有3年盈利概率为98.11%,继续下降;10Y国债利率环比+1BP;小盘股吸引力大幅下行,大盘股下行幅度相对较窄。

【注:市场有风险,投资需谨慎。在任何情况下,本订阅号所载信息或所表述意见仅为观点交流,并不构成对任何人的投资建议。除专门备注外,本文研究数据由同花顺iFinD提供支持】

本文由“星图金融研究院”原创,作者为星图金融研究院研究员武泽伟