市场边际回暖,龙湖前10月销售额超1520亿元

2023-10-31

更新时间:2023-10-31 19:55:10作者:无忧百科

21世纪经济报道记者朱艺艺 杭州报道

相比去年手握新冠商业化订单的高歌猛进,药明康德(603259.SH)今年增速有所放缓。

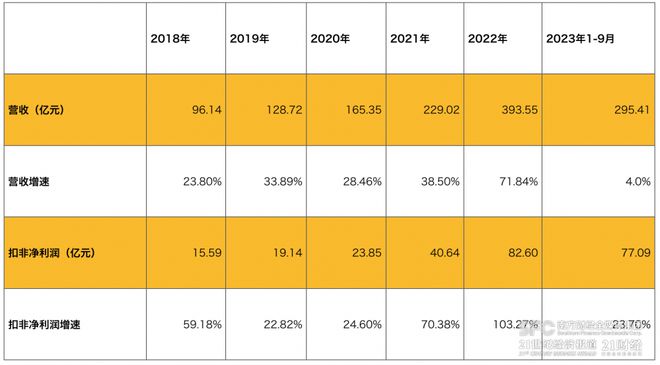

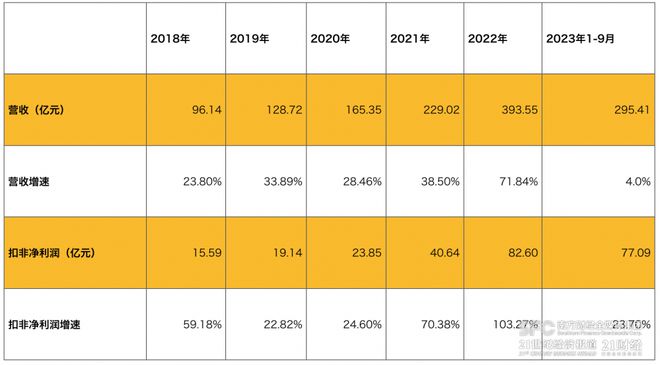

就在10月30日晚间,药明康德发布2023年三季报,前三季度实现营收295.41亿元,同比增长4.04%,剔除新冠商业化项目同比增长23.4%;扣非净利润77.09亿元,同比增长23.70%。

由于过去几年新冠商业化订单的加持,药明康德在2021年-2022年扣非净利润增速分别高达70%、103%,如今剔除这一因素,算是回归常态化增长。

对于业绩展望,药明康德方面强调,“2023年第四季度,公司收入将全部来自于非新冠商业化项目,预计单季度非新冠商业化项目收入将首次突破100亿元”。

不过,“由于第四季度早期药物研发阶段需求不及预期,部分相关实验室业务收入预计将低于最初预期”,药明康德调整2023年收入增长区间,从之前5%至7%调整至2%至3%;剔除新冠商业化项目,从之前29%至32%,调整至25%至26%。但整体来看,2023年收入预计将首次突破400亿元。

10月31日,药明康德低开5.15%,截至发稿下跌4.37%。

回归常态化增长,多肽业务继续放量

回顾2023年前三季度,药明康德指出,公司保持稳健增长,收入同比增长4%至295.41亿元,剔除新冠商业化项目,收入同比增长23.4%。尤其是第三季度收入已重回百亿规模。

此外,公司实现扣非净利润77.09亿元,同比增长23.70%;经调整non-IFRS归母净利润81.67亿元,同比增长20.6%。

从五大业务板块来看,化学业务(WuXi Chemistry)2023年前三季度实现收入212.4亿元,同比增长2.0%,剔除特定商业化生产项目,这一业务板块收入同比增长31.0%。

颇有亮点的是,公司化学业务中的TIDES业务(主要为寡核苷酸和多肽)继续放量。

药明康德指出,TIDES业务2023年前三季度收入达到20.7亿元,同比强劲增长38.1%。预计第四季度收入将大幅增长,全年TIDES业务收入增长将超过60%。截至2023年9月底,TIDES在手订单同比加速增长245%。

在10月31日的公司三季度业绩交流会上,药明康德相关人士也提到,“公司目前是全球多肽类药物的主要供应商……GLP-1靶点药物是公司TIDES业务订单高速增长的主要原因”。

对此,药明康德启动了常州和泰兴基地产能扩建工程。新产能预计将于2023年12月投入使用,多肽固相合成反应釜体积将由原计划的20000L增加至32000L。

此外,测试业务(WuXi Testing)2023年前三季度实现收入48.5亿元,同比增长16.2%。

另外,由于新分子种类相关业务驱动,生物学业务(WuXi Biology)2023年前三季度实现收入18.9亿元,同比增长6.5%。

就在2023年第三季度,公司落成苏州园区高通量自动化蛋白生产线,并推出全新服务DELvision(蛋白质-DEL信息库),赋能更高效解析蛋白质-小分子相互作用。

公司的细胞及基因疗法CTDMO业务(WuXi ATU)2023年前三季度收入10.3亿元,同比增长11.6%。

药明康德方面进一步介绍,“2023年前三季度,公司已助力客户完成一个将成为世界首个创新肿瘤淋巴细胞疗法(TIL)项目的FDA上市许可申请(BLA),并且美国费城设施顺利通过FDA药品上市批准前检查(PLI)。此外,公司已助力客户完成一个CAR-T细胞治疗的慢病毒载体(LVV)项目的BLA,成为中国首家通过国家药品监督管理局食品药品审核查验中心(CFDI)LVV注册现场核查的CGT CDMO,预计客户产品将在2023年第四季度迎来获批……”。

相比之下,收入贡献相对较小的国内新药研发服务部(WuXi DDSU),2023年前三季度实现收入4.9亿元,同比下降26.9%。

对药明康德来说,2023年是为国内客户研发的新药获批上市的元年:2023年前三季度,公司为客户研发的两款新药已获批上市,一款为口服抗病毒创新药,一款为治疗肿瘤的药物。

下调全年收入增速预期

回顾过去五年,药明康德于2019年营收突破百亿大关后,营收、扣非净利润一直保持双位数增长。2021年-2022年,由于新冠商业化订单加持,药明康德获得了高速增长,分别实现扣非净利润为40.64亿元、82.60亿元,增速分别高达70%、103%。

如今,剔除这一特殊因素带来的业绩高基数,公司算是回归常态化增长。

药明康德方面也强调,“2023年第四季度,公司收入将全部来自于非新冠商业化项目,预计单季度非新冠商业化项目收入将首次突破100亿元”。

对于公司表现,药明康德董事长兼首席执行官李革表示:“2023年前三季度,公司收入、利润和自由现金流稳健增长,同时预计第四季度非新冠商业化项目收入将首次突破100亿。公司不断增长的分子管线和持续扩大的客户群,显示出全球客户对于公司服务的需求不断增长,从而为患者带来更多突破性的治疗方案。”

与此同时,药明康德也更新了2023年第四季度及2023年全年的业绩展望。

“由于第四季度早期药物研发阶段需求不及预期,部分相关实验室业务收入预计将低于最初预期”,药明康德调整2023年收入增长区间,从之前5%至7%调整至2%至3%;剔除新冠商业化项目,从之前29%至32%,调整至25%至26%。

由于增长不及预期,药明康德管理层主动提议终止2023年H股激励计划,并回购注销1546.75万股H股股份,占公司股本总数约0.52%,这一提议已得到董事会一致通过。