南通连续四任公安局长被查背后

2023-10-31

更新时间:2023-10-31 15:08:23作者:无忧百科

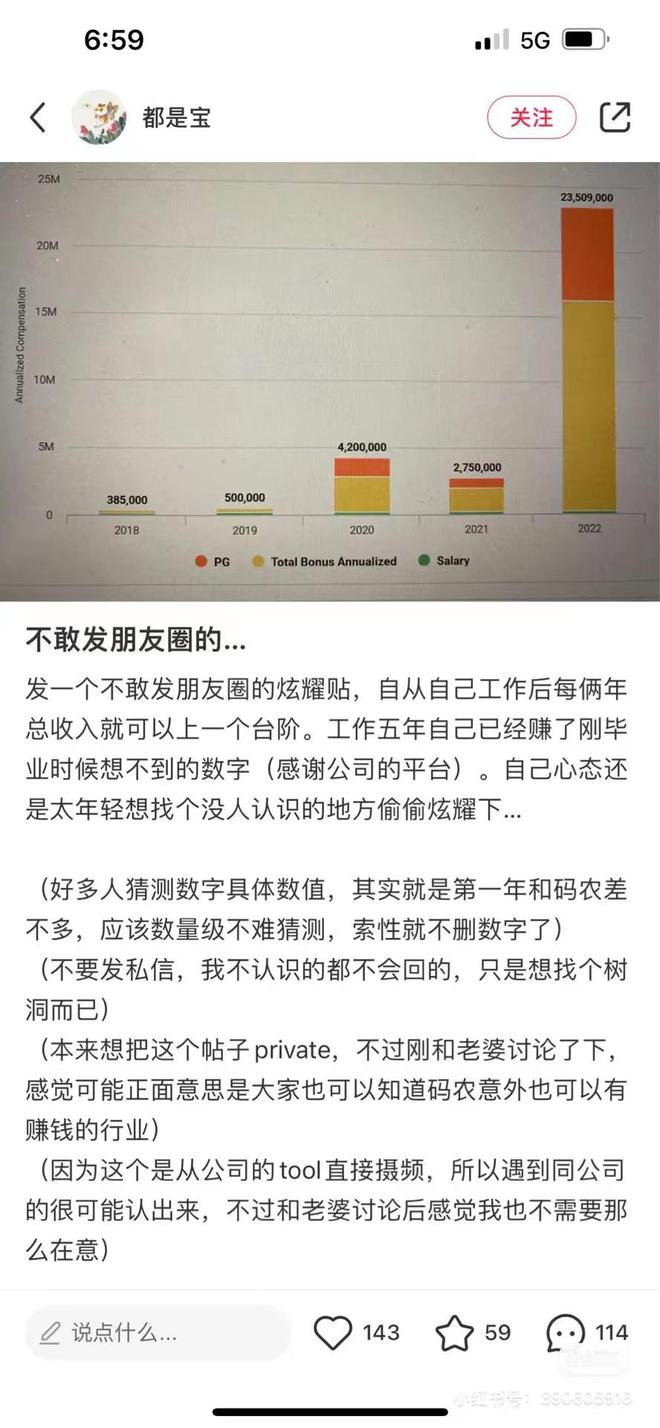

今年国内某社交平台出现了一个帖子,作者表示他在毕业五年后赚到了当初不敢想象的数字。

在该帖中,作者开篇便表示是来炫富的,并表示不敢发朋友圈,其2022年收入实现了指数级上涨达到了2350万美元(约1.7亿元人民币),从业五年合计收入超过3134万美元(约2.3亿元人民币),鉴于作者没有自爆行业和身份,不少网友纷纷留言质疑其真实性。

当事人某社交平台发帖截图

然而近期爆出的一则新闻则矛头疑似直指该贴的作者身份。

据国外知名媒体报道,美国知名对冲基金Two Sigma Investments已经告知客户,由于未经授权改变了基金的投资模式,合计产生了6.2亿美元损益,包括4.5亿美元的盈利和1.7亿美元的亏损。

值得注意的是,这个由Two Sigma高级副总裁吴舰管理的基金组合产生损益中,1.7亿美元的损失主要由客户承担,而在盈利的4.5亿美元中,除了属于客户的2.5亿美元外,则有2亿属于Two Sigma高管及员工投资基金。

Two Sigma没有回应相关传闻,但在给其客户的一份通知中表示:“我们非常重视这一事件,并正在采取措施防止未来发生类似问题”。据悉吴舰已经被公司停职处于休假状态,而美国监管部门也已介入调查。

多位量化从业人士告诉观察者网,炫富贴中的信息和吴舰高度重合,此次事发后,吴舰不仅将被没收2022年的2000多万美元奖金收入,更恐将面临额外指控。而量化从业人员的职业道德问题也再次引发大众的审视。

五年收入破亿,吴舰是谁?

那么这个疑似炫富的博主到底是什么身份呢?大量信息显示,其指向一名叫做吴舰的华人。

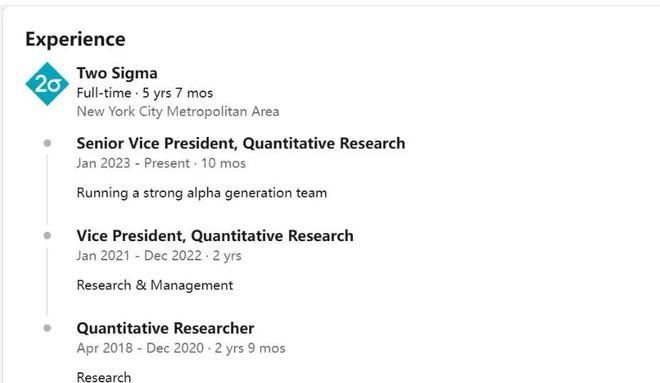

公开信息显示,吴舰今年33岁,曾获得安徽省数学和物理奥林匹克竞赛一等奖被保送至清华大学,本科就读自动化专业,2017年博士毕业于康奈尔大学,获运筹学博士学位,2018年加入Two Sigma,今年升任高级副总裁,目前负责一个强大的Alpha生成团队。

吴舰个人信息

而参考过往履历可以发现,其从业经验和炫富贴中的工作年限高度重合。

在2018年加入Two Sigma后,他先担任了两年9个月的量化研究员,随后在2021年升任副总裁,随后在2023年升任高级副总裁,五年的工作履历和炫富贴中自称工作五年重合。

吴舰从业履历

多位量化从业人士表示,量化基金普遍采取底薪+分成的薪酬模式,其薪酬主要部分便是交易的盈利分成,该炫富贴中的前两年薪资符合Two Sigma公司量化新员工的薪酬水平,如果炫富贴确为其本人,那2020年和2022年的优秀业绩也是其获得晋升的重要原因。

在炫富贴中,作者也表示原来码农也可以有如此高收入的职业,不仅符合其专业背景,也符合Two Sigma公司的薪酬水平。

作为量化界公认的头部企业,Two Sigma拥有 600 亿美元资产和约 2,000 名员工。它的交易模型(量化公司的秘密武器)由数千行 Java 代码组成,这些代码吸收各种数据并做出决定交易的投资预测。

业内哗然,他到底做了什么?

在业界头部公司且收入不菲的吴舰,到底做了什么引发争议呢?

根据知情人士的爆料,为了拿到更多的奖金分成和潜在的晋升机会,吴舰在未经授权的情况下调整了公司的模型校准方式,从而间接的提高了整体的风险度来试图博取更多的收益。

类似Two Sigma这样的大型量化公司,都有一套完善的模型算法和运行模式,如果需要校准或调整模型,不仅需要经过专人审批,也需要全程公开透明。

Two Sigma没有透露其是否禁止校准或调整模型,但吴舰在去年分两次对模型进行校准的行为显然违背了内部程序。在给客户的信件中,Two Sigma对此表示这是“故意不当行为”。

值得注意的是,尽管没有直接调整模型,但是吴舰的校准行为为他的投资组合带来了显著的收益波动。

吴舰对模型的校准行为导致其掌管的部分基金获得了 4.5 亿美元的收益,其中2亿美元属于公司自己的高管和员工投资的基金,而剩下的部分则属于可供客户投资的基金。而在另一部分基金中,模型的校准导致了总计 1.7 亿美元的亏损——主要由客户承担。

从财务角度Two Sigma将此部分盈亏合并计算,吴舰的行为带来约3亿美元的收益,但这引发了客户和监管的质疑。

目前无法断定吴舰的行为存在主观亏损客户资金补贴员工基金的行为,但是无论是他为了收益私自校准公司模型,还是其事实上的损公肥私的结果,都有着巨大的监管风险。

有业内人士表示,校准模型试图增加风险承受度来获利本身并没有问题,但是吴舰此次的行为问题在于,他为了自己的奖金和升职而私自调整参数试图追求超额收益,本质则是赚钱自己分,亏钱客户买单的行为,存在巨大的道德风险,也是监管的雷区。

目前公司已经暂停了吴舰的职务并要求其休假,而美国监管部门SEC也已经介入调查。

事实上,为了避免类似情况,诸多量化大厂均有相关规定,在公司条款规定外(如通过采取类似增加风险博取的超额收益)的额外获利,收益均归公司并不会给相关人员分成,因此大概率Two Sigma会收回其违规盈利的2000多万元分成。

值得注意的是,道德风险作为金融行业的重要行业风险,在如今的量化行业面临新的挑战。

相比传统的金融行业已经建立起了一套完备的机制才规范从业人员,量化行业由于复杂性和其自身的行业特点,在内控和监管上均存在一定的道德风险,近期幻方投资股东出轨女下属被停职及本次吴舰私自调整模型,均为大众展示了量化在赚钱背后的另一面。

本文系观察者网独家稿件,未经授权,不得转载。